潘功胜资产证券化 【资产证券化论坛】潘功胜:推动资产证券化市场健康发展

【财新网】(记者 吴红毓然)“作为一种金融产品,资产支持证券本身是中性的,它可以在分散风险、提高流动性等方面发挥积极的作用,也会因为监管不利,被市场滥用而演变为纯粹的投机和套利工具,引发系统性风险。”5月9日, 央行副行长潘功胜在财新举办的中国资产证券化领军者论坛上如是表示。

潘功胜指出,在进一步推进资产证券化市场建设中,将丰富基础资产类型、规范发行标准、强化信息披露、注重风险防范等。

“在资产证券化产品的基础资产池中,中国目前还是以对公贷款为主,占比90%左右,美国的情况是倒过来的。”潘功胜指出,目前中国信贷ABS产品一般为企业类基础资产,定价机制仍然不完善,较难通过大数法则、分析违约等确定定价。同时,信贷ABS产品本身潜在的风险因素也尚待时间检验,流动性也不够。

潘功胜认为,从国际成熟的市场情况来看,主流的信贷ABS基础资产应是住房、汽车、信用卡、学生贷款等标准化程度高的零售产品,这样会具有资产池笔数多、同质性高的特点,由此可以通过大数法则,获得资产池相对稳定的违约率并进行定价。

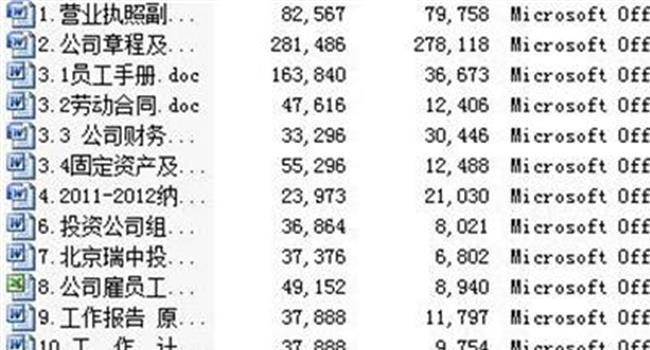

据潘功胜介绍,截至4月末,我国共发行了100多单信贷资产证券化产品,累计发行4500亿,余额近3000亿,其中以对公贷款为基础资产的产品占到了90%。2014年美国以零售贷款为基础资产的ABS发行量是1.4万亿美元,占美国全部ABS发行量的95%;余额是8.9万亿美元,占美国全部ABS产品余额的89%。

资产证券化的推进工作“走走停停”。中国从2005年开始推进信贷资产证券化试点工作,受美国次贷危机的影响,在2009年后一度处于停滞状态,后于2011年恢复。2013年,国务院决定扩大资产证券化的试点。

潘功胜指出,当前我国资产证券化市场仍然处于发育阶段,进一步推进资产证券化市场的稳健发展,要坚持市场化的改革方向,完善市场运行机制,充分发挥信息披露、信用评级等市场化作用,提高产品的标准化、规范化水平。

潘功胜认为,除了进一步扩大ABS的基础资产外,还要强化信息披露等市场约束机制。将进一步发挥市场组织的作用,规范信息披露的文本、内容和行为,提升了标准化的程度,建立事中、事后管理和持续信息披露的分析评价机制。

近期,央行发布公告称,要建立ABS发行的正向激励的约束机制,将信息披露与发行管理的方式结合起来。通过差异化的产品发行管理方式的设计,促进金融机构提高信息披露的质量。潘功胜表示,目前已经制定了信贷资产证券化信息披露指引和配套文件,正在向社会公开征求意见。

潘功胜还指出,从长期看,要统筹各类资产证券化产品,防止监管套利。除了主流的信贷资产证券化以外,目前还有券商的资产证券化、项目资产支持计划、信托型私募资产证券化的产品等,需进一步规范发行标准。同时,随着试点信贷ABS规模的不断扩大,应该在规范不同的文本、信息披露、信用评级等发行标准的前提下,充分发挥市场机制的作用,提高金融机构自主识别、承担风险的能力,逐步实现资产证券化的常态化发展。

在投资者方面,潘功胜指出,对ABS产品的风险和定价的分析需要更专业性的支持,这类产品总体上不适应风险识别和承担能力较弱的个人投资者购买。国际上主要面向机构投资者的场外市场发行与交易,随着证券化业务的持续发展,要处理好信贷资产证券化的复杂性和投资者实战性的关系。

“发挥资产证券化的积极作用,关键在于恰当地监管和风险防范,这也是金融危机的教训之一。”潘功胜说,要防止过度证券化,过度证券化的产品使风险的承担者和基础资产之间变得更加遥远,不仅客观上会使风险难以识别,主观上也会产生过度转移风险的道德风险。