宋晓明能力 【调查】宋晓明和天目药业这六年:以并购为名的资本接力游戏

2016年以来,在A股市场中难登大雅之堂的壳生意达到了空前盛况。但随后监管趋严,壳生意逐渐退烧。

曾盘踞天目药业(600671.SH)长达六年之久的宋晓明也在着手加速处置其手中的筹码。

从某种意义上讲,这已经是打着产业并购基金旗号的宋晓明第二次"败走"天目药业。回看宋晓明和天目药业的六年过往,资本逐利的真相渐渐清晰。

2016年12月6日,在天目药业停牌三个月再次重组失败不到一个月后,宋晓明开始筹划长城汇理及其一致行动人进行撤退。

由于财通汇理1号和融通汇理1号等资管计划到期日分别为2017年1月15日和1月29日,长城汇理担任投资顾问的上述两只资管产品将在资产管理合同终止后进行变现处理。上述筹码肇始于2014年4月中旬已经出局的宋晓明再度进场突击抢筹。

公开信息显示,早在2011年7月,宋晓明就开始通过长城国汇旗下深圳诚汇、深圳长汇和深圳城汇等基金在二级市场对天目药业进行吸筹并连续举牌,并在天津长汇的火线驰援下于2012年4月首次确立了对天目药业的控股地位,但最终却在2013年3月因内讧而被LP(有限合伙人)杨宗昌从长城国汇"踢爆"出局。

根据界面新闻记者调查,长城国汇在举牌天目药业之前,先是在二级市场成功押注了当时还叫ST长信的曲江文旅(600706.SH)的重组,获得接近100%的收益,随后便相继成立深圳长汇等有限合伙基金并豪掷巨额资金押注国农科技(000004.SZ)和*ST宝诚(600892.SH)等壳公司,但最终在股价腰斩过程中不得不斩仓出局。

工商注册信息显示,2008年11月,长城国汇刚刚注册成立时,注册资本2000万元,实收资本420万元,股权结构为湖南长城土地资产经营有限公司和广州市金柏利房地产开发有限公司分别出资1400万元和600万元,占比分别为70%和30%;

2009年3月,长城国汇注册资本增至2500万元,实收资本2070万元,广州市金柏利房地产开发有限公司将其所持430万元出资额转给宋晓明,股权结构变更为湖南长城土地资产经营有限公司、宋晓明和广州市金柏利房地产开发有限公司的持股比例分别为70%、17.20%和12.80%。

根据宋晓明单方面的信息,2009年5月,由于股东长城资产管理有限公司其他项目资金困难而划走590万元,导致长城国汇在成立六个月以后账目仅剩10万元的办公费用而陷入困境。

但是,根据工商记录,2009年3月长城国汇实收资本已经高达2070万元,并非宋晓明所描述的600万元。

对此,一位熟悉宋晓明的业内人士指出,至于这两种不同口径所存在的1470万元的资金缺口,以及股东单方面撤资的真实情况,到底是长城国汇投资失利还是实收资本存在问题,现在外界已经无从考证。

不过,工商变更记录显示,长城国汇于2009年10月引入深圳鹏道投资有限责任公司注资1000万元,对应持股比例为28.57%,注册资本从2500万元增至3500万元,实收资本也从2070万元增资至3070万元,而原控股股东湖南长城土地资产经营有限公司的持股比例由70%被摊薄至50%。

界面新闻记者调查发现,曾经以产业并购整合为旗号的长城国汇,核心股东之间的交集源于2006年S*ST恒立(000622.SZ)的壳生意。

其中,宋晓明当年曾以资本掮客的身份代表S*ST恒立重组方中萃房产,湖南长城土地资产经营有限公司则发端于S*ST恒立重组期间的重要角色之一、重组后的第二大股东——长城资产管理有限公司长沙办事处,而2009年10月雪中送炭的深圳鹏道投资有限责任公司背后同样是一位老朋友——原S*ST恒立第五大股东湖南资江煤业集团的邓建辉。

熟悉宋晓明的知情人士透露,在第一笔投资ST长信获得不错收益以后,长城国汇迅速设立了多家有限合伙基金,但随后高位重仓押注国农科技和*ST宝诚等壳公司损失惨重,最终被迫割肉出局。

长城国汇从2011年7月开始将剩余资金对天目药业(当时的*ST天目)进行孤注一掷,但是毫无悬念地遭遇二级市场下跌而深度被套。"连续举牌、持股已经10%的情况下长城国汇账面子弹所剩无几,最终只能搬来救兵天津长汇。"上述知情人士补充道。

尽管宋晓明曾多次对外界声称一开始就是冲着天目药业的控股权,但这显然与事实存在较大出入。长城国汇成为天目药业第一大股东的背后,还有诸多巧合。

早在2011年7月-12月,宋晓明就通过长城国汇旗下深圳诚汇、深圳长汇和深圳城汇等三家有限合伙基金在二级市场对天目药业进行吸筹并连续两次举牌。

截止2011年12月,上述三家基金累计持有天目药业1217.93万股,占总股本的10.001%,耗资1.3亿元左右。

较之于当时天目药业控股股东杭州现代联合投资有限公司19.32%的持股比例,作为第二大股东的长城国汇只能算是一位财务投资者。

也就是在吃下10%的筹码仍未止跌的背景下,宋晓明迅速于2012年1月募集9623.50万元资金成立天津长汇火线驰援,其中宋晓明通过长城国汇和长城国汇基金分别对天津长汇出资33.5万元、1410万元,担任GP(一般合伙人),其余34名LP出资8180万元。

公开信息显示,2012年4月初,宋晓明第三次举牌,通过天津长汇等四家公司在二级市场继续增持天目药业608万股,将其持股比例增加至15.76%。

2012年4月,因民间借贷纠纷,天目药业原控股股东杭州联合现代投资有限公司所持878万股被法院强制划转至沈素英名下,其对应的持股比例由此降至12.10%,由此将天目药业第一大股东的位置拱手相让。

与此同时,宋晓明再次通过二级市场增持71.65万股,将其持股比例提升至16.35%。而在被动成为天目药业第一大股东以后,宋晓明继续通过协议受让的方式以9.91元/股、合计8701万元的价格接盘沈素英所持的878万股,最终将长城国汇及其一致行动人的持股比例进一步提升至23.56%。

然而,在以不到3亿元的低成本拿下天目药业的实际控制权以后,宋晓明并没有如外界所期待的那样为天目药业带来实质性的改观。

恰恰就在这个过程中,宋晓明旗下的长城国汇因出资人分歧而出现"内乱"。2013年3月,作为GP的宋晓明被踢出局,LP杨宗昌出面溢价45%收购了深圳诚汇、深圳长汇两家基金投资人的全部出资份额,同时还收购了长江中汇(天津)股权投资基金管理有限公司,最终成为天目药业新的实际控制人。

时隔一年左右,已经出局的宋晓明2014年4月中旬相继以长城汇理为平台再度进场突击抢筹,长城汇理及其一致行动人在2015年3月初将其持股迅速比例提升至23.8%,并与杨宗昌旗下的长城国汇围绕天目药业控股权展开了激烈的争夺。

在长达两年多的抢夺控股权背后,杨宗昌使出浑身解数,包括但不限于修订公司章程、拒绝改选董事会等一系列动作来阻止宋晓明卷土重来,甚至试图借助筹划停牌增发等方式巩固控股地位。

但如今来看,杨宗昌也不过是天目药业漫长的重组进程中一位匆匆过客。2015年10月,通过以5亿元的交易对价,杨宗昌将长城国汇所持天目药业全部股权协议转让给长城影视集团赵锐勇、赵非凡父子,成功实现获利走人,并向后者轻松完成上市公司控股权的转移。按照当时的产品结构,杨宗昌此笔投资收益十分可观。

基于持股比例低于宋晓明旗下长城汇理及其一致行动人的客观现实,长城影视集团入主天目药业以后曾通过二级市场、协议转让等方式进行增持,进一步巩固其控股地位。但此前与杨宗昌苦苦争夺控股权的宋晓明,在此番产品到期撤退前的一年多时间却一反常态地长期保持沉默。

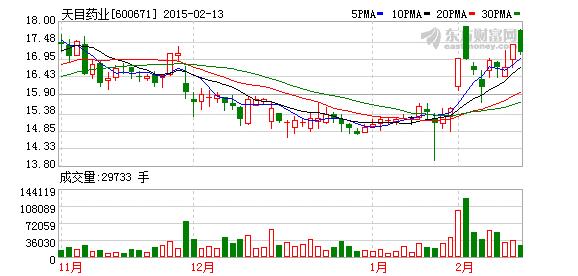

值得玩味的是,尽管二者之间的纷争甚嚣尘上,但天目药业的股价却被刺激得扶摇直上,从2012年宋晓明出局时最低不到8元/股震荡攀升至2015年6月最高接近40元/股。

比沉默更有意思的是,宋晓明还在减持套现过程中虚晃一枪。在二级市场股权转让与控股权争夺炒作如火如荼的背景下,天目药业于2016年12月7日公告称,长城汇理拟通过北部湾产权交易所公开挂牌转让天目药业16.24%的股权,并给出转让底价37元/股等诸多门槛。受此消息刺激,表现低迷的天目药业股价强势逆转,公告当天直接一字板涨停,短线向上突破37元/股。

恰恰在此期间,长城汇理一致行动人中融汇理1号、融通汇理1号却在二级市场投资者追高过程中悄悄高位套现,短短几个交易日迅速完成清仓式套现,减持均价普遍在25-32元/股之间。

更让人匪夷所思的是,就在长城汇理一致行动人快速完成高位套现后,刚刚宣布以37元/股底价公开挂牌转让的安排成了一纸空谈,终止协议转让的安排而寻求继续通过大宗交易、集合竞价的方式完成后续全部减持。

一位资深市场人士分析指出,意向受让方资金准备期较长、相关资管计划后续存续期短等理由基本上不成立,这些常识性问题在计划挂牌前都应该有全面的认识。长城汇理上述行为涉嫌故意设局,通过虚假陈述诱导二级市场投资者推高股价,从而实现其一致行动人的筹码的顺利完成高价套现。

还有一位不愿具名的律师也指出,上市公司信息披露应当遵循真实性、准确性和完整性,同时重要事项的决策必须遵循审慎性原则。

上述律师进一步指出,长城国汇至少存在两个方面的问题:一是对于公开挂牌协议转让这一安排到底是如何决策的?明显不具备可操作性的情况下依然披露了这种明显具有误导性的信息,违背了最基本的审慎性原则;二是在披露公开挂牌协议转让的同时,还涉嫌存在信息披露的不完整,比如说除了拟挂牌的天目药业16.24%的股份外,剩余部分将会通过二级市场进行减持等重要信息并没有如实进行披露。

根据界面新闻记者调查,宋晓明先后两次进场的筹码均动用了不同程度的杠杆,而无论是杨宗昌溢价45%收购出资人份额、杨宗昌以5亿元的价格协议转让给长城影视集团,还是眼下宋晓明轻松实现的金蝉脱壳,套利空间设计可谓环环相扣,纹丝合缝,最终也是赚得盆满钵溢,皆大欢喜——唯一不曾改观的恐怕只剩下天目药业这个壳自身的持续性经营困境与年复一年人为干预下的艰难"保壳"窘境。

公开信息显示,早在宋晓明首次介入的2011年,天目药业就因2009年、2010年连续两年净利润亏损而被实施退市风险警示,当年借助处置资产得以扭亏而避免暂停上市。天目药业2012年再次陷入亏损之后,2013年则通过财务造假成功逃避了暂停上市的风险。

2014年,天目药业继续处置资产,剥离亏损源得以暂时性扭亏。但2015年天目药业再次陷入亏损,2016年则是借助参股子公司分红以及政府补助的填补而实现微利状态。

除此之外,在宋晓明与杨宗昌交替的过程中,天目药业还曾短暂出现过平安汇通磐海创盈4号特定客户资产管理计划、时节好雨11号、瑞东梧桐一号和聚鑫1号和韩啸等等走马灯似的神秘股东,股东大会表决过程中也曾出现多股势力的身影。

坊间传闻,宋晓明与杨宗昌之间围绕天目药业控股权的轮番角逐,或许就是同一股势力联手设计的"唱双簧",股价节节攀升过后,二者纷纷实现了获利走人。但上述二人曾披露并不存在任何关系,也不是一致行动人。

界面新闻记者调查发现,工商登记信息显示,长城国汇于2013年5月10日的股权变更中宋晓明出局,但他在该公司担任总经理的职务并没有任何变化。曾作为宋晓明首次入主天目药业时的关键角色之一、2013年接替宋晓明担任天目药业董事长的胡新笠则取代了宋晓明在该公司的董事席位。

而在2015年初长城汇理卷土重来、与"老冤家"杨宗昌旗下长城国汇长期激烈争斗过程中,宋晓明在"仇家"长城国汇的总经理位置、胡新笠的董事席位均丝毫没有发生变化。时至今日,杨宗昌与宋晓明先后套现退出天目药业,上述二人在长城国汇的人事安排依然没有变化。那么,胡新笠到底代表哪方股东的利益?

对此,华南一位资深投行人士表示,仅仅作为长城国汇高管的宋晓明,难以将其旗下长城汇理与长城国汇认定为一致行动关系,但结合种种安排来看,如果说宋晓明与杨宗昌之间的争斗不是一场阴谋,那实在是难以令人信服的事情。