金宏大宗商品 大宗商品进入亢奋期?这五类商品基金助你跟上牛市步伐

原标题:大宗商品进入亢奋期?这五类商品基金助你跟上牛市步伐

中国基金报记者 方丽

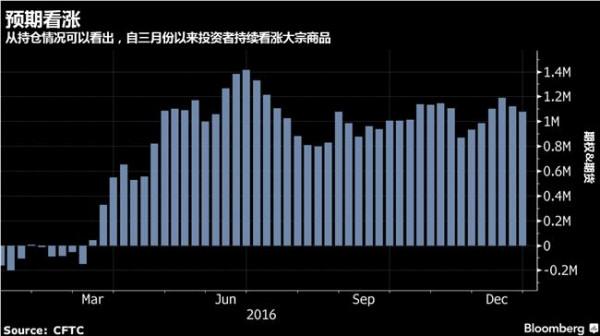

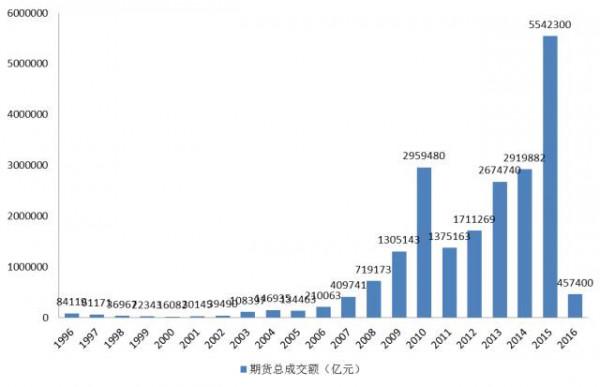

包括原油、有色金属、农产品、铁矿石、煤炭等大宗商品今年似乎进入“亢奋期”,表现神勇。虽然这两天期货市场出现大波折,但仍有不少资深投资人士看好大宗商品市场的投资价值。

如果投资者还继续看好大宗商品,该如何布局?直接投资期货市场风险太高,大部分投资者可以借道基金来完成。目前供投资者选择的细分类型商品基金有:黄金基金、白银期货基金、原油基金、资源基金、大宗商品基金等,都可以成为投资者布局大宗商品牛市的好工具。

需要指出的是,布局这五类基金,首先是要确定大宗商品未来的走势,其次是注意各类型基金布局投资标的的“成色”,最好选择“成色”最足的产品,第三则是要注意产品类型、费率等细节问题。

黄金避险功能强

黄金基金值得关注

在所有布局大宗商品领域的基金产品中,黄金基金可以说是规模较大、品种最多的一类。在美国大选“川普”获胜之后,市场纷纷认为利好黄金后市表现。

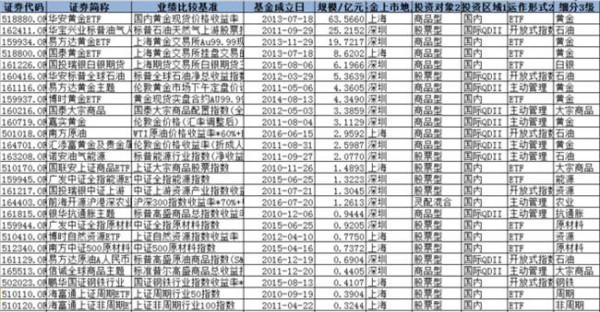

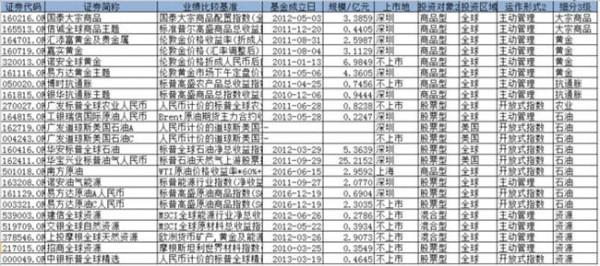

中国基金报记者发现,黄金基金主要有三种模式,一种是以黄金投资为主题的QDII基金,其中包括了诺安全球基金、嘉实黄金基金、易方达黄金主题、汇添富黄金及贵金属基金等;另一类是黄金ETF及联接基金,包括易方达黄金ETF、博时黄金ETF、国泰黄金ETF、华安黄金ETF等。

此外,前海开源金银珠宝基金也值得关注,这只主题基金属于混合型品种,重点布局沪深两市中与黄金、珠宝及稀有金属的生产、制造和销售相关的上市公司发行的证券;以及与黄金等贵金属价格具有较高收益相关性的、信用评级较高的债券。

数据显示,今年以来黄金基金收益率基本都在20%以上,非常可观。黄金ETF都将以不低于90%的资产投资于上海黄金交易所场内的黄金现货合约,以追踪国内黄金现货价格的走势。而QDII黄金基金有些是100%投资黄金,有些是可以投资其他贵金属,如果从资产配置角度来看,最好选择最大比例投资黄金的品种。

此外,投资黄金ETF十分便利,既可以用股票账户交易,也可以在银行渠道办理申购和赎回联接基金,而且费用也低。不过由于涉及海外资金的申购和赎回,黄金QDII基金的赎回到账比较慢。

黄金投资的作用是什么?我们可以从两个方面来理解,第一是可以作为分散风险的品种,即成为资产配置篮子的一部分;第二是锁定黄金价格上涨的风险。比如不少投资者在结婚时有购买黄金饰品的需求,提前购买黄金ETF相当于锁定“当时金价”,即使随后金价出现上涨,也有黄金ETF可以做对冲。

另外,不少人士看好未来黄金的避险价值。国泰黄金ETF基金经理表示,由于2016年四季度和明年年初的国际政治和经济层面的不确定因素依然较多,将给国际金融市场带来巨大的风险扰动,黄金的避险价值未来仍将备受市场关注。

华安易富黄金ETF基金经理也预计黄金价格在2016年全年将保持稳定向上的态势。中长期看,强势美元并不一定意味着黄金价格将在目前的价格水平继续下跌,建议投资者关注避险情绪的提升带来的阶段性机会。

前海开源金银珠宝基金三季报表示,随着第四季度美国经济逐步见顶,以及美联储鹰派信号的集中释放,目前的金价已经隐含了1 到2 次的加息预期,预期第四季度黄金会逐渐回到主升浪中。

由于美国新当选总统特朗普上台后,其政治、经济政策仍有诸多不确定性,对黄金构成利好,市场不确定性风险大幅增加,投资者会出于避险目的买入黄金,推动金价上扬。

看准四只原油类基金

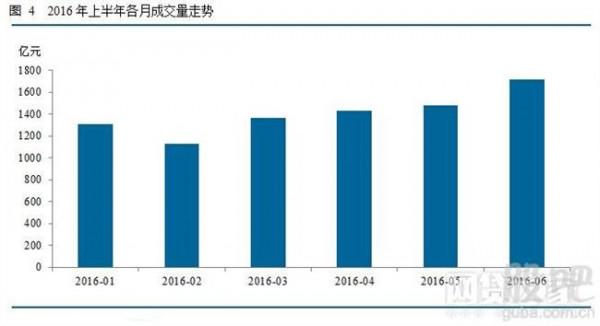

在不确定性升温的大背景下,原油也成为市场关注的焦点,2016年上半年大类资产的表现原油是整个资产类别中表现最好的品种,BRENT/WTI原油期货分别累计上涨33.3%/30.5%。其实投资者也可以根据油价表现,跌至40美元每桶之下可以开始投入小幅资金参与抄底。

数据显示,目前市场上有4只原油主题基金,分别为诺安油气、华安标普全球石油、华宝兴业标普油气和南方原油基金。目前还有鹏华全球石油(LOF)、工银瑞信国际原油(LOF)等基金已经获得准生证,未来将问世。

这些原油主题基金存在一些差异,如南方原油基金的投资策略是采用FOF的方式,通过投资海外市场原油ETF来被动地跟踪原油价格。因此与油价的相关性很紧密,通过对过去五年原油价格数据进行回测,该基金跟踪基准的年化误差为5.

8%,与原油价格的相关系数达到98.1%。而华宝油气基金是目前唯一跟踪投资石油天然气上游行业上市公司的基金,与WTI国际原油价格的相关性在0.6左右。而华安QDII挂钩的是标普全球石油指数。

这里面诺安油气能源基金的投资范围最广,这是一只主动管理型的FOF基金,主要投资范围包括以跟踪石油、天然气等能源类行业公司股票指数的ETF及指数基金和以超越石油、天然气等能源类行业公司股票指数为投资目标的主动管理型基金,它还可以投资油气类的商品ETF。看准油价上涨,可以选择“含油量”最好的品种。

这4只产品均为QDII产品,具备紧盯油价和美元资产的两大特点。此外,同样投资者也可以在油价较低时购买原油基金,对冲未来需要加油时油价上涨的风险。

业内人士表示,油价短期受到国际事件波动,但长期依然受制于供需影响,未来油价仍有上涨空间。

唯一的白银基金

黄金、白银都属于大宗商品的重要的一环,看准白银投资机会,也可关注国投瑞银白银基金,这是业内首只商品期货基金,也是目前唯一一只投资于白银期货的公募基金。

据悉,国投瑞银白银基金采用被动投资,持有白银期货合约价值合计不低于基金资产净值的90%、不高于基金资产净值的110%,并在深圳交易所上市交易。业绩比较基准是上海期货交易所白银期货主力合约收益率(扣除相关费用)。

业内专家称,与黄金相比,白银弹性更大,更稀缺。从历史走势看,白银波动率约是黄金的1.6倍。同时,白银比黄金更加稀缺。而且,从资产避险角度来看,白银作为大宗商品中一种特殊的资产类别,与A股市场、国内债券市场以及全球股票、债券市场的相关性都较低。

据国投瑞银白银基金三季报显示,全球市场流动性在三季度相对较为平稳,经过了5月份非农大幅低于预期以及英国退欧之后,市场依然在等待美国央行的加息时刻表。尽管人民币对美元汇率走弱,不过目前这种小幅波动对国内流动性影响已经较去年偏弱很多。

“展望后市,美国年内加息预期有所提升,对贵金属价格短期构成一定压制。但考虑到全球经济增长乏力、英国脱欧后的不确定性、地缘政治风险犹存等因素,白银基金依然是较好的配置选择。”基金经理称。

丰富的资源品基金

除了黄金基金、白银基金、原油基金外,资源品基金也是一个较大的门类,是布局大宗商品盛宴的好帮手。

中国基金报记者统计,目前重点以资源品为主要投资标的的基金达到17只(各类型分开算,包括分级基金和QDII基金),这17只基金今年以来平均收益率超过12.8%,均获得正收益,收益率最高的是中银标普全球精选,收益率达到41.98%。

具体来看,其中包括了6只QDII基金,分别为上投摩根全球天然资源、交银全球自然资源、建信全球资源、中银标普全球精选、工银瑞信标普全球资源、招商全球资源;指数型基金达到10只(各类型分开计算,包括分级基金),分别为博时自然资源ETF联接、鹏华中证A股资源产业、国投瑞银中证上游、银华中证内地资源主题、博时自然资源ETF、民生加银中证内地资源,其中银华中证内地资源主题和鹏华中证A股资源产业是分级基金。

此外,易方达资源行业重点布局资源类上市公司。

选择这类基金注意三点,第一是了解指数型基金所跟踪指数,最好选择布局资源类行业较多的资源类基金;第二要注意基金经理的投资能力,最好在资源类上有相关从业经验或者相关优势的基金经理管理的产品;第三看QDII美元类资产或能抵抗人民币贬值。

此外,投资者还可借分级B进行波段操作,市场上银华中证内地资源主题B、鹏华资源B等基金。投资此类分级基金除了关注大宗商品价格走势,还要关注B类份额的溢价率。

8只大宗商品基金

专门布局大宗商品的基金也不少,目前此类产品达到8只(各类型分开算,包括分级基金)。

据中国基金报记者发现,专门布局大宗商品的基金分为两类,一类是QDII基金,为国泰大宗商品配置基金,另一类为被动指数基金,天弘中证大宗商品、招商中证大宗商品、国泰大宗商品、国联安上证商品ETF联接、国联安上证商品ETF,其中招商中证大宗商品为分级基金。

同样,选择这类基金也需要注意投资标的,最好选择纯粹布局大宗商品的基金,一些激进型投资者也可以通过分级B基金进行波段操作。

据业内人士表示,在供给、需求和货币方面,对大宗商品的走强都有所支撑。中国的供给侧改革,将会使全球的大宗商品不同程度地受到供应偏紧的影响,使得整体的价格中枢维持在较高位置,而且特朗普的获胜对大宗商品的走强又注入了催化剂。