中海郝建民 中海、中建合并进展谜团:中海争老大 中建掘金城镇化

尽管早就知道得不到想要的答案,8月28日中国建筑中期业绩路演会上,还是有分析师问起关于中海地产(专题阅读)(相关干货)和中建地产合并进展的问题。

在未有实质性结果可供公告之前,中国建筑董秘孟庆禹选择了迂回,"整合无非是三种方法、六种结果,至于哪一种方法更好,直到今天早晨,总公司党组领导仍在开会讨论中。"

8月5日,中国海外发展(下文简称中海地产)发布的公告中称,母公司中国建筑拟将房地产事业部、中建地产及运营的房地产发展业务注入中海地产。一旦完成整合,万科的老大地位或将不保,这是资本市场的第一反应。

原则上,中建地产未来将不再新增从事纯粹房地产开发业务。本报记者独家获悉,未来中建地产将主攻"城镇化",城市综合开发业务将是其主要业务方向。因城市综合开发所获得的地产项目仍将留在中建地产中。

多赢的整合?

孟庆禹所指的三种方案是,母公司是否通过注入的方式换回股份,是否通过出售的方式换回现金,抑或是通过托管的方式让中海地产收取费用。虽然涉及内部关联交易,但孟称操作手法会按照香港联交所和上海证券交易所的规定执行。

根据中国建筑集团整体上市的需要,2007年中建地产组建,代表中建股份负责经营管理全系统不含中海地产的房地产业务。中建系旗下所有房地产业务,除中海地产品牌以外的部分都纳入中建地产。

中国建筑董事长易军公开表示,中海地产定位于内地城市及港澳地区专营高中档精品住宅及商业地产,而中建地产主要业务定位是大众精品住房和保障性住宅开发,这符合国家的房地产业政策导向。

但这样的定位难以适应市场变化。以保障房建设为例,北京大多数保障房以配建方式为主,而本地国企也在积极争取保障房建设。中建地产无法体现其央企优势,更无法持续获得资源。中建地产和中海地产实际上也很难完全执行当初的定位。

虽成立时间不长,中建地产的销售额已经超过200亿。但中海地产的领先是全方位的。截至2013年中报,中建地产的毛利率仅为26.2%,而中海地产2012年毛利率超过40%,并高出万科10个百分点。

今年7月,引起轰动的北京大兴日光盘,日销售额接近38亿,其开发者便是中建地产。但2009年以30.5亿获得该地块的中建地产,楼面价接近11000元/平方米。2013年7月一次性售出1462套房源时,其预售均价仅为24500元/平方米。中建地产在该地块所获得的利润,显然难以覆盖土地重置成本。

兰德咨询总裁宋延庆在一家与中建地产背景相似的地产企业做顾问。他发现,类似的企业习惯用"生产型思维"来开发房地产,产品溢价能力不够。相比之下,中海地产就更加市场化。万科总裁郁亮、保利高层不止一次提到,中海地产是其最在意的对手。

宋延庆认为,中海地产最大的优势之一体现在融资成本上。仅2012年,中海在国内外合计融资高达296亿港币。2012年2月前后,中海合计发行7.5亿美元5年期债券,息率仅为4.917%。2012年11月,中海地产推出7亿美元10年期和3亿美元30年期结构的美元债券,利息率分别为3.991%和5.364%,创造了内房股融资成本最低,期限最长的纪录。

宋延庆评价说,1992年在香港上市的中海地产,比之内地房企,是最擅长反周期操作的公司。比起万科这样"市场主义"导向的公司,中海地产更加注重"产品主义"导向。

掘金城镇化

据中国建筑总经理官庆透露,该公司上半年对城市综合开发建设部门进行了实体化改造,官庆担任组长,主抓这一业务。

城市综合开发业务也被视为是最能体现中国建筑全产业链优势的业务。中国建筑目前是全国最大的综合性工程承包企业,旗下分房屋建筑、地产开发、基础设施建设与投资、设计勘察、国际工程承包五大业务。

但此前很长时期,这种全产业链优势并未充分体现。举例来说,中海地产在进行房地产项目开发时,在设计环节和施工环节都要进行市场化招标。"兄弟公司有时反而难以管理。"宋延庆说。而新型城镇化的推进给全产业链公司提供了新的机遇。

易军在多个场合强调,中国建筑既不是纯粹的地产商,也要区别于纯粹的建筑商。中国建筑除去海外的四项业务,其他如规划设计、投资地产、基建、房建,都与中国的城镇化进程密切相关。当地方融资平台被收缩以后,地方政府需要新的建设模式。"我走访了很多城市,大家都非常欢迎这种模式。"易军表示。

此外,目前各地保障房建设多要求企业以配建、代建等形式承担,尤其是相当一部分保障房只租赁而不销售,这意味着巨额资金长期持续的投入。而地方财政仅占极小比例,资金压力普遍转向企业,逐渐形成"以地换房"的模式。这对工程企业的资金实力提出了很高的要求,并出现了大量的BT(建设-转让)和BOT(建设-拥有-转让)建设模式。

本报记者获悉,中国建筑在全国范围内已获16个城市综合建设项目,累计投资额达190亿元。项目分布在北京、重庆、长沙、郑州、济南、武汉、襄阳等城市。

对于三、四线城市出现"空城"、"鬼城"风险,官庆表示将尽可能规避。"国资委也十分关注这一块的风险。"官庆说。对进入城市,中国建筑有严格的选择标准。并且,二级公司没有决策权,选择怎样的项目,都由集团决定。

城镇化业务将是中国建筑未来拓展的重中之重。"中国建筑会努力和各级政府找到交集。"官庆表示。

"易"时代的地产航母

如果整合完成,中海地产两三年内超过万科,并非不可能。如果再加上中海宏洋集团,整个中建系的地产销售额很快就会超越万科,成为中国地产新老大。2012年中海地产销售额为1115.2亿港元,万科为1412亿人民币。

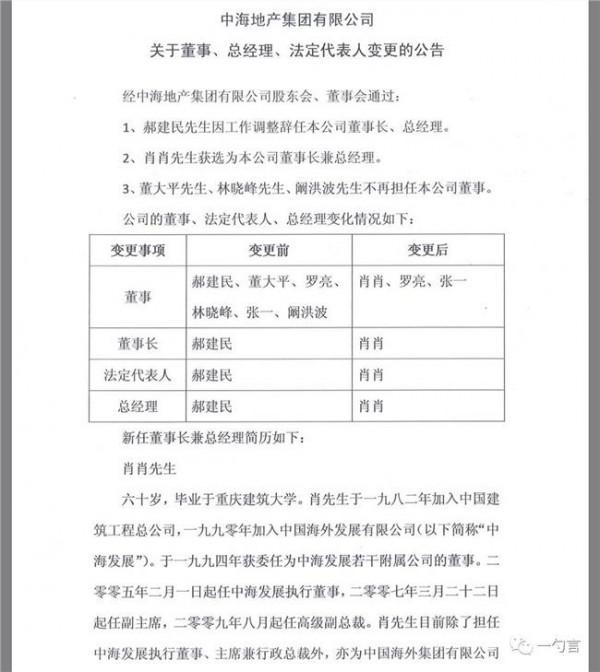

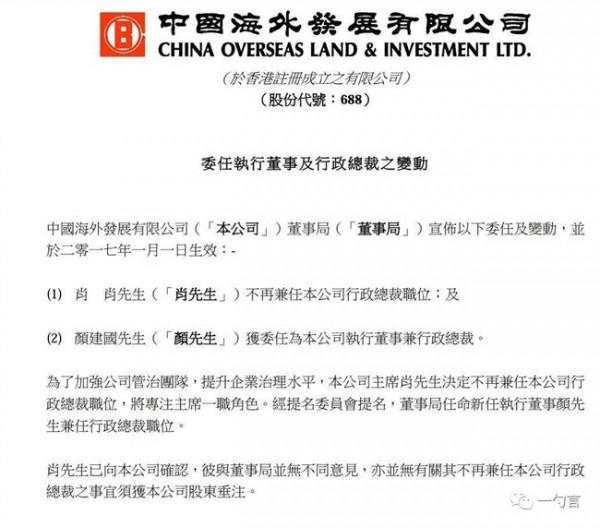

但在中建内部人士看来,整合也意味着利益格局的重新划分和人事调整。最受瞩目的是57岁的孔庆平卸任中海地产董事局主席职务,由现任行政总裁郝建民接任。

2010年易军上任以后主导了中国建筑的一系列改革。不仅是地产板块,几乎中国建筑所有的业务板块都在整合。过去,困扰中建8个工程局的是同业竞争的局面。整合就是将分散在二、三级子公司的专业业务,通过内部资源整合,打造成专业公司。例如钢结构业务板块,整合后的中建钢结构公司有望在全国钢结构产业中排名第一。

在战略方向上也有所调整。"央企要有所为有所不为。所谓‘为’,就是要在高端领域与跨国公司进行竞争;所谓‘不为’,就是不要与中小民营企业争夺中低端市场。"易军说。据透露,集团领导亲自给子公司做工作,令其放弃一些低端项目。

路演上,有分析师再度问起股权激励的问题。对于一家营业收入超过5000亿元的企业,年报显示,易军的薪酬只有106.9万元,不及郁亮薪酬十分之一。市场化的中海地产,其高管薪酬也以数百万元计。中建系高管到其他企业任职后,薪酬也上涨数倍。前任中建五局总经理莫斌去碧桂园任总裁后,不包括年终管理花红,基本年薪达250万。

孟庆禹透露说,在未来10年的时间里,中国建筑会逐步进行股权激励。