汇改两周年后人民币重拾升势 或促进其国际货币体系话语权提升

两年前的今天,中国人民银行宣布对人民币兑美元汇率中间价报价机制作出调整,且当日人民币兑美元汇率中间价调贬近2%。此后的一年半时间里,人民币兑美元汇率经历了一轮又一轮的下跌,市场一致认为“破7”只是时间问题。

然而,峰回路转,随着中国经济回暖,从去年底开始人民币汇率逐步企稳,贬值预期逐渐逆转。截至8月10日,今年以来人民币兑美元汇率中间价累计调升2600点,在岸人民币兑美元汇率升值约4.3%。据路透社调查,中国市场人民币多头头寸已飙升至近三年来最高水平。

中金公司分析师陈健恒认为,不能低估这一轮汇率预期重构的影响。“毕竟人民币贬值预期积累了2年,现在可能面临变盘,可能从贬值预期回到升值预期,”他在研究报告中说,何况,从中国最近的经济基本面来看,经济尚有韧性,且工业品价格回升也带来通胀预期的回升,加上贸易顺差仍处高位,这些基本面因素也在某种程度上支撑人民币走高。

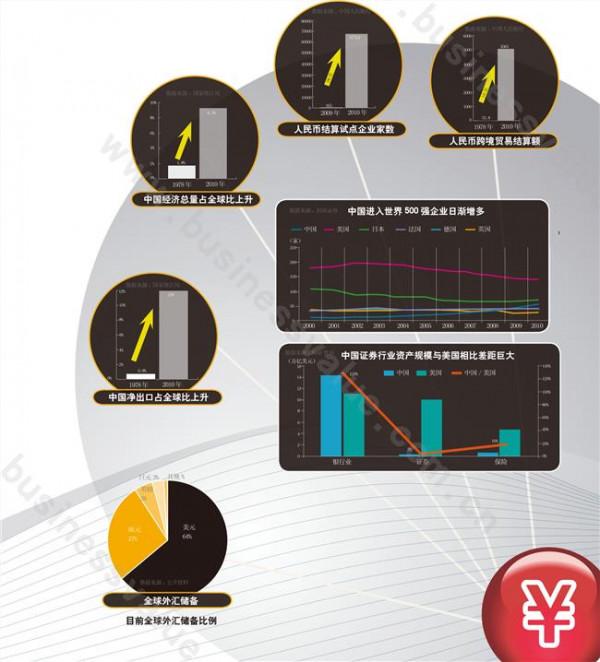

短期看,人民币汇率回升是因为美元走弱、逆周期因子引入以及中美利差扩大,下半年受海外市场扰动,人民币汇率仍有回调的可能。但长期来看,随着美元地位的下降、人民币汇率改革的深化、“一带一路”的发展,国内债券市场的开放,人民币有望稳步升值,并提高在国际货币体系中的话语权。

中国社会科学院学部委员余永定周四表示,本轮人民币升值可能是进一步放开汇率的好时机。他还表示,虽然时机选择上有问题,“但8·11汇改在方向上是完全正确的”。

“8·11汇改”的核心内容是参考前日收盘价来决定第二天的中间价,其实质是中国央行主动放弃了对人民币汇率中间价的管理。但由于当时市场上存在人民币贬值压力,导致人民币兑美元汇率显著贬值,并放大贬值预期。为了维持汇率稳定,央行不得不在外汇市场上卖出美元、买入人民币,导致中国外汇储备快速缩水。为了避免外汇储备进一步大幅流失,中国央行除了加强对资本外流的管制外,开始寻求管理汇率中间价的新方式,比如2015年12月推出“收盘价+篮子货币”新中间价定价机制,今年5月又在人民币兑美元汇率中间价报价模型中引入逆周期因子。

余永定表示,8·11汇改的内容应该进一步落实。“如果盯住一篮子货币,当美元相对其他货币升值的时候,人民币兑美元汇率就会贬值。既不盯住美元,又不盯住一篮子货币,导致新的定价机制要不断干预市场。加入逆周期因子之后,市场更检验不了了。”

去年,人民币贬值预期的存在使得人民币国际化的步伐一度陷入停滞。据中国人民大学国际货币研究所统计,2016年年末,境外机构和个人持有境内人民币金融资产规模为3.03万亿元,较2015年5月高位下降了34%。

不过,随着近期人民币汇率走稳,情况正在发生变化。据环球银行金融电信协会(SWIFT)最新数据,6月,人民币的全球交易使用份额为1.98%,连续第二个月上升,在全球交易使用排名连续第二个月维持在第六位。人民币的全球交易使用份额在今年4月曾跌至第七位。国家外汇管理局数据显示,7月份境外机构增持378亿国债,是历史上净增持量第二高的月份。

如果人民币汇率企稳甚至进一步升值,境外机构配置国内债券的意愿会更强。在金融市场上,人民币债券优势明显,中国国债收益率显著高于主流发达经济体,但我国债市的开放程度远远不够。“债券通”的推出减轻了境外投资人在清算流程当中所面临的障碍,有望提高中国债市的国际化程度,吸引增量资金入场。

中信证券分析师明明表示,本轮人民币兑美元升值的长期因素是国际货币体系重构。他在周一出版的研究报告中称,金融危机后,美联储为刺激经济增长而滥发货币的行为,使得各国投资者持有的美债等所谓的“避险”资产严重缩水,而人民币汇率同期保持了基本稳定。

另一方面,在当前松散的牙买加体系下,美国独享铸币税,但其制定货币政策时,仍以本国利益为先,并不履行维护国际货币体系稳定的责任。明明说,解决牙买加体系缺陷的方式是实现真正意义上的“储备货币多元化”,而近年来人民币地位显著上升,弹性不断加大,具有成为国际货币的潜质。

他说,从贮藏手段来看,2016年10月1日,人民币正式被纳入国际货币基金组织(IMF)特别提款权(SDR)货币篮子。新的SDR货币篮子包含美元、欧元、人民币、日元和英镑五种货币,人民币权重为10.92%,仅次于美元的41.73%和欧元的30.93%,超过了日元的8.33%和英镑的8.09%,这反映了中国通过市场化改革推进人民币国际化的努力。随着人民币逐步完善其作为国际货币的主要职能,预计人民币国际化进程将更为顺利,在国际货币体系中话语权有望提升。