校园网贷乱像频发 大学生应如何理性对待校园网贷

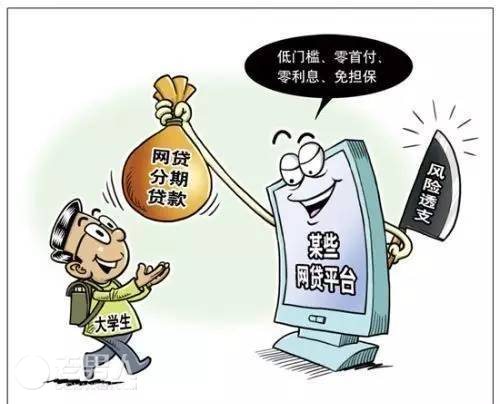

不法分子将目标对准高校涉世未深的学生,利用高校学生社会认阅历缺少,防范心理弱的劣势,进行短期的非法借贷,宣传上是各种利好于学生,低利率口号不断,但实际上利用各种手段获得的利率是银行的20-30倍,肆意赚取学生的钱。

高校学生的经济来源主要靠父母提供的生活费,若学生具有攀比心理,且平时就有恶习,那么父母提供的费用肯定不足以满足其需求。因此,这部分学生可能会转向校园高利贷获取资金,并引发赌博、酗酒等不良恶习,严重的可能因无法还款而逃课、辍学。

一些放贷人进行放贷时会要求提供一定价值的物品进行抵押,而且要收取学生的学生证、身份证复印件,对学生个人信息十分了解,因此一旦学生不能按时还贷,放贷人可能会采取恐吓、殴打、威胁学生甚至其父母的手段进行暴力讨债,对学生的人身安全和高校的校园秩序造成重大危害。

与银行传统商贷模式相比,校园网贷“到款快”极具诱惑力,因此也广受大学生们的欢迎。大学生喜欢尝试新鲜事物,这本身并没有错,但是由于大学生还没有独立的经济来源,没有偿还能力,网贷的窟窿最终还是要父母兜底,一旦消费欲膨胀,可能就此背上沉重的债务负担,甚至会陷于失信、违约的困境,以至有学生竟然不堪重负,失去生命。

事实上,网贷只是一个工具和平台,究竟扮演的是“天使”还是“魔鬼”的角色,完全取决于使用者。网贷消费乱象的症结,在于大学生消费心理的不成熟。过去上中小学时,一切开支由父母包揽,自己“不当家不知柴米贵”;到了大学,手中有了可以自主支配的生活费,却不知道量入为出,往往计划性购买少,冲动性购买多,甚至为了面子盲目消费、攀比消费、“赶潮”消费。在网贷兴起前,大学生中“上半月饱死,下半月饿死”的“月光族”现象并不鲜见。从目前暴露出的种种问题来看,一些大学生在网贷消费方面,缺乏必要的理性。

应该说,“校园贷”有其积极意义。当前,大学生创新创业热情高涨,对很多并无资金积累和外力支持的年轻人来说,用借贷搭个创业的梯子,不失为一种选择。同样,借贷助学并用自己的努力偿还债务,以便顺利完成大学教育,也能为家庭减轻经济负担。曾有人统计,学生贷款主要用于消费、创业、助学,分别占40%、40%、20%,并随时间点不同而有所波动。“校园贷”作为互联网时代的新兴产物,的确为尚未具备收入自足能力的大学生,打开了一扇“经济解困”的窗。

然而,高利息也意味着高风险,尤其对于涉世未深的大学生来说。正如我们不能将大学生借贷视为一种拜金和过度消费的陋习,同样,我们也不能认为每一笔“校园贷”都使用恰当。这几年,大学生借贷的群体越来越庞大,除了还不上款而轻生的极端个案外,诸如女生还不起贷款成了贷款公司业务员、贷款3万滚成70多万被逼躲在家里、借贷消费后从“月光族”变成了“吃土族”(网络用语,意指花销超预算,穷得只能吃土了)等等,都让贷出来的“土豪”显得有些灰头土脸。只看到借贷消费时的艳羡而忽视潇洒之后的付清压力,只有创业的冲动和激情却缺少相应的能力与学习,不免给自己甚至家人挖了个大“坑”。

从这个意义上说,大学生面对“校园贷”,能不能提高财商、有没有风险意识,就显得格外重要。看到别人购物,自己“囊中羞涩”,要不要贷款攀比一下?赌博、彩票充满了诱惑,能否借平台的钱来赌自己的幸运?创业勇气可嘉,但是不是需要更深谋远虑的考量?这样看似“左右为难”的选择,其实一方面在考验着大学生们的自制能力和适度意识,另一方面在风险之下潜藏着陷阱。说白了,大学生借贷本是救“急”不救“穷”、救“难”不救“奢”,缺少安全的弦、理财的意识,就容易深陷其中。

郑州市河南牧业经济学院,一在校大学生因债务缠身无力偿还在山东青岛跳楼自杀,他死前发给同学的一段遗言,深深的震撼了我们。

一个普通的学生是怎样背负上百万的债务,又是什么逼得他走投无路,以死相赎呢?

事件牵扯到的每一个人仿佛都是受害者,造成惨剧发生的元凶又是什么。寝室遗留下来的账单上显示,从2014年开始,小郑就开始办理各种信用卡,不少刷卡账单至今还没有还清,而小郑给同学们所打的欠条上也表明,从2015年开始,小郑就开始接触各种网络贷款,种类达到了数十个。

为了满足越来越高的消费水平,现如今校园信用贷款非常风靡,不需要任何抵押,动动手指就能借到钱。

按说,任何借贷都需要本人亲自办理,小郑的室友告诉记者,学生中负债最多的就是他,共计十一万元。

网络上跟他有关的不少借款,其签字和照片都不是本人,可这些贷款最后却都被成功的受理。

事发后小郑曾给涉及网络借款的同学每个人打了一张欠条,并列出了所有借款平台的名称以及具体金额,但事到如今,小郑已然遭遇不幸,拿着这一纸欠条的同学们,又该何去何从?

律师:如果涉及诈骗,由法院裁决后这些学生自身可以不予承担这部分债款。但是我们更应该关注的是本案中,校园贷款的出现是否合法,如果真的合法,他对学生的影响是积极的还是消极的,这些更需要我们监管部门去考虑。

套路一 以好处为诱饵,引诱贷款

诈骗分子在大学校园内以“给好处费”为诱饵,让大学生以自己的名义在网贷平台贷款,事后给大学生几百元至数千元不等现金作为“好处费”,并承诺所有贷款均由自己来还,与帮其贷款的大学生毫无关系,然而一旦贷款成功,便人间蒸发。

套路二 发布虚假广告,骗取押金

诈骗分子一般在搜索引擎上大量散布虚假网络贷款信息,待大学生搜索到该公司信息后与其联系,便伪造贷款合同,并要求大学生缴纳数千元的保险金,有些还会继续以信誉不足等为由,多次要求学生向其转账。

套路三 骗取学生信息,迅速转账

诈骗分子还会先通过各种手段,如制作虚假贷款申请表获得大学生手机暂时使用权、银行卡以及个人信息,将银行卡与自己的微信、支付宝等绑定后再交还学生,并以该大学生名义在网贷平台多次办理大学生贷款,时刻关注到账信息,一旦到账迅速转移,随后销声匿迹。

套路四 谎称“黑户”漏洞,套现分红

诈骗分子谎称大学生分期贷款可以操作为银行内部的“黑户”,从而不用还款,可以利用这一软件漏洞赚钱。这种主要方式主要是让大学生分期贷款购买高端电子产品后再低价出售,套现后诈骗分子成功“分红”,事后贷款平台催大学生还款时,“大忽悠”已不知去向。

第一坑 费率不明

校园网络借贷平台出于抢占市场和竞争的需要,会隐瞒或模糊实际资费标准、逾期滞纳金、违约金等。调查显示,约六成的平台费率不明确,逾期后每日费率最高与最低相差60倍之多,成了“高利贷”。

第二坑 简化流程

为了方便推广,扩大用户数量,很多“校园网贷”平台对申请贷款的大学生的审核流程非常简单,很多“校园网贷”平台主要依靠线上途径完成授信,在填写多项个人信息资料后,主要通过远程视频等途径确认信息,有的甚至只需提供学生证和身份证即可办理。

第三坑 暴力催款

很多校园贷平台普遍存在不文明的催收手段,比如“关系催收”,学生借款时被要求填写数名同学、朋友或亲属的真实联系方式,如果不能按时还款,平台就会把其逾期信息告知该学生的关系圈,严重干扰和伤害借款学生。

面对疯狂的校园贷,大学生如何提高风险防范意识,避免上当受骗?

大学生要建立文明、理性、科学的消费观,拒绝过度消费、超前消费。积极学习金融知识,提升金融理财实践能力,提高风险识别能力、风险防范意识。结合自身需要,选择最恰当、对自己最有利的借款方式。

如果从校园贷平台借款,一定要了解清楚相关细节,并签署正规合同。

其一,选择有资质、合规的平台;其二,详细了解利率、还款期限、逾期后果等细节,避免陷入高利贷陷阱;其三,评估并制定合理的还款计划。

大学生校园贷案例

案例一、长沙一高校学生陷“贷款购手机”骗局40多人欠下37万元

长沙某大学40余名学生被骗,这些被诱骗的大学生分别贷款购买了一到三台不等的苹果手机,总共购买了66台,每台的市场价都在六千元左右,办完贷款购机手续后,手机没拿到,却背负了一身的欠款。总欠款额度达到37万元。

案例二、大学生请同学出面贷款20多万拿去赌球血本无归

杭州某大学生谎称家里开船厂,在新加坡有酒店,兼之出手阔绰,是同学眼中的标准的壕,在取得同学信任后,以做代购生意,向家里证明自己的能力,但缺乏启动资金为名,骗取同学帮他到互联网金融平台贷款,拿到钱后却用于赌球,最终全部输光。据悉,被骗学生多达40余人,被骗贷款最多达数万元。

案例三、大学生买手机贷3万滚成70多万负债

湖北某大学的一名学生,去年10月为了购买苹果6手机及其他消费,申请网上贷款。随后,经过拆东墙补西墙,不断找其他小贷公司贷款还债,其最终欠下多家公司共计70余万元的债务,而原始金额仅为3万元。

案例四、河南一大学生以同学名义贷款百万终以命相赎

郑州市河南牧业经济学院,一在校大学生为了满足自己畸形的消费需求,并且参与非法赌球活动,利用同学的身份证件骗取校园贷款,最后因债务缠身无力偿还在山东青岛跳楼自杀。

据统计,2015年,全国在校大学生约为3000万左右,并且每年有数百万的“新鲜血液”更迭。而在这些大学生中,超过8成有资金短缺情况,大量潜在用户让校园分期网站从业者为之兴奋。

从去年开始,针对大学生贷款的平台就如雨后春笋般冒了出来,大致可分为三类:第一类为学生分期购物平台,满足大学生购物需求,主要有趣分期、任分期等;第二类为单纯的P2P贷款平台,用于大学生助学和创业,包括投投贷、名校贷等平台;第三类是阿里、京东、苏宁等传统电商平台。

商家瞄准大学生群体这块“蛋糕”这件事,本身不是坏事。但是,凡事就怕走向极端,为了利而利,虽然一时壮大了网络贷款的借贷数量,占领了市场份额,但无形中又在不断积累“有瑕疵的市场”,渐渐危如累卵。上述案例的悲剧,恰恰印证了无节制“校园贷”的致命之处和危害之大。

校园贷的乱像屡禁不止这与有关部门监管不力和相关法律缺失有关,但也反应出了大学生缺乏理性消费和社会阅历。当然学校在日常校园监管中也应该做好防范,阻止不法分子将手伸向校园。