房价今后走势如何 必然会有滞涨和普跌的过程

中国的房地产市场已持续了16年的繁荣,但也是从全面繁荣过渡到局部繁荣,从人口推动到资金推动,从大涨到小涨再到有涨有跌,今后必然会有滞涨和普跌的过程。既然房价已经成为货币现象,而货币的流动性要远远高于人口的流动性,货币说走就走,是很难控制得住的。

目前国内房地产行业的最大压力是库存过大,这主要还是集中在二、三、四线城市,同时还要避免房价出现大跌,因为房价大跌基本上就等同于金融危机。房地产市场在过去15年中,除了个别年份的整体房价水平有过小幅回落外,基本上就处在一个大牛市中。但过去的2015年,房地产开发投资增速大幅回落,只有一个百分点的增长。

有人统计,过去5年中,三、四线城市的房价同比是下跌的,这与这些城市的人口老龄化和人口停滞增长有关。自2011年中国开始对部分大城市实行住房限购以来,大批房地产开发商投资三、四线城市的房地产,导致这些城市的库存大幅增加。而开发商投资三、四线城市的另一个理由就是中国的城镇化的提升空间还很大。从第5、第6次人口普查结果看,中国之前公布城镇化率水平都是大大低于普查结果,也就是说,目前公布的城镇化率可能要低于实际水平。

此外,中国与发达国家的城市化率的提升不能简单类比,因为中国的人口是未富先老,而美、日、欧等发达国家是未老先富。 因此,中国今后的城镇化上升空间虽然还有,但要小于发达国家,且速度也会放慢。即便像日本和德国这两个成功转型的制造业大国,自1970年代成为发达经济体之后,城市化率水平增速就降至年均0.3%以下。

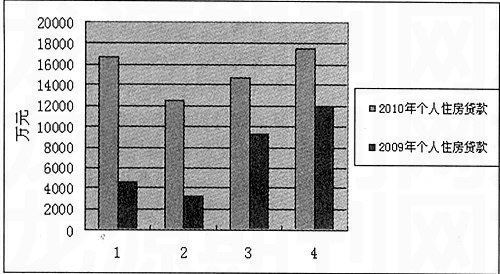

2011年之后房价更多体现为货币现象,中国经济增长自2009年之后,广义货币M2的规模超常增长,超过美日成为全球最大。同时,M2/GDP的比例大幅上升,即从2008年的1.58倍,迅速上升至1.9倍左右,如今已经超过2倍。房价受货币的影响可以从三个方面来说明:第一是居民的收入水平高低;第二是货币政策的松紧程度;第三是社会资金的集聚和流向。而这三个方面又是相互关联和相互影响的。

从居民收入水平的角度来解释各地房价高低的差异,如上海、深圳和北京的房价之所以高,是因为人均可支配收入位居全国前三;房价的涨跌与央行的货币政策也有较大的相关性,如2011年不仅多个地区的房价出现下跌,而且,钢铁、煤炭、有色及其他一些大宗商品的价格也出现了向下的拐点;关于社会资金的集聚和流向对房价的影响,大城市医疗、服务水平等较高,所以,它们不仅吸引国内资金流入,也同样会吸引国际资本。

目前国内房地产行业的最大压力是库存过大,主要还是集中在二、三、四线城市,因此,今后房地产投资负增长是大概率,关键是如何去库存,同时还要避免房价出现大跌,因为房价大跌基本上就等同于金融危机。如果只是简单地为了去库存而鼓励农民工举债买房,则实际上是用一个问题去掩盖另一个问题。

在PPI已经接近于连续四年为负的情况下,迫切要做的事情,应该不是供给侧,而是需求侧,因为前者是长期要做的慢活,后者是为了避免风险发生的急事。而要刺激需求,不能让农民工加杠杆来增加需求,而是应该扩大政府支出用于民生,提高中低收入群体的收入和福利水平,缩小贫富差距,即政府加杠杆,让政府出钱买房作为低收入群体的廉租房。如果有可能的话,那就是想办法让富人加杠杆,增加对国内的投资,而非让他们海外投资。