张国栋通胀通缩 从日本经验看中国通胀:到底该担心滞胀还是通缩?

通过名义人均国际元GDP和实际人均国际元GDP比较中日两国发展阶段,结果迥异主要是1990年后日本陷入持续通缩,以国际元衡量的名义GDP增长率慢于2010年国际元衡量的实际GDP。通过比较两国CPI,也可发现中国物价涨幅持续快于日本,使得中日两国名义GDP增速差大于实际GDP增速差。

比较而言,用实际GDP更为准确。 从产能过剩与增速换挡看,中国与上世纪70年代的日本相似。二战后日本重建,产业政策以重化工业为主导,经历了一轮高速增长。

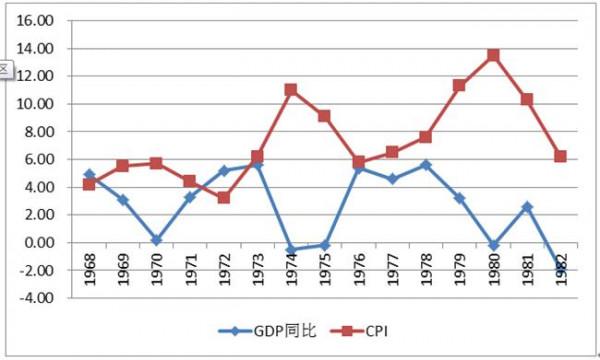

但在上世纪60年代末期,产业结构性失衡问题日益突出,基础原材料行业产能过剩严重,成为制约日本经济发展的重要因素之一。1970年为日本二战后首次出现负增长,实际GDP增速从1969年的12.

5%大幅下降至1970年的-1.0%。此后三年由于低基数效应、政策刺激等,GDP增速分别为4.7%、8.4%和8.0%。1973年爆发的第一次石油危机,使得被高速增长所隐藏的产业结构失衡问题再次暴露,1974年GDP再次下跌1.

2%,从此告别8%以上的高增速。 从人口结构看,中国劳动力人口占比2011年迎来峰值后不断下降,日本劳动力人口占比也在1969年到达阶段性拐点后下滑。

15-64岁劳动年龄人口占比是反映人口数量红利的最重要指标,该比例越高,意味着一个社会有更多的劳动力供给。中国因实施计划生育政策人口出生率降低、人口预期寿命增加,底部老龄化与顶部老龄化叠加,加快了老龄化进程,劳动力占比于2011年即迎来拐点,比2006年《国家人口发展战略报告》预测的人口拐点年份2016年要早5年。

1969年为日本劳动力人口占比的阶段性高点,达到68.89%,尽管后来有所恢复,但整个70年代劳动年龄人口比例都在下滑。

尽管2015年中国城镇化率与1955年的日本相当,但1970年后日本城镇化进程几乎处于停滞状态,工资水平快速上涨。从劳动力成本上升的角度看,中国也与上世纪70年代的日本相似。日本明治维新即开始工业化进程,人口向城市聚集,城镇化步伐明显快于中国。

根据国家统计局数据,2015年中国城镇化率为56.1%,远低于1970年日本的72.07%。但1970年后,日本城镇化步伐明显放缓,农村劳动力向城市转移已趋于饱和,叠加人口结构调整,工资指数开始快速上扬。

当前中国也面临产业结构、人口结构调整,未来收入分配将向劳动倾斜,工资水平将继续上升。 从工业增加值/GDP来看,中国与1973年的日本相似。任何一个大中型经济体,都会经历从农业向工业、工业向服务业两个转型,相应地工业增加值占GDP比例呈“倒V”型。

中国正处于工业主导向服务业主导的转型时期,重化工业去库存、去产能,工业对经济增长的贡献将进一步减弱。正如上文所言,日本早在明治维新时期即开始工业化进程,二战前即建立了相对完善的工业体系,上世纪60年代末70年代初产能过剩与石油危机倒逼日本经济转型,工业增加值占GDP比例持续降低。

根据国家统计局数据,中国工业增加值/GDP在2006年到达47.

4%,此后虽有小幅波动,但总体呈下行趋势,2014年为42.7%,与1973年的日本相一致。 综合考虑人均国际元GDP、经济增速、劳动力、工业增加值占GDP比例等指标,中国当前发展阶段与上世纪70年代初的日本相似。

二、短期来看,中国不会陷入日本70年代的持续滞胀

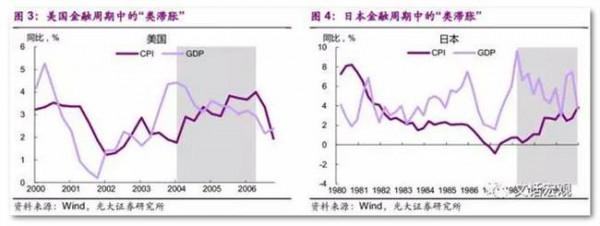

既然中国与70年代的日本更为相似,那么担心90年代的通缩似乎还为时尚早,但问题来了,日本1970年代爆发过严重的滞胀,这是不是意味着目前大家担忧的滞胀风险将会持续?我们认为更可能是货币财政刺激之后的短期现象,中国并不具备持续滞胀的基础。 滞胀的发生无非两种情景:要么是需求端过度膨胀推动,要么是成本端过度收缩推动。而从中国目前的情况看,这两种情况都不太可能发生。

第一,从需求端来看,内忧外患之下,中国已经从高增长步入中高速增长,未来经济增长大概率是L型,不会有需求的持续膨胀。只有一种情况可能带来需求端的过度膨胀,那就是政府采取大规模的刺激计划。这在2009年曾经发生过,在2016年以来的这段时间里也好像正在发生,但事实上,目前的刺激力度顶多是中刺激,而且季节性因素贡献很大,持续性不强。

从全年来看,信贷的超量投放和投资突进都是短期现象,在房地产去库存、制造业去产能、贸易再平衡的重重压力之下,需求端总体上的下行趋势并未改变。

第二,从供给端来看,持续的成本冲击是经济萧条转入滞胀的必要条件,比如日本70年代正是遭遇了石油危机,而目前我们似乎并不具备这样的条件,大宗商品价格虽然近期出现反弹,但并没有持续回升的基础。

我们先回顾下当年日本的情形。日本1972-1974年CPI同比分别为4.9%、11.7%和23.2%,其所面临的通胀是全球性的,美国同期CPI分别为3.2%、6.2%和11.0%。全球性通胀的导火索是第一次石油危机,1974年10月第四次中东战争爆发,OPEC为了打击对手以色列及其支持者,宣布禁运、暂停出口,原油价格在1973年不到3美元,而到1974年已超过13美元。

当年日本原油对外依存度超过80%,深受油价暴涨的冲击。

目前来看,原油价格再次大幅飙升的概率较低。一是OPEC对全球油价的影响在减弱。一方面,其原油产量占比从1973年的51.3%降至2014年的41.3%;另一方面则是OPEC内部协调机制在弱化,近几次OPEC会议各方未达成一致协议。

二是能源消费结构变化,对原油依赖性减弱。2014年全球能源消费结构中,石油占比32.9%,而1973年该数据为51.0%。三是页岩油制约高油价。与传统产油法相比,页岩油的固定成本高而可变成本低,当油价有较大幅度上升后,会吸引页岩油企业进入市场,加大供给。

即使油价上涨超预期,但由于2015年WTI原油平均价为48.6美元/桶,原油价格上涨对物价的冲击也远比第一次石油危机时小。

中国式的工业去产能不可能一蹴而就,产能过剩仍是近几年主要矛盾,工业品难以出现70年代的供不应求。日本上世纪70年代通过产业升级、淘汰过剩产能和产业输出,过剩产能得到较快去化。而本轮中国产能过剩行业主要集中在上游领域,尽管中央层面指示要加快供给侧改革,但因涉及到央地政府间的利益冲突,去产能力度或不及预期,前期发布的钢铁和煤炭行业去产能规划也显示政策在执行层面上有所折扣。

而总需求短期难改低迷的态势,在这种情况下,工业品价格即使短期企稳长期也难有较大涨幅,PPI由负转正仍需时日,CPI也因此而受拖累。

三、长期来看,中国也不会陷入日本90年代的持续通缩

短期滞胀不可持续,但往后看10年或者20年,中国会不会像日本那样陷入CPI的零增长甚至负增长呢?答案却决于中国是否会重蹈日本当时汇率大幅升值、经济剧烈换挡、房地产市场崩溃的覆辙,目前看来可能性很小。

第一,汇率条件不同。1985年广场协议签署后日元长期升值带来输入型通缩压力,而人民币长期升值的空间不大,甚至还有贬值压力。日元名义有效汇率指数从1985年9月的41.16上涨至1995年4月的阶段性峰值96.

64,10年间的涨幅达到了134.8%。日元升值的直接影响是进口商品价格下降,1986-1995年这10年里日本进口消费品价格指数同比有7年为负值,其中1986年的同比跌幅甚至达到了37.3%。

此外,日元升值还降低了日本产品的国际竞争力,外需减少加剧国内产品剩余,给物价造成进一步的下跌压力。反观人民币汇率,短期来看因前期盯住美元导致高估有调整压力,长期来看尽管有经济基本面支撑可能有一定升值空间,但也难以像日元一样长周期升值。

第二,经济条件不同。日本经济在90年代出现崩溃,再加上日本对内投资大量转向对外投资,GDP增长转向GNP增长,导致日本经济增速剧烈换挡,国内总需求快速下行。而中国资本账户仍处于管制状态,产业转移还有诸多限制,经济增速的换挡也相对温和,未来GDP更可能维持中速增长,不会像日本那样陷入衰退和长期低增长。

日本泡沫经济破灭后,前期扩张的产能过剩,再加上高劳动力成本、高污染治理成本倒逼许多劳动密集型、高能耗企业将工厂迁移至海外,国内资本性支出下降,民间设备投资在1991-1993年、1997-1998年和2000年均出现负增长,下降最严重的1998年甚至达到了-18.

6%。经济增速也随投资中枢的下移而大换挡,GDP增长率由1990年的5.

3%下降至1994年的-4.3%。尽管中国也面临产能过剩和产业输出,但由于中国的投资仍然是政府主导或者说政府带动型,政府仍会通过基建和财政等渠道维持较高的投资增速,导致经济增速的换挡相对温和,未来一定时期内大概率L型增长。

第三,房地产市场不同。日本房地产泡沫的破灭是导致经济崩溃和通缩的重要原因,而中国的房地产市场受制于土地的有限供给,很难出现断崖式下跌。泡沫经济时期日本房地产价格极度膨胀,东京独立式住宅价格指数从1985年初的98.

63跃升至1990年10月的高点248.27。泡沫经济破灭后,房地产等资产价格又经历了长期的、持续的、大幅的下跌,无疑存在着明显的逆财富效应,减少了消费需求,是引起通货紧缩的重要原因。此外由于资产价格下跌导致金融体系不良债权增加,其结果就是银行惜贷、金融系统信用收缩,金融中介功能弱化,也制约了经济增长从而压低物价。

与日本土地私有制不同的是,中国政府决定土地供给,从而影响房地产价格,中国房地产市场出现全局性下跌的概率不大。 (来源于微信公众号“民生宏观”)

作者:民生证券研究院宏观经济组组长朱振鑫