涂建华广联达 广联达:建筑工程造价软件龙头

公司是国内较早从事工程造价软件开发、生产、销售及相关技术服务的企业,产品从最初单一的预算软件逐渐发展为包括工程造价系列软件、工程项目管理系列软件在内的多系列十多个产品,并被建筑行业的相关部门广泛应用于工程建设的业务工作中。

公司目前的股东为116 位自然人,除刁志中、涂建华、陈晓红等7 位公司高管持有公司股票外,公司在2008 年一季度进行定向增资,引入了104 名核心业务骨干作为公司股东。这一激励措施将有效增强企业凝聚力和公司核心人员的稳定性,为公司长远发展打下良好基础。

截至2010年底,公司对外投资的公司共有8 家,其中控股子公司4 家,分别为北京广联达管理咨询有限责任公司、杭州广联达慧中软件技术有限公司、济南广联达软件技术有限公司、广联达(美国)软件技术有限公司;参股公司4 家,分别为武汉广联达三山软件技术有限公司、南昌广联达软件技术有限公司、深圳广联达慧中软件科技有限公司、内蒙古广联达信息有限公司。

同时,公司在全国各地设立了32 家分支机构,主要负责公司产品的销售和相关售后服务工作。

2. 工程造价软件市场仍有较大增长空间

公司主要业务为工程造价系列软件、项目管理系列软件的开发、销售和提供相关软件技术服务,在软件行业细分市场——建筑行业软件领域处于龙头地位,其主要产品工程造价软件占据同类产品50%以上的市场份额。公司产品主要应用于房地产开发、基础设施建设、石油化工、电力等行业工程建设的诸多环节,如建筑设计、招投标、施工、审计、咨询、监理等。

公司的营业收入主要来自于工程造价软件领域,2007 年、2008 年和2009 年工程造价软件收入占公司营业收入的比重分别为93.77%、95.37%和94.00%。

工程造价软件主要包括工程量计算软件、钢筋计算软件、工程计价软件、评标软件等,主要用户是建设方、施工方、设计、中介咨询机构及政府部门。根据北京零点前进策略咨询有限公司统计,公司工程造价系列软件的市场占有率在50%以上,前五名工程造价软件供应商占据了本行业约73%份额,其余的中小型软件供应商占有约27%份额。

公司产品的目标客户主要包括建筑行业工程造价从业人员(约60 万人)、建设方工程造价管理部门(约4 万个)、施工企业工程造价管理部门(约13 万个)。目前,工程造价软件构成市场主体。若以公司2009 年工程计价软件、工程量计算软件和钢筋计算软件等三种软件合计1.

8 万元的单价计算,假设每个工程造价从业人员同时使用三种软件,且进一步假设软件使用周期为3 年,公司工程造价软件面临的年市场空间极限约为30 多亿。

工程造价软件的需求驱动力主要来自两个方面:其一,建筑行业渗透率的提高,目前工程量计算软件在国内市场的普及率为30%左右,未来普及率有望超过50%;其二,市场集中度的提高,经过十多年的发展,目前工程造价软件市场已经从众多中小软件商的分散竞争阶段进入到少数领先软件企业的寡头垄断阶段,由于建筑企业对软件供应商的技术和资本实力、售后服务以及品牌等因素越来越看重,未来可能会形成由一至两家企业主导该市场的局面。

我们认为公司主要的竞争力在于:其一,产品基于自主平台开发。国内工程造价软件的开发模式主要有两种:一是基于CAD 平台,如上海鲁班软件有限公司和深圳斯维尔公司,二是基于自主开发平台,如广联达和PKPM(中国建筑科学研究院建筑工程软件研究所)。

基于自主平台开发研发周期较长,对公司的技术实力有较高要求;而基于CAD 平台开发主要是进行二次开发,通常不具备独立知识产权,在未来国内知识产权保护加强的情况将面临用户采购成本大幅提高的风险。

其二,先发优势。在工程造价软件领域,公司市场份额超过53%,公司产品在行业用户中具有良好口碑。由于工程造价软件需要经过严格的资质认证,而建筑企业往往只采用特定厂商的产品,公司先发优势明显;其三,客户粘性较强,公司目前累计客户总数超过9 万家,其中固定客户数约为6.

8 万家(固定客户是指连续两年采购公司软件产品的客户),保持了较强的客户粘性。公司未来可通过对原有产品的升级开发,继续保持在工程造价系列软件业务上的竞争优势。

3. 项目管理软件和服务业务未来有望成为新亮点

项目管理软件是工程造价软件的扩展和延伸,旨在为工程建设方和施工方提供满足其建设工程项目管理需求的产品和服务。项目管理软件主要包括为施工方提供的施工项目管理系统和满足建设方的建设工程全过程项目管理系统。目前,我国建筑业的信息化水平仍然不高,单一功能的项目管理软件(如进度管理等)开始得到一定应用,但使用综合项目管理软件的企业仍较少。

从项目管理软件的市场容量来看,国内约有施工企业13 万家,其中二级资质以上的有5 万家、一级资质2000 多家、特级资质220 多家。根据《施工总承包企业特级资质标准》要求,施工总承包企业申请特级资质必须使用了综合项目管理信息系统,预计成熟后将逐步向一级、二级企业推广。

目前公司造价软件施工方客户约有3 万家,其中约80%拥有二级资质,将成为未来项目管理系统产品的潜在客户。从项目管理软件市场的整体情况来看,目前仍处于导入阶段,该业务对公司业绩的贡献度较小。

基于庞大的客户基础,公司募股计划投入工程造价信息服务业务和工程招投标协同应用平台业务。这两个项目的投产有望成为公司新的营收增长点,尽管市场空间可能不如公司预期的乐观。

4. 公司募投项目分析

公司本次拟公开发行2500 万股社会公众股,按照58 元发行价,预计募集约14 亿,投入于工程造价系列软件升级、建设工程项目管理软件升级、工程造价信息服务、工程招投标协同应用平台开发、客户服务支持中心和工程项目管理研究中心建设等6 个项目。

工程造价软件升级项目和建设工程项目管理软件项目属于现有产品的升级,是公司作为软件企业生存的基础;工程造价信息服务和工程招投标协同应用平台等两个项目是公司现有业务的延伸,其盈利模式是互联网企业的模式,有望成为公司新的业绩增长点并提升公司业绩的稳定性和长期的想象空间。

不过,互联网模式公司以前并未涉及,在项目研发和投产过程中存在较大的不确定性,而且会面临更大的竞争压力。工程造价信息服务项目和客户服务支持中心建设则有助于公司进一步提升服务质量,增强客户粘性。此外,公司本次超募资金预计近10 亿,巨额超募资金将大幅增加公司利息收入,并提供了资产并购的现象空间。

5. 建议谨慎申购

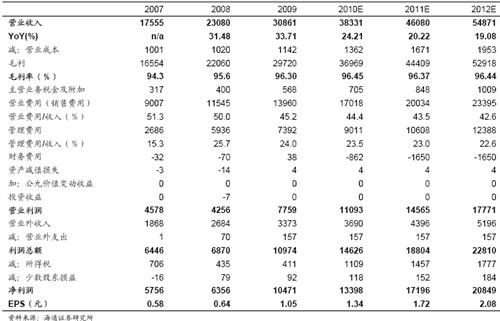

我们预测2010~2012 年,公司EPS 分别为1.34 元、1.72 元和2.08 元。公司在国内工程造价软件行业处于领导地位,庞大客户基础为公司新盈利模式的开展提供了可能。我们判断公司今后三年业绩稳健增长可能性较大。目前,新上市软件公司2010 年平均市盈率水平不低于45 倍。我们以45 倍的2010 年PE 预测公司六个月目标价为60.30 元,建议投资者谨慎申购。

风险提示:房地产政策对建筑行业有负面影响;工程造价软件客户基数较大,增速可能会低于预期;项目软件市场的增速难以准确预测。