【港:曹仁超-投资者日记】曹仁超新浪博客内容

罗杰斯又一次看错市,美元未真正转弱,金价亦未真正转强。如果他在接受彭博新闻访问时真是抛出手上美元买金,就是又一次高价接金!货币Rallies通常以年或月计,而非以日计。根据Bespoke Investment Group统计,美元反弹平均可维持四百八十九天。

换言之,今年7月开始的美元反弹仍有好一段日子上升,虽然12月份美元减息,但其它货币一样须减息。12月15、16日是美元今年最后一次减息,英镑估计亦将减息半厘,而欧元在明年年中前仍不断减息,澳元今天则减息1厘。从这怎看,美元强势最低限度可维持到2009年年中。贝南奇同殊仔都说会努力对付经济衰退,前者只得回半粒子弹(本月中减息半厘),后者早已成为跛脚鸭政府。

哈佛教授Jeffsey Frankel是美国国家经济研究局成员,他认为前景暗淡,衰退才刚刚开始。战后最长的两次衰退期,第一个在1975年3月结束,第二个在1982年11月,都长达十六个月。战前最长的一次衰退期是1929年8月至1933年3月,共四十三个月。

他不认为美国经济可于明年年中复苏(根据11月份华尔街所作的调查,不少分析员认为明年第一季经济可复苏,当下改口为第二季),理由是前扩张期共七十三个月,于2007年12月结束,乃战后最长的繁荣期,未来衰退期会较长。

美国采购管理协会(Institute for Supply Management, ISM)11月份新订单指数见27.9(10月份32.2);过去六十年只有三次低于30,每次都是处于大衰退。

10月份美国新屋销售少5.3%或年率四十三万三千间,为十七年内销量最差的一个月;售价下跌7%,至218000美元。三十年期供楼利率由上周的6.3厘回落到本周的5.7厘。今年10月份CPI较2000年1月份高30%,但楼价较2000年1月高出63%,估计未来楼价仍将下跌20%或以上。

根据美国全国零售业联会数字,上周五、六、日共有一亿七千二百万人购物(部分是网上购物),较去年同期的一亿四千七百万人多17%;但消费金额只升3%,为106亿美元,其中不少是大电视,情况都几令人担心。此乃周一美股大跌的部分理由,结束由11月20日起的技术反弹;这段日子道指上升17%,罗素二千指数升23%。

1871至1995年道指平均P/E十三点九一倍,只有1995到2007年平均P/E才高达二十四点九八倍,现水平P/E十七点三倍(历史性纯利计)。如重返1871至1995年,平均P/E水平,未来跌幅不算大;但如重返三大超级熊市的P/E,未来跌幅仍十分大。

花旗估计,标普五百指数年底可见800点水平。美林估计股市仍需一年才见底、经济需两年、房地产需三年,估计标普五百指数在660点才见底。Hussmen认为这次熊市需较长时间才完成,未来平均每四个月便有一次反弹,理由是太多人相信「The worst is over」。

股市通常在衰退结束前五个月见底。BNP意见是,一旦衰退确认,股市在首六个月仍跌14%,未来衰退日子愈长,股市回落幅度愈大。由1962至2006年标普五百指数习惯在衰退开始前两个月便回落;在过去六个衰退结束前,股市则先三至六个月回升。

南韩元已贬值36%、印度卢比贬值22%、马来西亚林吉特亦贬9%,人民币今年却升值5%,对出口不利。出口工业占中国GDP 40%,人民币会否进入贬值通道以协助出口?人民币兑美元已连续四天走低。

中国政府宣布动用30亿美元购入一百万吨基本金属,以协助内地矿业,因为价钱已大幅回落;上述公布令基本金属价上升10%。政府计划购入十五万吨铜、三十万吨铝、十五万吨铅、三十万吨锌及十万吨锡(锡全球年产量为三十六万吨,估计所受影响最大)。

10月份中国建造房屋、写字楼及工厂减少16.6%,因美国、日本及欧洲经济已进入衰退;建造业聘用七千七百万工人。里昂证券亚太区分析员Jim Walker估计,中国明年GDP增长率只有4%。上海楼价今年第三季较第二季回落19.5%,深圳及广州跌幅更大,估计明年建筑业收缩30%,可大部分抵销政府扩大基建项目投资。过去中国是国际原材料最大买家,未来这方面需求将大幅减少。

12月1日起实施的「家电下乡」政策(政府补贴产品销售价13%),估计可拉动9200亿元人民币消费,但不少农村电力供应不足,有了家电却没电,怎么办?

过去是历史,将来是未知;人只能改变未来,却无法改写历史。思想如流水,混浊之时往往看不清,只有平静下来才清澈。此所以投资最高境界就是「论性」,因市场反应良好,令部分书局供应中断。第八版《论性》周三可运到,前几天买不到书的读者,请在周三下午再尝试。

由10月27日恒生指数由10676点开始上升,相信只是熊市二期反弹。后市展望,最乐观估计是经济出现U形反弹(即明年第三季GDP才回升)。1929至32年道指下跌86%才结束熊市;日经平均指数由1990年1月至今更进入L形经济。

去年11月开始,投资策略不但要强调持盈保泰,同时要学习怎样在熊市中生存(活着就是唯一真理)。美国国家经济研究局今天告诉你:2007年12月美国经济已陷入衰退,真是典型阿妈是女人的新闻!我老曹起码早他十个月(2008年1月)已告知各位美国衰退开始;不过,人家是官方机构,我老曹不是。

今天人人在预测衰退何时结束,我老曹十分担心是「漫漫长夜」。2009年第三季复苏乃官方机构预测,但至今我老曹仍未收到任何经济复苏的讯号。

美国十年期国债孳息2.72厘(为1955年以来最低),标普五百反而有4厘息收。怎解?一如我老曹曾提出怎解买汇控(005)股份收息较存款入汇丰银行更多,答案是汇控股价将回落,因为汇控有可能减派息或供股。上述答案亦适用于标普五百指数,即未来美国大企业将出现减派息或供股。

Nouriel Roubini认为,这个衰退期长达十八至二十四个月,由2007年12月起计,即最早是2009年7月,最迟是2009年年底?再用Robert Shiller十年平均纯利PE计,标普五百指数合理价880,即股市已开始进入偏低期;至于偏低几多才见底,只能做事后孔明(偏低并不是入市理由)。

根据America Research Group统计,上周黑色周五消费项目中,70%是买大折扣货品。另外根据Alliance调查,今年12月至明年1月消费者打算减少消费。

毕巴顿在11月24日认为,「We are in for the mother of all bear market rallies!」由于股价进入偏低期,一旦出现过分超卖便有反弹,反弹完成后股市再跌。现水平既不是1932年亦非1974年极偏低期,因美股已回落50%(港股10月27日止更回落三分二)。

未来日子将出现大量反弹,升幅可由20%到50%,但要认清楚只是反弹。我老曹在11月21日(较毕巴顿更早)已指出股市将出现大反弹,昨天再指出大反弹完成;未来日子里这类大反弹可不断出现。

格老在1996年12月5日用「非理性亢奋」去形容美股,当时道指6435点、标普744点。即现水平仍处「非理性亢奋期」?

美国住宅楼价在过去两年失去4万亿美元市值,股票在过去一年失去9万亿美元市值,引发债务通缩(debt deflation)。10月份核心通胀率较9月份回落0.1%,单靠联储局加上美国政府甚至全球政府联手,仍较债务通缩的力量弱。

9月20日因雷曼兄弟倒闭,引发讨厌股票的情绪,变成9月22日至10月27日的恶性抛售(美股则一直伸延到11月21日7449点,Rydex Ratio见负40%,同2002年10月接近才止跌)。

港股10月27日、美股11月21日经恶性抛售后,仍无法出现牛市,有四大理由:一、去杠杆化(Deleveraging)仍在进行。二、企业纯利回落,银行失去出售衍生产品的收入,令利润永久减少34%;地产公司无法再利用重估资产产生利润,令2009年纯利减少40%。

三、通缩压力,为减少负债令产品及服务业收费下降,产生负财富效应。四、失望。去年10月过分乐观估计的投资者,今年十分失望,担心明年更进入绝望期。今年10月27日入市或11月21日入市的理由只是博反弹,而非再投资(reinvest)。

上述四大因素须充分在市场上反映。未来情况会否进一步恶化仍然不知道,今年仍有政府不断bailout,上述做法往往延长衰退,但改变不了经济大方向。

根据「The best suffers last」(最优质最后被抛)理论,未来大蓝筹股股价跌幅将大于二线股,因为二线股一早已被抛售!换言之,在汇控股价未见底前,恒生指数亦难见底。

分析界中看得最淡是Fleet Street Letter的Ben Traynor,他认为英国房地产在2017年才会见底,跌幅达47%。

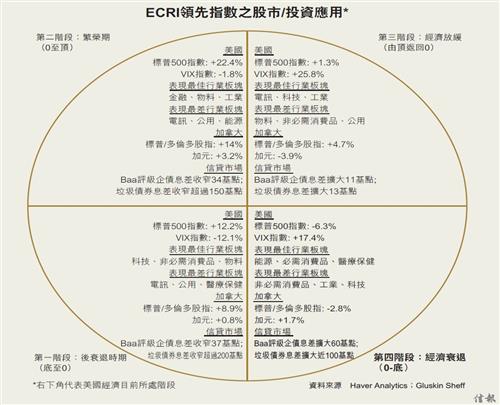

奥巴马建议美国人明年可由401(K)退休金中提取15%作生活开支,而不使交惩罚性税项。里昂环球策略员Christopher Wood批评这招叫做「烧家俬取暖」!美林证券北美洲分析员David Rosenberg认为,11月21日止ECRI领先指数已连跌五星期并见新低(见负29.

2,上周负28.2),较1974年负19.8低;上一次出现连跌六季的GDP负增长,恐怕这一次情况更差。换言之,今年第三季开始的GDP负增长情况极有可能维持到2010年第一季(超过六季GDP负增长),而衰退不会在明年第二季结束。

10月份储蓄率2.4%(9月份1%),即消费者对前景愈来愈担心。今年12月15日及16日将是联储局最后一次减息,之后联储局将弹尽粮绝,2009年已无事可为,但经济继续衰退下去。

1990至2006年美国经济透过物业市场蓬勃,创出了一个「虚假的财富效应」,令美国人消费大于收入,理由是自住物业不断升值,加上利率低企令人们勇于借钱消费。2007年情况扭转,楼价回落但人们继续借钱消费,因股票市场继续上升,直到2007年11月才如梦初醒。

长达十六年的经济繁荣期出现改变,情况有如1997年7月1日香港特区政府提出八万五房屋政策,改变了自1985年4月1日开始每年卖地五十公顷土地政策方向。港人经历六年衰退期,2003年7月才企回起身。这次美国需时几耐?

日本大和证券认为,OECD经济已进入第二次世界大战后最严重的一次衰退,亚洲国家明年向美国同欧洲的出口将减少,内需有几多帮助?中国人储蓄率高达50%,亚洲其它国家35%,中国企业负债/GDP只有21%。上述数字看仍乐观,人人都希望火凤凰出现。

但沪深A股同中国地产今年在一片乐观中死去,能否在明年重生?各位请坐定看!恐怕中国这只火凤凰未能在明年重生,经济转型亦未能完成,中国企业将面对困难时期。至于香港,上次楼价调整期由1997年第四季开始,在2003年第二季完成;今天地产发展商经常性收入较1997年高出95%,因此不用贱价卖楼。估计未来香港楼价进入牛皮闷局,既不会大跌亦无力大升。