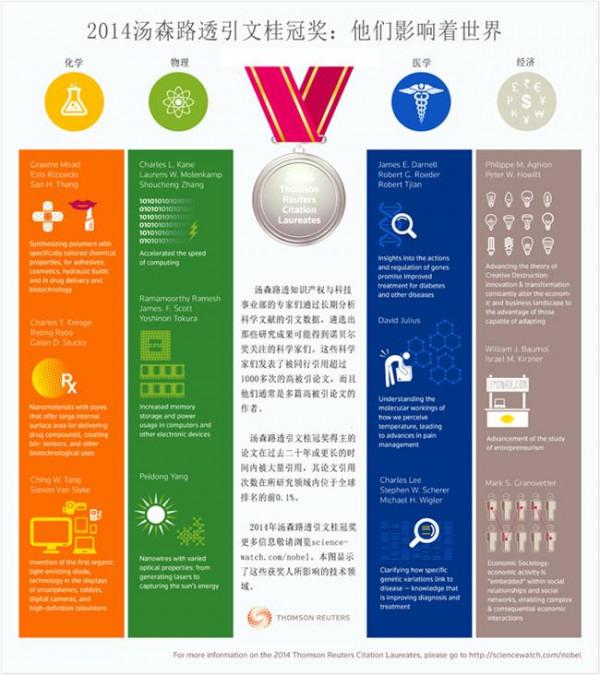

发现天使粒子的华人科学家张首晟:也是风投家 已投30家公司

在中国政府鼓励科学家承担起更多类似创业者或投资家身份的背景下,活跃在国内的斯坦福大学华人物理学家张首晟为中国同行们树立了一个榜样:这位刚带领团队参与证实了“天使粒子”存在的科学家,同时也是一家专注于高科技行业的风险投资公司的创始人。

学术期刊《科学》在线刊发了多个科学家团队合作完成的一项研究成果,他们发现了——维手性马约拉纳费米子存在的证据;研究由加州大学洛杉矶分校王康隆课题组主导,张首晟团队是参与者之一,张为其取了一个昵称“天使粒子”。中科院理论物理学家张富春在写给科学媒体《知识分子》解读中说,发现这一费米子的踪迹对于“解释宇宙中各种未知难题具有重要意义”,也能帮助提升量子计算的研究进展。

张首晟所掌舵的“丹华资本”以其执教的斯坦福大学为基地,一方面主要投资美国西海岸的技术型创新公司,集中在“人工智能、机器学习、大数据、物联网及精准医疗”行业。另一方面,也希望将相关技术引入中国,并在中国找到合适的投资对象,“充当中美两国的技术桥梁。”此前,丹华资本已完成募集两期美元基金,投资于斯坦福大学师生和硅谷的创新公司。

对于一家主要在美国募资并投资的风险投资公司,想要把握中国技术投资的脉搏似乎并不容易。此前,张首晟告诉腾讯财经,丹华资本正在组建约10亿元的人民币基金,用于投资中国技术型初创企业,他希望“在投资过程中提升评估能力,找到哪些科研成果能够走向市场”,但他也承认,“国内技术含量高的公司的确不那么多。”

相较于“高技术含量公司不多”的现实,激动的投资者们在技术领域砸下了大量资金。这一现状的背景在于,商业模式创新的爆发性增长阶段已经过去,更多投资者寄望于新技术带来的资本增值。张首晟说,“投资高技术的资本过多”。这位资深科学家说,“如果我能把硅谷、斯坦福的项目引进到中国,项目发展起来,资本就会比较平衡了。现在的不平衡点在于资本多、项目少。”

作为风险投资领域的后入者,张首晟希望抓住中国风险投资关注点从商业模式转向技术创新的弯道超车机会。“商业模式创新的竞争将会非常激烈,他们(老牌机构)的升级是必须的。”张首晟说,“但是改变投资公司内部的基因确实不容易,需要吸收新鲜的血液,让年轻人有发挥的空间。”

而对于从科研到投资的角色转化,这位兼具科学家与投资者双重身份的人士总结称,“在最深层上,研究和投资类似:如果你找到一个目标的话,应该花很多时间,但绝大多数时候,要做‘从零到一’的创新,你是在寻找这个目标。这个更需要灵感和各方面的启发。科学成功的关键是把方向选对,想象力和眼光远远比执行来得重要——科学是这样,投资也是这样。”

为提升中国科研成果产业化的效率,张首晟建议,“应该让老师们与风险投资有足够的接触,相互了解,弥合鸿沟——很多老师们对风险投资并不了解。”他说,中国技术创业者在执行力方面已经达到世界一流,但他们还需要方向性指导。“这正是我的长处,是我能够大展宏图的时候。”

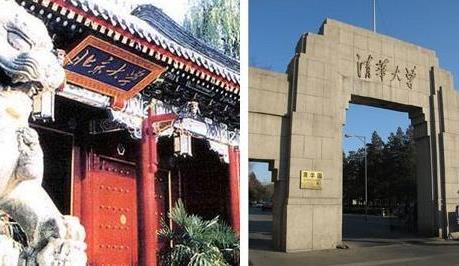

张首晟所在斯坦福大学是美国“产学研”一体化的标杆,“丹华资本希望将斯坦福大学成功的模式引入中国”。张首晟说,斯坦福对于科研人员创业持鼓励态度,除时间上有些规定外,并无其他限制。前有仙童、惠普,后有思科、谷歌,多家信息技术领域的巨头公司得益于斯坦福的创业模式。这种模式发端于科研机构,科研成果与技术应用紧密结合,研究成功后迅速转化为商品和服务。

尽管数量不多,但中国事实上也存在科学家们更多承担起创业者或投资者角色的案例。张首晟对语音识别公司“科大讯飞”称赞有加。这家公司的发展史与斯坦福众多的初创公司类似,1999年,26岁的中国科学技术大学在读博士生刘庆峰与同学创立了这家后来占据中国语音识别领域头把交椅的公司,以大学科研成果为基础,为用户提供丰富的语音识别服务。

然而相较于科大讯飞这样的“异类”,中国多数科研机构的市场化程度并不高,政府有形的手对科研影响巨大,无论在宏观或是微观层面。这是中国政府呼吁在科研中引入更多市场力量的原因之一,鼓励科学家承担起更多类似创业者或投资家身份正是这一努力的一部分。

同样,这位强调市场作用的投资者对于风险投资领域政府的过多介入提出了批评。“总得来说,政府比较适合定大规则,而不应管太细,不要把无形的手变成有形的手,不应由政府直接介入来选择谁是赢家。”在政府基金在风险投资的运作方面,张首晟说,“现在政府通过引导基金作为母基金投资到风险投资基金,让风险投资基金来选择投资项目,而非直接投资会是一个比较明智的做法。”

丹华资本官方网站显示,该公司已经投资有至少30家初创公司,其中包括开放数据分析平台GoodData,增强现实平台Meta及光场应用技术公司Lytro。