姜超关注分级a下折机会 海通姜超:近期股市接连下挫 可适当关注分级A的下折机会

短期交易行情,风险偏好难升——海通债券每周交流与思考第169期(姜超、周霞)

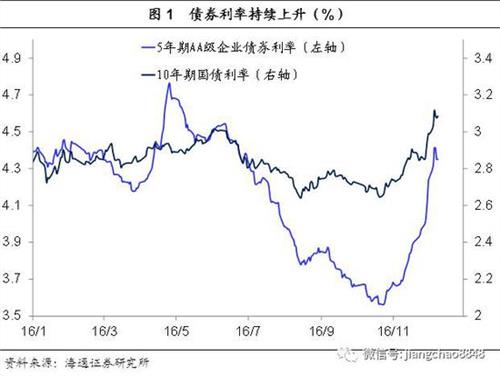

债市继续反弹。上周国债利率平均下行3bp,AAA级企业债下行12bp,AA级企业债、城投债利率平均下行7bp,中证转债指数小跌0.6%。

货币利率稳定。上周权威人士称“要彻底抛弃试图通过宽松货币加码来加快经济增长、做大分母降杠杆的幻想”,意味着货币政策已由实际宽松转向稳健。虽然经济短期回落,但由于通胀未降,货币政策难更宽松,上周央行继续净回笼货币,维持未来3个月货币利率中枢2.25%-2.5%。

短期交易行情。4月经济再度回落,通胀保持稳定,基本面对债市有一定支撑。但4月社会加政府融资总量未减、通胀压力未消,而高杠杆和信用风险仍是债市的两大隐忧。我们维持长期债市谨慎的观点,短期经济数据回落或带来交易行情,下调10年国债区间至2.8%-3.2%,维持10年国开区间3.2%-3.6%。

风险偏好难升。4月份由于多个超预期信用风险事件集中爆发,加上基准的利率债调整,信用债绝对收益率和信用利差均大幅上行。近期铁物资发布兑付公告、其超短融或有望再次刚兑,随着风险事件逐步解决加上债市整体环境好转,恐慌情绪逐渐消退,但违约风险仍高,加上评级调整高峰将至,投资者风险偏好仍难回升,信用债仍需谨慎。

以下是正文,非专业投资者可以略过:

宏观部分:经济难升,通胀难降

一、经济:再度回落

1)工业增速回落。4月工业增加值同比增速6.0%,低于上月6.8%,也低于市场预期的6.5%。工业增速回落,印证4月PMI生产指标和发电量增速双双下滑。

2)投资增速下滑。4月固定资产投资增速回落至10.1%,其中产能过剩的制造业增速继续下滑,基建投资增速高位回落,仅地产投资增速保持稳定。而民间投资增速、占比也继续下滑。

3)地产一枝独秀。4月地产销量增速继续上升,创13年3月以来新高,其中一线城市受地产限购政策影响需求萎缩,但二三线城市需求仍在向好。而在房价持续上涨带动下,销售额增幅更大,令房地产开发资金加速到位,4月新开工增速保持在26%高位。

4)消费稳中有降。4月房地产相关产品消费增速出现回升,但消费增速整体下滑,意味着房价上涨对其它消费形成挤出。实体经济在一季度短期好转后,4月工业生产增速回落,疲态再现,而消费仍是中流砥柱,但或也跟随整体经济小幅下行。

二、物价:CPI稳定,PPI回升

1)4月CPI稳定。4月CPI上涨2.3%与上月持平,其中菜价大幅回落、食品价格同比小降至7.4%,非食品价格小幅上升至1.1%。

2)5月CPI仍稳。5月以来菜价继续下跌,但猪价继续上涨,食品价格继续回落。预测5月CPI食品价格同比涨幅回落至7%,非食品价格同比涨幅回升至1.2%,5月CPI稳定在2.3%。

3)4月PPI大升。4月PPI同比下降3.4%,较上月-4.3%降幅大幅缩窄,环比上升0.7%,主因油气开采黑色金属产业价格涨幅扩大,石油加工止跌回升,煤炭采选降幅缩窄。5月以来钢价显著回落,但油价继续上调,煤价保持稳定,我们预测5月PPI环涨0.3%,5月PPI同比降幅缩窄至-3%。

4)争议通胀通缩。权威人士称:“社会上认为通胀的人在增加,认为通缩的也不少,各有各的理由,还不能匆忙下结论。”其理由在于,一方面,产能过剩依然严重,工业品价格总体下降的趋势一时难以根本改变,物价普遍大幅上涨缺乏实体支撑;另一方面,市场流动性充裕,居民消费能力旺盛,出现严重通缩的可能性也不大。

三、流动性:社融信贷跳水,政府融资激增

1)社融信贷跳水。4月新增融资总量7510亿,同比少增3072亿。表内看,新增人民币贷款5642亿,同比少增2403亿,外币贷款减少706亿,信贷下降是新增社融回落的重要原因。信贷跳水的部分原因在于一季度信贷高增的“挤压”作用,也反映融资需求减弱等因素影响。

2)政府融资激增。虽然4月社融及信贷大幅萎缩,但是其中并不包含政府融资。而4月份政府债券净发行1.22万亿,同比多增1.14万亿。按照央行的说法,4月通过地方债发行置换的贷款规模不低于3500亿。这意味着考虑政府融资之后,4月社会和政府融资总规模接近两万亿,同比多增近8000亿,融资总量依旧充足。

3)M2明显放缓。4月M2由上月13.4%回落至12.8%,主因财政存款增加。4月新增财政存款达9318亿,同比多增8217亿,但财政存款并不计入广义货币M2。4月M1增速22.9%持续攀升,M1和M2剪刀差进一步扩大。

4)货币趋于稳健。权威人士”表态经济走势将长期维持L型,而4月工业经济再度回落。与此同时4月通胀依然稳定在2.3%,油价猪价上涨制约短期通胀回落,滞胀风险依然未消。预计货币政策态度将趋于稳健,短期难再降准降息。

四、政策:“L型”增长,保持定力

1)促消费品工业升级。国务院总理李克强5月11日主持召开国务院常务会议,部署促进消费品工业增品种提品质创品牌,更好满足群众消费升级需求;决定进一步精简投资项目报建审批,以改革营造更加便利的投资环境;通过《长江三角洲城市群发展规划》,培育更高水平的经济增长极。

2)“L型”增长,保持定力。权威人士称:“经济走势是长期L型,不是U型也不可能是V型,也不是一两年能过去的。”“树不能涨到天上,不能也没必要用加杠杆的办法硬推经济增长,避免用“大水漫灌”的扩张办法给经济打强心针,造成短期兴奋过后经济越来越糟。”“坚定不移推进供给侧结构性改革,“保人不保企”,勇于处置“僵尸企业”。

五、海外:美国消费大幅回暖

1)美国消费大幅回暖。在一季度增长停滞后,美国4月零售销售环比大涨1.3%,增幅创下一年来最大。而美国5月密歇根消费者信心指数初值95.8,超出预期,亦高于4月的89,源于薪资上涨,就业前景有所改善。

2)耶伦答复负利率。美联储主席耶伦在对美国国会议员书面提问的答复中表示,不排除在非常不利的情况下采用负利率的可能,但必须考虑负利率的意外后果。

3)安倍继续推迟上调消费税计划。媒体报道,日本首相安倍晋三已经决定推迟2017年4月上调销售税的计划,认为该举措会危及日本摆脱通缩的努力。近期以来,日元升值令日本企业盈利和股市表现遭遇威胁,同时,在原油价格不稳定之际,中国和其他新兴市场的经济增长亦前景不明。在这种条件下,不宜对消费者施加更高的税收负担。

4)巴西总统遭弹劾停职。上周巴西参议院以55对22票支持弹劾总统罗塞夫,她现在开始被停职,并在参议院接受审讯,在接受审讯期间,停职将不超过180天。导致巴西此次政治危机的最主要原因在于经济衰退和腐败问题。

债券部分:短期交易行情,风险偏好难升

一、货币市场:货币利率低位震荡

1)货币利率维持低位。上周央行7天逆回购投放2500亿,逆回购到期3600亿,全周净回笼1100亿,货币利率维持低位。上周R007均值持平于2.45%,R001均值下行1BP至2.03%。近两周公开市场均回笼资金,下周开始有MLF到期,企业缴税、MPA考核等因素,流动性仍面临考验。

2)货币由宽松转向稳健。上周一权威人士明确很长一段时间中国经济运行是L型走势,不能也没必要用加杠杆的办法硬推经济增长,要彻底抛弃试图通过宽松货币加码来加快经济增长、做大分母降杠杆的幻想。这意味着很长一段时间很难看到全面放水,市场必须接受货币由实际宽松转向稳健的事实。

3)货币利率区间震荡。目前通胀走势仍需观察,而经济出现再度下行风险,央行通过锁短放长政策引导资金流向实体经济,并通过公开市场操作调节资金量维持货币利率中枢区间稳定。维持未来3个月货币利率中枢2.25%-2.5%。

二、利率债:短期交易行情

1)利率债继续上涨。权威人士言论经济没有U、V型走势更多是L型,为经济反弹预期降温,4月公布的经济数据重回弱势,通胀短期稳定,货币融资数据再度回落,利率债再次表现强势。具体来看,1年期国债下行6bp至2.29%,1年期国开债下行9bp至2.55%;10年期国债持平于2.91%,而10年期国开债下行12bp至3.27%。

2)一级招标结果向好,市场情绪回暖。上周农发债招标结果好于预期,招标倍数亦佳,国开6期固息债中标利率远低于前一周。但随着权威人士发言和通胀数据的利好逐步兑现,下半周一级结果分化,口行债3年期中标利率高于二级4bp,而5、10年期中标利率较低。

而付息、贴现国债中标利率与二级水平持平。上周国债发行884亿、地方债发行517亿、政金债发行750亿,与前一周规模接近,但明显低于4月,供给冲击较此前有所缓和。

3)基本面支撑债市。4月的消费、工业投资、进出口均回落,经济复苏再度放缓,通胀短期平稳,作为先行指标的货币融资增速回落,未来经济企稳并不乐观,而且权威人士也给出经济L型预期,基本面对于债市而言有一定支撑。

4)短期交易行情。根据央行1季度货币政策执行报告和权威人士发言,大规模稳增长刺激政策难现,货币政策趋于稳健,债市关注点再度回归基本面和信用风险。但4月社会加政府融资总量未减、通胀压力未消,而高杠杆和信用风险仍是债市的两大隐忧。我们维持长期债市谨慎的观点,短期经济数据回落或带来交易行情,下调10年国债区间至2.8%-3.2%,维持10年国开区间3.2%-3.6%。

三、信用债:风险偏好难升

1)上周信用债继续上涨。上周信用债收益率继续跟随利率债下行。AAA级企业债收益率平均下行12BP,AA级企业债、城投债收益率平均下行7BP。

2)关注铁物资兑付情况。15铁物资SCP004将于5月17日到期,铁物资于5月10日发布了其兑付公告,且未提示兑付风险,加之其已被诚通接管,预计该超短融到期兑付可能性较大。但同时公告称筹措资金金额和时间可能与债券到期时间无法完全匹配,因而即使超短融兑付,后续债券兑付情况仍需观察。

3)评级下调潮将至。随着年报披露完毕,每年5-7月均是评级调整的高峰。2016年前4个月主体评级遭下调的债券发行人达到37个,是去年同期的2倍以上。2016年以来有多个发行人被列入观察名单,从去年三季报来看,年报状况预计不乐观,评级下调潮即将到来。

4)风险偏好难升。4月份由于多个超预期信用风险事件集中爆发,加上基准的利率债调整,信用债绝对收益率和信用利差均大幅上行,以银行理财为代表的投资者风险偏好明显下降。近期随着风险事件逐步解决加上债市整体环境好转,恐慌情绪逐渐消退,但违约风险仍高,加上评级调整高峰将至,投资者风险偏好仍难回升,信用债仍需谨慎。

四、可转债:溢价率回升,防风险为首

1)上周转债跟随股市下跌。上周中证转债下跌0.64%,沪深300下跌1.77%,创业板指下跌4.88%。

2)个券普跌。上周正股跌多涨少,而转债/EB个券普遍下跌,仅江南、广汽和天集EB上涨,涨幅分别为1.1%、0.3%和0.1%。下跌个券中格力转债、清控EB和宝钢EB跌幅较大,在2.5%-3.5%之间,蓝标、汽模和三一跌幅介于1%-2%之间,九州、歌尔、白云等跌幅在1%以内。

3)溢价率回升,防风险为首。上周股市大跌,使得转债市场加权平均溢价率反弹至50%以上。而上周公布的经济数据显示经济增长承压,且5月上旬融资融券余额、新增投资者数量和股市日均成交量持续下滑,显示股市仍未稳定。我们依旧建议防风险为首要任务,审慎参与股性个券,长期优选到期收益率为正的债性个券。

五、分级A:隐含收益率回升,份额上升

1)分级A涨跌互现。上周受到定增监管、权威人士发言等因素影响,股市震荡下跌,分级A则涨跌互现,转债优先、银行A类上涨2%左右、涨幅居前,中小板A、深证100A、证券A等均上涨,而瑞和小康、深成指A、高铁A、信息安A等则下跌,跌幅在2%-3%左右。

2)隐含收益率回升,份额上升。上周分级A隐含收益率回升至4.8%以上,总份额上升至639亿份,流动性有所改善,但依旧仅适合少量操作。

3)关注下折机会。近期股市接连下挫,可适当关注分级A的下折机会,例如地产A端、煤炭A级、金融地A等。折价套利可关注银行业A、浙商稳健、环保A级等;而溢价套利关注诺安稳健、泰达500A、深100A等。