张正义阿里巴巴 阿里巴巴上市孙正义比马云还急

美国那斯达克指数在2013年10月创下13年新高,带动全球移动通讯概念股如Google等再创历史天价,连远在太平洋对岸的日本软件银行股价也跟着水涨船高。

10个月,股价飙升近1.5倍

据东京证交所统计,2013年初软件银行股价约3千日元上下,市值排名第13,到了11月8日,软银收盘价涨到7280日元,市值更在盘中冲到9万亿日元,成为全日本市值第二大企业,仅次于丰田汽车。

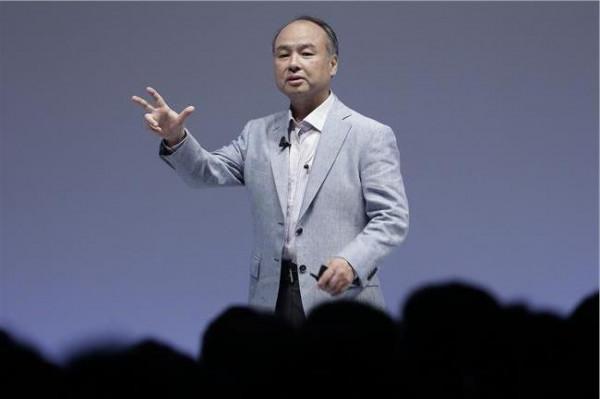

早在2013年9月,软银启用美国硅谷新办公室时,创办人孙正义便发下豪语要拚日本笫一。丰田目前巿值约21.9万亿日元,比软银大一倍。

孙正义这番话不能算不自量力,因为在2000年时,软银市值的确一度达20万亿日元,对比之下,现在的市值只有当年高峰的一半不到,但未来机会是否在软件银行这一边?

自己削权,换阿里巴巴上市

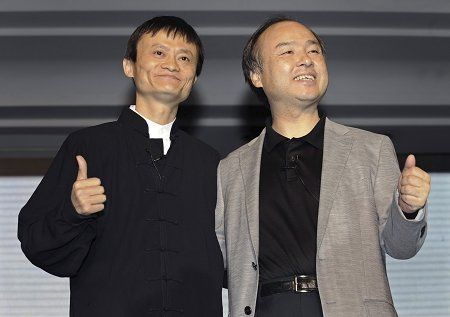

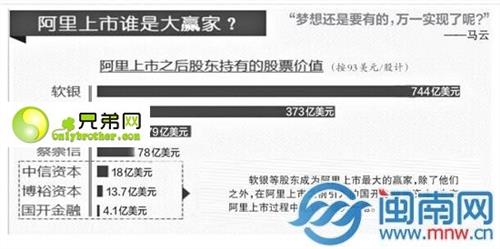

从这两年软银的布局来看,梦想似乎可及。首先,转投资即将收成。尤其是阿里巴巴的上市案。软件银行目前控有阿里巴巴近35%股权,同时持有日本雅虎51%股权,还握有美国雅虎28%股权,而美国雅虎又拥有阿里巴巴28%股权。

未来不论阿里巴巴在哪里上市,软件银行都是大赢家。身为阿里巴巴最大的单一股东,软银不惜做出重大妥协,放弃其35%持股的投票权,全部委托授权给阿里巴巴经营团队,使阿里巴巴公司派将持有超过40%的投票权,以符合香港证交所规定,现在只要马云再接受港交所的一些限制条件,阿里巴巴就可以在2013年内上市,估计上市后总市值将高达10万亿日元。

为了换取更大利益,孙正义不惜牺牲部分权利,中国网络软件龙头上海盛大网络前总裁唐骏形容,孙正义就是具有“狼性”的创业家。10月底,孙正义入选美国《福布斯》(Forbes)杂志“全球最有影响力企业家”前五名中唯一的亚洲人,跟微软、Facebook、Google等创办人并驾齐驱。

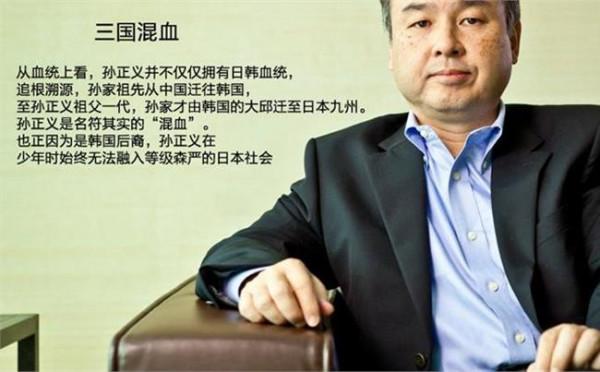

回想1981年,当时年仅24岁、韩裔日籍、刚自美国大学毕业的孙正义,刚刚成立软银时,以计算机软硬件批发与信息杂志出版起家,到了1995年,具有券商背景的北尾吉孝加入之后,软银就大胆地通过企业购并以及创投基金,扩大事业版图,成为一家以数字信息产业为主的公司。

力拚全球五大移动通讯商

网络科技泡沫化后,他转向移动通信领域,一举收购处于衰退边缘的沃达丰日本业务和日本电信。但光靠日本市场,无法达成孙正义想成为全球前五大移动通讯商的美梦,因此他的购并脚步开始踏出日本。

光是2012年,软银涉及至少12宗跨国购并,其中包括以216亿美元收购美国第三大移动电信业者斯普林特(Sprint Nextel)、收购芬兰游戏开发商Supercell Oy过半股权,入股美国手机经销商Brightstar Corp。

从账面上计算,购并的好坏在于是否能创造更高收益。软银收购Sprint后,根据软银内部估计,未来3年光是手机采购成本就能节省下7.6亿美元,是购并最大的好处。

但这起收购案背后的逻辑是:在智能型移动装置时代,地域限制已经被大厂如苹果、三星打破,只有跟着消费者布局才是王道。而美国人口每年大约维持2%的成长,对比日本人口不断老化,才是软银不得不走出去的理由。

负责1.5万亿日元资产投资的东京富国生命投顾(Fukoku Capital Management)社长樱井佑记(Yuuki Sakurai)说:“孙正义曾表示,进军美国电信市场是他的梦想,但如今看来,他的梦想似乎无止境。”同时,软银2013年2月还乘机推出利率不到1%的债券来筹资7百亿日元,对比全球其他公司可说是成本少了一半,因为目前全球科技公司的筹资利率为2.72%。

但这些动作是否真能产生预期收益?“拿自己的钱做事情,每一块钱都看得很大。拿别人或银行借来的钱,做成功了,是英雄;做失败了,怪景气。”擅长购并企业的鸿海董事长郭台铭,曾这样说明“购并”是每个创业者的豪赌。

根据统计,光是软银这几起跨国购并,向银行融资就超过3千亿日元,而软银过去在网络泡沫化之际,曾发生因扩张过快,现金入不敷出,使得总市值一度跌到只剩下两千亿日元。在2001年第一季景气最惨时,手中现金流量为赤字9百多亿日元,成为日本当年度全国上市公司中赤字最多的公司,同时还负债高达近4900亿日元。

而且软银新跨入的移动通讯营运,早已演变成一场不断被迫加码的砸钱大战,光是2010年,当时软银为了让消费者上网更加畅通,一口气就增加4千亿日元的资本支出,庞大的现金流压力,令人担心万一景气复苏不如预期,是否又将重演2000年的悲剧?或许这是软银股价上涨的荣景下,投资人不可忽视的问题。(作者:萧胜鸿,日经技术在线!供稿)