(金融者说)光大银行行长赵欢说“理财十年”

解说:2004年,中国金融市场正处于一系列深刻变化的前夜。央行首度开始实践“贷款利率管下限、存款利率管上限”的管理政策,利率市场化改革的号角吹响,而在同年,中国第一支人民币银行理财产品在光大银行(601818,股吧)诞生,自此,中资银行的理财产品如雨后春笋一般纷纷破土而出,继光大银行之后,中信、招商、华夏等股份制商业银行也迅速跟进,纷纷推出银行理财产品,中国进入商业银行理财业务的元年。

今天,我们走进中国光大银行,探究中国商业银行如何为百姓财富保值增值。

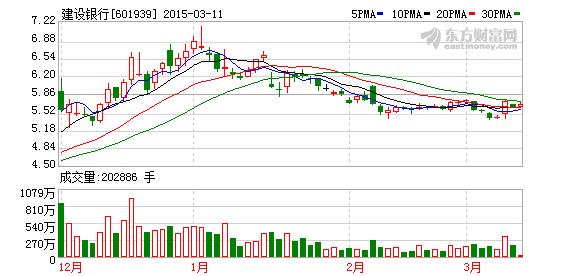

解说:在2004年之前,市场上的闲置资金大多只是储蓄、国债、股市三个流向,从2004年光大银行推出第一支人民币银行理财产品到2014年2月,中国理财产品数量超过4.7万款,据中国银监会统计,2014年,国内银行理财产品余额已突破14万亿元,如果按平均计算,相当于每个中国人在银行里都购买了一万元的理财产品;而在十年前,银行里的理财产品还是新鲜事物,从初生时的“旧时王谢堂前燕”到如今“飞入寻常百姓家”,理财产品走出了十年磨砺、十年创新的发展之路,为百姓财富保值增值、完善我国金融市场做出贡献。

同期:中国光大银行行长 赵欢

银行业的理财业务,是伴随着我国利率市场化以及投融资渠道的多元化,以及居民财富的积累,应运而生的。

在银行理财产品之前整个市场缺少风险和收益,都相对适中的这一类的金融投资品,银行理财业务,连接了投资和融资。

解说:如今,理财产品不仅增加了居民的财产性收入,同时也改善了社会财富结构。据中国银监会统计,2011至2013年,银行理财业务为客户创造收入分别为1750亿元、3000亿元和4500亿元,近两年同比分别增长71%和50%,2013年平均收益率高达4.

4%,同比增长0.3个百分点,有效实现了居民财富的保值增值。而银行理财规模从2004年的零到2014年的14万亿,走出了一条华丽的上升通道。银行理财产品的快速发展,根植于中国经济高速发展带来的财富积累效应。

2013年,我国城镇居民人均可支配收入为26955元,而1990年仅为1510元,增长16.85倍。预计到2015年我国高净值人群将超过200万,可投资资产规模将达到77万亿元,为财富管理行业的飞跃式发展奠定了坚实基础。

2013年这一年,光大银行也为投资者创造了220亿的投资收益,所以说银行理财产品是真正惠及普通投资者的金融产品。

解说:记者在光大银行看到一位购买银行理财产品的客户,从最初的股票、国债到现在的基金和银行理财产品,在她身上折射出中国人理财观念的发展和理财手段的多样性。

同期:客户

原来只有存款一个品种,但随着市场化,理财产品品种越来越多,有基金、有股票、还有现在越来越多的理财产品。作为我们工薪阶层来讲肯定我要找一个安全收益相对高的产品,所以我就选择了理财产品。

解说:银行理财产品不仅仅践行了银监会提出的“普惠金融”理念,帮助百姓资产保值增值,也极大丰富了银行的发展思路,成为银行业务发展和经营战略的重点。2013年银行业非利息收入占比由2012年的19.5%上升到了22.

5%,其中,理财业务贡献功不可没。商业银行开展理财业务,填补了国内金融谱系的空白,对于完善融资结构,引导民间资金流向,满足客户需求,增加居民财产性收入,加快银行经营转型等方面均发挥了重要作用,是银行实现由资产规模扩张型向资本节约型增长转变的重要途径。

理财业务的收入已经成为银行新的利润增长点之一。那么,对于整个金融体系而言,银行理财业务,本质上是银行代理普通投资者,向融资方提供直接的债务融资。所以,它分散了整个银行业体系的风险承担总体的风险。有利于银行业的稳定发展。

解说:相比其他金融工具,银行理财投资范围更广,更有利于资金融通,有助于引导社会资金合理投资,支持实体经济发展,维护金融市场稳定,对经济增长起到了重要积极的作用。

经济是金融的基础,金融是现代经济的核心。服务实体经济,是银行业发展的根本,银行理财产品也不例外。银行业理财业务,一方面为投资者带来回报,另外一方面,也丰富了全社会的融资结构,经过十年的发展,我国银行业理财产品的余额,达到了14万亿元。大大地增强了商业银行等金融机构,为实体经济供血的能力。

解说:创新是人类社会前进的直接动力,作为直接服务人类经济活动的金融行业的创新,将在一定程度上决定社会经济的活跃程度与发展方向,经济的变革决定金融的发展创新导向,经济的需求决定着金融的市场创新空间。为更好地服务实体经济,中国光大银行创新了理财产品,有力地支持了经济结构转型发展,强化了信贷政策与产业政策、环保政策的协调配合, 加大了对企业兼并重组、转型转产、产品结构调整、技术改造和向境外转移产能、开拓市场的资金支持,为中国企业下一阶段的转型提供了新动力(310328,基金吧)。

光大银行的理财业务余额超过了7000亿元,我们通过多种融资工具和不同的金融解决方案,为企业提供债务融资,股权融资和组合融资。所以更好地服务了实体经济。

解说:金融创新为实体经济带来便利的同时,针对其潜在风险,银行业也要做好准备,赵欢表示,中国银行业有能力处理理财业务风险。

银行因为代理第三方的理财产品,也承担了一定的声誉风险,银行自身管理的理财产品,目前还没有发生重大的风险。

解说:中国银行业理财业务发展了十年,在这十年中,理财业务不断提升自己的投研能力和风险管理能力,如何给投资者创造一个稳健的投资回报,赵欢胸有成竹。

第一个就是根据监管的要求,我们建立理财业务事业部,强化理财业务的风险管理机制,在内部建立防火墙制度。

第二就是不断提升自己的理财业务资产的组合管理能力,还有投资交易能力和理财业务的风险管理能力。

第三就是加强理财产品的销售管理,落实监管关于银行理财销售管理的要求。对投资者进行适销度的评估,把适合的产品卖给合适的客户,更好的保护消费者的权益。

第四就是进一步的严格控制第三方理财产品的准入,我们相信在监管部门的推动下。银行的理财业务会进一步的规范、发展。银行理财业务对实体经济的支持,推动银行的转型,为投资者创造价值的这个作用会进一步的发挥出来。

解说:中国理财业务走过了十年历程,这十年也是中国银行业高速发展的十年。到2013年底,我国银行业的总资产规模达到了150万亿元,当年实现的利润达到了14200亿元,银行业的资本实力、资本充足率、资本回报率和资产的收益率等关键指标,已达到和接近国际的先进水平。

中国银行业取得的进步,主要得益于改革开放以来中国经济的快速增长,以及国家金融改革开放的政策。2014年,中国经济进入新常态,面对新机遇,中国银行业已经做好了准备。

利率市场化,客户投融资渠道的多元化,以及互联网金融的快速发展,给中国银行业传统的盈利模式以及传统的经营模式,带来了挑战。国际监管的新规则,对银行业的资本管理、风险管理和流动性管理,提出了更高的要求。面对这些挑战,我们国家银行业必须深化改革,强化管理,加快转型。

解说:中国银行业在经济发展中起着至关重要的金融中介作用,也是中国实体经济崛起的外在动力。当前我国的实体经济正处于转型升级的关键阶段,实体经济的转型升级势在必行,从外延式发展转型为内涵式发展,从粗放型发展转型为集约型发展。对此,在支持实体经济转型升级的同时,银行业也在积极推动自身的转型升级。

我国经济的持续增长,必将推动我国银行业长期稳定的发展。与此同时,我国深化改革,推动产业结构升级,推进新型城镇化的建设,也为我国银行业未来的发展,提供了新的动力和广阔的市场空间。居民财富的增长,以及客户金融需求不断提升,也为我国银行业加快转型,推动综合化经营带了新的机遇。所以说,我们对中国银行业未来的发展,还是充满了信心。

解说:十年生聚,十年理财,伴随着中国居民财富的增多和理财意识的觉醒,中国银行业理财业务走过了高速发展的十年。在下一个十年,中国银行业坚持理财资金直接服务实体经济和增加居民财产性收入的定位,贯彻发展普惠金融的改革精神,向大众提供风险低、收益稳定、流动性高的便民型理财产品,在中国经济舞台上奏出一曲华美乐章。