五星资本王雷雷 五星控股蔡景钟的投资逻辑:少就是多 资本也要知本

他们关注于早期企业,但并非是尚未成型的企业。他们的优势在于,依托自身产业背景“嗅觉”更为灵敏,对市场变化非常敏感,同时拥有较深的人脉和产业关系,不仅能够充分利用和整合资源,还能够帮助企业调整方向、提炼经验。

在投资领域,蔡景钟可能还算是个“新兵”,但在零售、消费等领域,他却是个不折不扣的“老手”。拥有这样的产业背景让他投资“嗅觉”更为灵敏。这位五星控股的投资副总裁、上海菁葵投资合伙人,自2010年开始专注于零售与供应链行业的早期项目的投资,投资领域包括消费品、家用电器、汽车后市场、MRO多个行业。

蔡景钟是湖南人,他母亲姓曾,或许还是曾国藩的后裔。他对记者说,湖南人不仅仅嗜“辣”,更多则是在于“能吃苦”,而这类人似乎更善于也耐于做投资。

在进入投资领域之前,蔡景钟在沃尔玛担任财务总监长达8年。在参与及主导了华润集团几起并购案例之后,他选择成为一名专业投资人。

蔡景钟所在的“五星控股”,已不再是人们传统概念中的家电连锁企业,而是一家涉足现代服务业连锁、供应链管理、房地产、金融、投资等五大业务领域并进行专业化经营的多元化投资企业。

目前,五星控股正在筹备一个新基金,预计规模约为2亿人民币,将专注于现代服务业领域早期投资,预期回报率达30%以上,投资采用“5 2”模式。最新的情况是,该基金将在2013年春节后募集完成。

“资本” “知本”

“应该说,我们是一家VC机构。”一开始,蔡景钟就直截了当对记者说,“但是从投资领域看,我们又是一个产业投资机构。”

从五星控股目前的投资情况来看,基于其本身的产业背景,对连锁服务业、消费品、零售等领域的投资比较频密。目前从官方发布的消息中可以看到,五星控股已经投资创立了处于现代服务连锁领域内的多家企业,如“孩子王”、“好享家”、“汇通达”等。

“这几个项目的投资与单纯的财务投资不一样,换一种角度说,可以算是集团自己的创业,采取的却是资本投资的模式。”蔡景钟介绍说。

“一般情况下,创业企业的团队是由企业自己出资组建的,而这三个项目则是我们投资公司帮助企业建立的团队。”

从这一层面来看,五星控股更像是一个孵化器,为创业企业提供思路和资金。

“孩子王”2010年引入五星控股的投资后,在成立不到一年时间内,已在南京、合肥、淮安等地成立了四家超大母婴童专业购物中心。目前在上海也有3家门店,重庆、成都均有1家,即将在长沙开设分店,扩张速度可称神速。

据蔡景钟介绍,他们关注于早期企业,但并非是尚未成型的企业。判断标准是,企业利润达到1千万元以上、营业额超1亿元。同时,投资机构自身的相关行业资源未来能够嫁接至被投企业,从而帮助企业快速成长。

“在细分领域,不投不熟悉的业态,这是我们跟其他财务投资人的区别,如果在领域内没法帮助企业发展,这样的项目我们不会投。”

他也认为,Pre-IPO阶段的投资技术含量不高。由于整体经济和市场低迷的原因,导致目前很多上市的企业都跌破发行价,同时一些Pre-IPO的企业的估值也被越抬越高。在早期阶段则能够寻找到更多的投资机会,他们的优势在于,依托自身产业背景“嗅觉”更为灵敏,对市场变化非常敏感,同时拥有较深的人脉和产业关系,不仅能够充分利用和整合资源,还能够帮助企业调整方向、提炼经验,双方达到互惠互利。

值得注意的是,五星控股董事长汪建国还是“云峰基金”的联合创始人之一,这个基金是由聚众传媒创始人虞锋和阿里巴巴]集团董事局主席马云所共同发起的,投资领域集中于TMT、文化创意、消费品、环保以及新能源领域。

“参与该基金中主要是做财务投资,我们看中的是这个基金中包含的企业家资源,更可以说他是一个俱乐部,正好我们所擅长的领域也是他们所集中投资的领域。”蔡景钟说。

消费 互联网 微笑曲线

蔡景钟真正进入投资领域大约是在2010年,但却拥有自己的一套投资法则。他认为,当下投资需要把握好三个机遇:消费品、零售、连锁等行业发展的机遇;互联网强势发展的机遇;中国出口遇到瓶颈的机遇。

“第一个机遇是看到在经济形势低迷的背景下,消费品、零售、连锁等行业的整体形势比较向好,并且随着消费进一步刺激,这些行业在未来大有可为。”

而互联网不仅带来了投资机遇,也为传统企业带来了转型的方式。蔡景钟说,如今大部分传统的商业零售企业还没有“触电”,很多行业面临重新洗牌,这会带来很多的投资机会。他比较看好传统与电子商务很好结合的企业,投资“传说中的O2O模式”。将传统的制造供应同互联网结合起来,一方面帮助传统的企业开拓新的渠道,另一方面也解决了电商供应链的问题,这也能够保证电商在激烈的形势中竞争出位。

目前,蔡景钟正在跟进一个将传统产品与互联网结合的项目,这让他非常兴奋。“我们在汽车后市场领域里投了一个实体企业,同时在‘车库咖啡’里找到了一个正在做类似业务的互联网团队,把两者结合在一起,目前双方合作的非常好。”谈到这个案例,他表现的非常期待,并约定一年后再与媒体分享。

在蔡景钟看来,他的投资逻辑是投资“微笑曲线”翘起来的两端。“微笑曲线”是一种企业竞争战略,分成左、中、右三段,左段为技术、专利;中段为组装、制造;右段为品牌、服务;而曲线代表的是获利。微笑曲线的含意即是:要增加企业的盈利,绝不是持续在组装、制造段位置,而是必须往左端或右端位置迈进。

由于当下中国的出口遇到很大的瓶颈,而这些出口型的企业在外单的训练下,具有很强的产品制造能力,缺乏的是研发、内销渠道、品牌以及开拓国内市场的经验和能力。“实际上,他们非常渴望有渠道资源的投资者,‘百丽’就是一个很好的例子,因此,投资人可以在这方面寻找投资机会,并帮助企业向自主品牌的方向发展。”

万亿级市场 并购整合

现代服务业的细分领域中,拥有太多的行业值得深挖,其中“汽车后市场”具有巨大前景。所谓汽车后市场是指汽车销售以后,围绕汽车使用过程中的各种服务,它涵盖了消费者买车后所需要的一切服务。

“从数据来看,2011年,中国销售汽车1966万辆,2012年这个数字增长至2185万辆。目前中国汽车的保有量已经达到了1亿,一辆车当你开回家的那一刻起,就成为了二手车,就需要保养、维修、装饰等服务,这是一个万亿级的市场,但这个市场目前非常分散、砂砾化,整合空间大。”

汽车后市场包括二手车交易、租赁、维修、保养等18个细分领域,在这些细分领域中处处都有机会。

从汽车行业整体情况来看,在美国市场上,汽车产业链的重要环节中,汽车服务业的利润占比最高,达到了62%。而中国恰好相反,整车制造还高居产业链利润高端,占比达到61%。通过标杆分析成熟市场的发展曲线,可以发现中国正在步入私车消费时代,这一实质性的变革将推动汽车服务业的需求加速增长。近年来中国汽车服务贸易市场呈现增长率与盈利性齐头并进之势,行业平均年增长率达25%,行业平均利润率超过15%。

“陈晓退出家电后投资了‘车王’,就是一个很好的例子。联想和华平投资神州租车,也是看好这个市场。”

另外,在蔡景钟看来,未来婴童消费市场将成为零售行业的下一个热潮。他分析称,目前中国的婴童的生活状态是“6 1”模式,“6”指的是爷爷奶奶、外公外婆以及父母,这些人所有的资本与时间都集中在“1”个小孩子的身上,从消费习惯来看,围绕着婴童所展开的教育、食品、服装等各个领域,未来都有很大的机会。这是为何五星退出家电后投资孩子王,也是苏宁易购重金收购“红孩子”的原因。

“在当下中国的婴童产业中,还没有很好的渠道,并且对于品牌比较忽视。”蔡景钟说,“外界给了母婴市场一个乐观的估值,但这个庞大的却异常分散,呈现典型哑铃型结构。”市场大大小小的供应商可达到5万家,但市场中缺乏规模较大的零售商和供应商,至今还没有规模超过十亿的母婴公司,电子商务也没有5亿以上规模的公司。

此前,五星控股所投“孩子王”,对于未来这个行业的投资或许是一个借鉴。孩子王提供的是从-1岁(怀孕期)到14岁的全面产品,除了提供更丰富的产品品类,孩子王还提供了更丰富的包括早教和软体游戏的附加值产品,跳出了原有的单向输出的模式,采用实体店、互联网、直购手册“三位一体”的销售方式。

在蔡景钟看来,投资大行业十分重要,因此,无论是其自身还是五星控股都会选择市场规模超过1千亿元的领域进入。

沃尔玛被蔡景钟称为“军校”,在那里他对一个“伟大”的公司的运作规则、企业如何去保障各方利益、以及企业文化的重要性有更深入的理解。

“现在,我在判断一个企业的时候会将其同沃尔玛进行比较,虽然并非是如教条主义般完全符合,但是基本的规则应该是相同的。一个企业必须是正直的、专注的、并能够将所有利益相关者照顾到。”这也是蔡景钟判断项目的标准。

也是因为这样,他乐衷于寻找企业文化契合的企业,“我会看他的理念同我的企业文化是否能够融合,看他对各个供应商是否公平,如果这个人通过野蛮的、非正直的手段成长起来的话,这样的企业我坚决不会要。”

2003年9月蔡景钟加入华润集团,先后担任华润集团下属的华润万家有限公司控制部总监、华润(集团)有限公司财务部-公司管理副总经理。在此过程中,他参与了华润对苏果超市、华润对华源、三九集团并购整合。

在五星控股他又参与了五星电器与百思买的合并与整合,五星电器在2006年5月,用其75%的股权出售给世界最大的家电连锁企业百思买获得1.8亿美元,成为外商企业,这一行为曾引起业界一片哗然。

他评价说:“百思买对于五星电器的收购,整体上是成功的,是符合百思买的战略意图的,但是百思买面临2008年金融危机和电商崛起的双重冲击,目前在中国市场显得‘春意阑珊’。另外,百思买后院起火,从董事长到管理团队的变动很大,对中国市场顾及不了。但是,值得注意的是,百思买的业态本身是中国家电企业未来的发展方向。”

蔡景钟算的上是并购整合的“能手”。他认为,在中国并购还是极为缺乏的东西。“在国外,众多投资机构会选择将一些已经上市的公司进行分拆、卖出、重组成为一个更为强大和优化的企业。他们通过产业重组、上下游互补、资本市场的变换,在业务层面能够帮助公司进行提升,另外在资本层面能够实现他的价值。”

中国实际上更需要这样的并购整合,一些具有产业背景的企业通过并购的方式,对当下的资源进行重组分配,毕竟中国的市场很大,在经历了野蛮生长之后,必然要有一系列的资源重组,以实现产业结构的提升和整体产业效能的提升。“母基金、并购基金会更加风起云涌,相关的如杠杆收购的政策也会出现并落实。”他说。

“天使” “少就是多”

在采访过程中,我们能够在蔡景钟身上看到的更多的是企业家的实干,往往会从企业的角度考虑投资的结果以及收益。在这一特质下,他自己也在做天使投资的工作。

目前他已经投了5、6个项目,项目的规模在50万~200万元之间,总投资金额约为几百万元。天使投资主要是投资给团队,被投企业需要拥有不同背景的3至4人的核心团队,并且理念保持一致。蔡景钟坚信,自己在5年后的投资会更成熟。

在他的微博“天使投资蔡景钟”的个人简历里写着一句话:持平常之心,走不平常之路。这是他作为投资人的一份感悟。他还有一个投资理念--少就是多。

投资者应该精细筛选项目,才能在投后管理中对企业的支持和服务更多一点,未来的收益也才能更多一点。“在这个领域内,不一定每个机会都要抓住,有时要学会放弃一些机会。学会选择和放弃,经得住诱惑,才是水平。”

现在已经有3个子女的蔡景钟保持着一股热情,不仅在投资领域“热火朝天”,他还是摄影和高尔夫的拥趸,也享受与家人在一起的每一刻。他把自己评价为一个很传统的人,无论怎样,最终是要回归家庭生活。

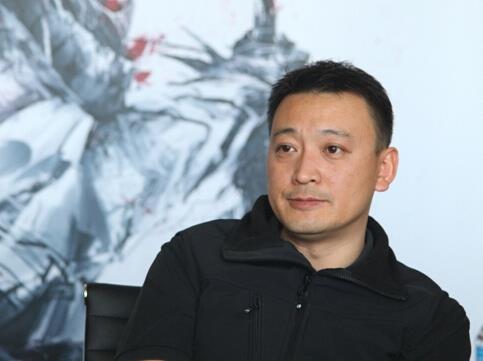

蔡景钟

五星控股投资副总裁、上海菁葵投资合伙人,资深财务管理专家与并购专家。

约二十年零售行业工作经验,分别在沃尔玛中国、华润集团、百思买中国以及五星控股担任财务高管职务。

2010年开始专注于零售与供应链行业的早期项目的投资,目前担任多家零售与供应链企业之董事。