柳传志孙宏斌倪光南 融创收购融科智地:柳传志孙宏斌握手 地产白银时代到来

融创收购融科智地:地产白银时代的规模化路径

本报记者 王营 北京报道

柳传志与孙宏斌的握手

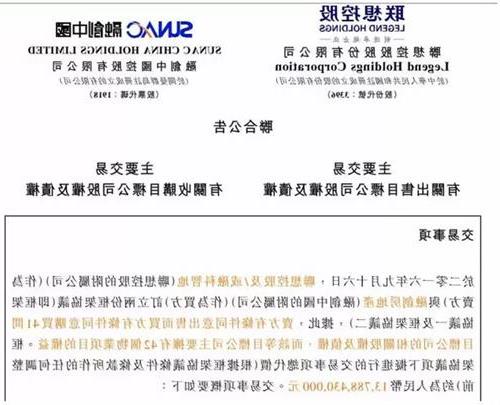

柳传志和孙宏斌又一次走在了一起,这一次则是因为一桩并购案。9月18日,融创中国和联想控股公告宣布,融创作价137.88亿正式收购联想控股附属公司融科智地41家目标公司相关股权及债权。从房地产行业来说,这揭示着房地产行业白银时代到来之际,整个行业正逐渐走向规模化和专业化。

对于融创中国而言,有了融科置地这笔交易,融创中国的千亿规模再次增加了版图。对于联想控股,出售房地产业务可以一次性整体变现联想控股投放的资产,加强整体流动性和财务状况,将联想的业务聚焦在金融、医疗、农业与食品和创新消费等领域,提升联想控股的整体回报。

联想剥离地产业务,柳传志卖给了孙宏斌。由于二人之间曾有过的纠葛,外界更愿意将此解读为“命运的安排”。

但对于“合适就买,不合适就不买”的孙宏斌而言,这只是一笔令双方初步达成一致的“生意”。

9月18日晚间,融创中国和联想控股公告宣布,融创作价137.88亿正式收购联想控股附属公司融科智地41家目标公司相关股权及债权,涉及联想控股旗下包括北京、天津、重庆、杭州等16个城市42个物业项目权益,总占地面积约693.72万平方米,总建筑面积约1802.22万平方米,未售面积为730.05万平方米。

收购只是第一步。未来融创中国和融科智地还将面临整合的难题。

融创相关负责人表示,联想控股向融创中国转让的业务板块,将全部注入融创新成立的子公司中进行操作。融创和融科将携手,实现共赢发展。交易完成后,融创与融科将整合双方在战略制定、企业管理、专业人才以及产品和区域覆盖方面的综合实力,实现强劲发展。

更值得关注的是,近年来,联想控股主动剥离地产业务和融创在并购方面的加速,揭示着房地产行业白银时代到来之际,整个行业正逐渐走向规模化和专业化。

联想为何要剥离地产业务

作为联想控股投资的房地产全资子公司,融科智地几乎与融创中国同期起步,但发展状况却迥异。

公开资料显示,早在1994年,融科智地的前身联想工业实业有限公司就在广东惠阳进行联想科技园大亚湾园区的开发建设。此后,公司进入商业房地产领域,开始打造深圳研发中心、神州数码软件开发中心、融科资讯中心A、C座。2003年,公司正式进入住宅开发领域,各地分公司相继成立。随后形成北京、天津、武汉、长沙、重庆、合肥、无锡、宜兴、江西等多个地区的全国性战略布局,开发产品包括公寓、花园洋房、别墅等类型产品。

然而,自正式进入住宅开发领域以来,融科智地不管是在规模还是在利润方面一直表现欠佳。尤其是自2012年以来,融科智地的利润率也几乎一直在随之下跌。

联想控股财报显示,从2012年至2014年,联想的地产板块营业收入从75.35亿元起步,经过三年终于迈入百亿大关至114.98亿元。但这家公司的利润却从17.35亿元降至9.83亿元;毛利率从39%降至31%,净利润率从23%降至8.50%。

2015年,由于新增的投资性物业融科资讯中心B座和融科橄榄城带来超过15亿的公允价值增值,净利润从9.83亿激增至21.84亿。但2016年,不再有新增投资性物业带来的公允价值增值后,联想房地产板块又恢复了此前不温不火的状态。联想控股2016中期财报显示,联想房地产板块今年上半年利润3.65亿,同比去年同期下跌75%,净利润率也回落至8.13%。

分析人士认为,净利润率跌至8.13%,这可能是让柳传志决定将房地产物业从上市公司中剥离的最后一根稻草。

柳传志也并非没有为重振地产业务做过努力。

2015年11月4日,联想控股总部召开融科智地高层人事调整会议,宣布罢免融科智地总裁陈国栋,融科智地总裁室全部解职。任命融科智地原常务副总裁郑志刚为新任总裁。在当天的会议上,联想控股董事长兼执行董事柳传志发言表示,“国栋是融科智地的奠基者,由于身体和各方面原因离去,推荐郑志刚组建更加年富力强、充满朝气的领导班子,领导融科杀出一条血路。”

但今年以来,其业绩仍未见起色。一位从融科智地离职的员工告诉21世纪经济报道记者,融科智地近些年在外地拿的一些项目运作得很不成功,都准备做资产减值。另外,由于经营状况欠佳,融科智地的财务状况也不好。

对于剥离地产业务的原因,联想控股相关负责人对21世纪经济报道记者表示,“联想控股采用‘战略投资 财务投资’双轮驱动的业务模式。根据公司总体战略,联想控股的战略投资业务将重点聚焦于金融服务、医疗服务、现代农业和食品以及创新消费等领域。

我们认为,与世界融合和新经济占比的不断提升是中国经济结构的新趋势,未来几年,中国服务业有快速发展的机会。随着中国居民财富的增长和消费偏好的改变,人们对财富管理、医疗健康与品质生活的需求不断增加,也给我们带来更多的投资机遇。

此次交易将更有利于我们将资源配置在上述聚焦行业内,使联想控股和公司股东获得长期回报。作为一间投资控股公司,我们会结合经济发展和自身战略与资源优势,优化调整投资组合,使得组合整体价值最大化,这是正常且必要的工作。”

白银时代的规模化

白银时代的到来,并购背后揭示着房地产行业规模化的发展路径。

兰德咨询总裁宋延庆对21世纪经济报道记者表示,“其实要进一步思考的是,融科智地背靠联想,为什么沦落到出售项目的境地?这些年,这类失落的企业有很多。同一市场环境下,为什么融创、旭辉等发展很快?别埋怨市场,市场没有好坏,好坏主要取决于企业自身。”

尽管2016年房地产出现了回暖迹象,但长期看,没有足够的规模护盘,中小房企仍可能在无法预测的市场震荡中遭受重伤。

值得一提的是,融创中国创始人孙宏斌当年是联想做主营业务极为出色的少帅之一。后来复出创办顺驰和融创。

关于孙宏斌和柳传志,坊间有着不少有关两人之间恩怨情仇的演绎。但终归这只是一笔生意。

公告显示,融创收购的项目分别位于北京、天津、重庆、杭州等16个中国城市,总建筑面积约1802万平方米,未售面积约730万平方米。

出售完成后,除偿还外部债项约人民币75亿元外,融科智地仍将保留账面资金约人民币58亿元。交易完成后,北京融瞰、北京瞰融、融科新地标及第一太平融科将成为融创中国联营公司;其它目标公司将成为融创中国附属公司。

不过,此后联想控股仍将透过其子公司继续持有位于北京的融科信息中心园区的权益,其中总可出租建筑面积约18万平方米;且联想控股将继续持有武汉智谷投资有限公司60%的股权。

在拿地成为行业普遍难题的当下,尤其是北京、上海等一线城市,地王成为普遍现象。这笔买卖在房地产行业多数人看来,也算是划算。

中原集团首席运营官李文杰表示,融创收购融科,除去翻出陈年恩怨的娱乐化吸引眼球外,背后更呈现的是行业趋势。第一,联想退出地产后大型科技公司应该没有谁还搞地产;第二,拿地竞争激烈,房企全行业集中度将进一步加强;第三,低成本资金将进一步流向大型房企;第四,对于老板来讲,生意归生意,情怀归情怀,讲不得情怀就不要了这盘生意。

联想控股方面对融创和孙宏斌的评价是,“孙总本人拥有很强的产业情怀,耕耘房地产业多年,具有敏锐的行业洞见和深厚的管理经验,带领融创快速发展。”

融创中国中期业绩报告显示,2016年1-6月,融创销售金额560.5亿元,同比增幅达106%,其中363亿元的权益部分的增速更是达149%;销售面积282.4万平方米;销售均价19850元/平方米,为TOP10房企之首。其超过100%的业绩增速对于采用城市深耕战略、年销售规模超过500亿元的房企来说实属不易,全年首次跨过千亿门槛为大概率事件。

融创中国执行董事及行政总裁汪孟德表示,2016全年销售金额可以达到1100亿元,且根据拿地需求等综合情况,还有一定上升空间。

有了融科置地这笔交易,融创中国的千亿规模再次增加了版图。