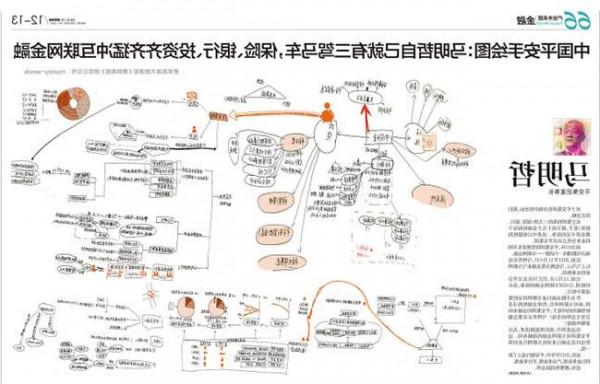

【肖建华后台】肖建华和马明哲究竟是啥关系?

“怎么什么交易好像都是肖建华做的?”一位媒体人士忍不住感慨。从隐身背后收购平安股权、操盘新华信托牵头收购AIG旗下租赁公司,追溯到数年前更具争议,涉王益案的太平洋证券上市案,以及明天系一系列收购和资本运作。

明天集团的创始人肖建华 ——这个被坊间传为“最后一个资本大鳄”的中国企业家,一直隐匿在迷雾和传闻之中。最近肖建华打破沉默,接受了中国当地媒体《21世纪经济报道》的采访,自我辩护,否认各个传言。

同时阐述自己的投资哲学和人生故事。

否认收购平安股权:汇丰出售平安集团股权,公开买家为福布斯泰国首富、正大集团谢国民,但多个媒体称肖建华和他的明天系才是真正的买家。肖建华否认这宗交易,“说我们入股平安H股是非常不客观的。

”肖建华从商业逻辑和可行性上否认了这笔交易,“

肖建华说:“第一,当时中国平安A股的价格是34-35元/股,H股是59元/股,折算汇率后相差30%-40%,如果购入H股,我们将多付出相当庞大的数字。

第二,在A股上很容易买入中国平安。如果以百亿单位投资,买H股要损失几十亿,要以几百亿计算,就会损失上百亿,我想一个国内投资者应当很容易做出判断是否购买H股的决定。

第三,从法律上设计,任何一个企业家,把几百亿的钱隐于别人身后,无论法律如何设计,这种风险之大我是断然不会承受,大家可以分析一下,如果是你,你敢不敢这么决定。

”

泰国首富不会代持:“将泰国首富,那么强的政治经济实力,理解成完全是一个代持,完全就是一个托,我觉得,操作不了。”

肖建华称有人要搞黄平安的交易:“我觉得实际是有一些竞争对手,利用了媒体,实际上是想把交易给搞黄。

这是本质。”

关于国开行停止为正大集团收购贷款:“国开行停止贷款是在媒体报道之前。国开行里面的人我一个都不认识,国开行的贷款我也没有接触,所以后来有人说,是因为我们而停掉贷款的,我觉得不是很靠谱。

”

但是肖建华认为收购平安是一笔好投资,他表现出了对这宗交易的熟悉:

“如果从一个A股的投资者来看,要想控股平安,是很容易通过分散持有的方式实现。

“将如此巨量资金隐于别人身后,结果权力都不在自己手上,因为法律上你是设计不了的。”

“谢国民先生是泰国首富,相当有实力,也是很谦和的人,泰国对谢先生也很支持。

我当时听说谢先生提出几个观点:第一:能卖给英国人,为什么不能卖给华人;能卖给英国人,为什么不能卖给泰国华人,这些观点还是有一定的说服力的。”

即使没有持股,明天系是不是给正大集团提供了短期融资?

肖建华:给正大提供过桥资金成本不合算

“你算一下资金成本,国内的资金成本一般都在7%-8%,如果再通过跨境调动,基本上就得10%或者更高,而且时间很紧张。

以正大集团的信誉,它在香港的 融资成本也就3%-4%,或者更低,而国开行一开始给它提供的并购贷款利率也在5%以下。一旦算个账,结论是很清楚的。”

肖建华入平安

部分资金腾挪自肖能影响的三家城市商业银行

正大收购平安股权,目前已经完成第一步交易,作价152亿港元。出资有三分之一左右来自泰国他信家族,其余三分之二中,主要来自中国内地的投资者。据数位不愿透露姓名的消息人士向财新记者表示,领衔者是“明天系”掌门人肖建华。

肖建华,1971年出生于山东肥城,15岁考入北大法律系,曾任北大学生会***。

1993年在北京创立公司,1999年成立明天控股***,以购买法人股或发起设立方式参股了多家上市公司,以“明天系”在资本市场风声水起。“德隆系”崩盘后,“明天系”一度低调,但在2006年后再度活跃,旗下有多家上市公司及银行、证券、信托金融机构。

肖建华一向神龙见首不见尾,从不接受任何媒体采访,很少公开曝光,但近年活跃在多起跨国金融机构收购案中,有时为中介,有时为投资。

2006年鲁能集团私有化未果,“明天系”旗下的新世纪信托等参与其中;2006年深发展股改,“明天系”旗下三家证券公司入股并投反对票;2007年末,太平洋证券(601099.SH)借股改捷径上市,“明天系”是其主要股东;2009年AIG出售台湾南山人寿保险股份,“明天系”参与收购战。

2012年6月,内蒙古的ST明科(600091.SH)与西水股份(600291.SH)发布公告,明天控股收购第一大股东股权,成为实际控制人。

肖建华此次参与出资,资金腾挪自肖具备影响力的三家城市商业银行,分别为哈尔滨商行、山东潍坊商业银行、内蒙古包头商业银行。

截至2011年末,哈尔滨银行资产总额2024.99亿元,存款余额1416.38亿元,不良率0.67%,净利润17.08亿元;小额信贷余额360.88亿元,占全行信贷资产总额的61%。

潍坊银行总资产458亿元,存款余额为378亿元,各项贷款余额268亿元,不良贷款率为0.88%。

包头商业银行总资产1819.4亿元,存款余额1170.67亿元,不良贷款率0.43%,净利润20.93亿元。

这三家银行均与肖建华都有着错综复杂的关系。

哈尔滨银行的股东之一黑龙江天地源远网络科技,早在2003年就与肖建华控股的华资实业有过股权交易。潍坊银行第一大股东融信达,其控股的远东证券和新产业投资股份***,也均是肖建华“明天系”旗下的公司。业内人士告诉财新记者,这三家城市商业银行都在肖建华的影响所及。

值得注意的是,20天后,这笔出去的资金又回到了这三家银行账上。

按照交易完成的进展,在股权完成转移后,即可以股权抵押向商业银行贷款,抵押率一般为50%左右。

目前上海交易所和港交所均未显示平安有超过5%的股权在质押中。

谁提供了接下来的资金腾挪?虽然有人怀疑资金来源于平安集团的管理层。但截至本刊发稿,尚无证据支持这一怀疑。

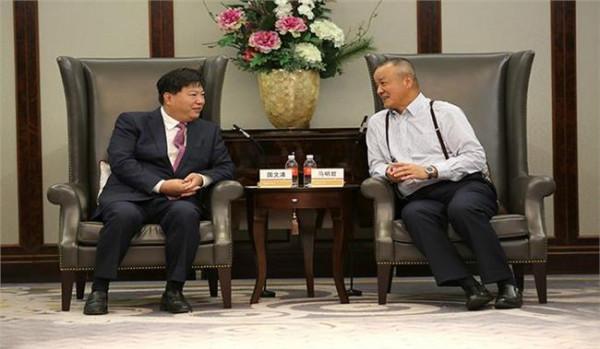

“未来肖建华和马明哲之间还会有很多故事。”一位市场人士这样说。

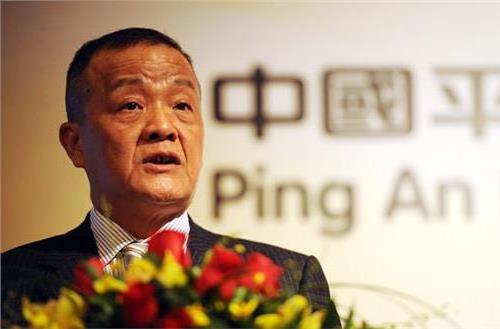

平安何处去

国内投资者认为平安仍在风口浪尖,海外投资者认为平安大的发展方向不受影响

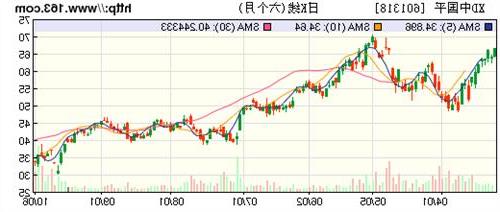

交易公布当日,平安A股和H股分别暴涨逾4%(A股报收38.92元,H股报收60.50港元)。早在半个月前,汇丰减持平安的猜测声就已在市场上流传开来,平安股价一度出现暴跌,后渐回升。

纷乱之中,外部投资者十分关心平安的去向和价值重估。

H股和A股投资者的看法出现了明显的分歧,平安A股和H股价格倒挂加剧。

不少内地投资者仍认为平安还在风口浪尖。在这一问题没有水落石出之前,他们认为平安的估值还有风险。

一位美资基金的分析师告诉财新记者,内地投资者对于中国的政治敏感度要优于海外的投资者,他们切实知道中国的问题;另一方面,最近因量化宽松政策,海外热钱涌入香港,流动性泛滥,较易流入平安这种大蓝筹。

不过,几乎所有海外投行都认为对平安影响较小,既因为汇丰没有介入平安的日常管理,也因为普遍预期汇丰要退出,对股价造成压力,现在不过是靴子落地。

“平安本身是有价值的,过去这段时间的风波不会影响到公司大的发展方向。

”私募基金上善若水有限合伙公司的投资总监兼合伙人侯安扬持此态度,他倾向于在A股和H股之间套利。

平安在国内综合金融走得最远。收购深发展,与平安银行合并,与高层良好的关系有助于走过各艰难审批环节,客观上推动了一个有价值的重大交易产生,对公司发展、行业进步均有益。

平安的员工持股和管理层控制机制取向比较明确,由此建立了一个有效的激励机制和高效的决策机制,很多保险业内的高管自叹弗如。机构投资者均表示,认同平安的员工持股,股权激励对公司的影响是正面的。

也有人担心,平安创建的金融控股综合经营之路会遭遇挫折。就综合金融的发展战略,一位欧资基金经理表示,放眼全球,亦难找出普适性的成功模式。术业有专攻,不同的业务和文化间,整合未必容易。金融危机后,全球都有回到向精细化、独特化发展的趋势。

不过,“从目前平安公开资料看,平安发展良好。”东方证券一位保险分析师对财新记者说。

前述欧资基金经理称,大家担心的是平安未来可能会失去政策的优先性,也担心马明哲对平安的控制力经历此次股权变动后会不会受损,因为资本市场还是认可马明哲对平安的正面作用。

![马明哲互联网思维 [独家]平安这条最不安分的“鲶鱼” 有什么互联网转型狠招?](https://pic.bilezu.com/upload/e/96/e96e50a12e9964e97177e4f0405de47d_thumb.jpg)