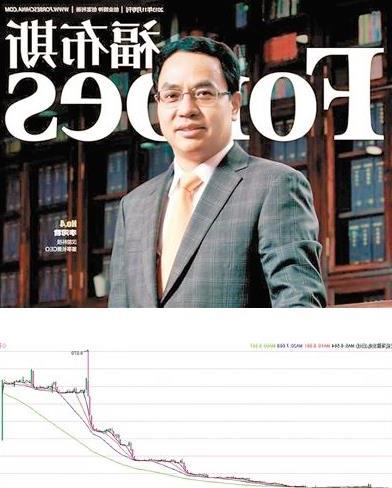

李河君辞职 汉能停牌一年 前首富李河君辞职(图)

一年前的2015年5月20日,汉能股价突然跳崖式下跌,不到半小时内暴跌47%,而后紧急停牌。在此之后,汉能相继经历了持续停牌、被调查、人事变动等多项风波。

或许是为了自证清白,汉能薄膜在一年前开始大幅度削减与汉能控股方面的关联交易。

汉能薄膜2015年年报显示,由于去年没有将新的生产线交付于控股股东汉能控股,导致公司与汉能控股及其下属公司进行的关联交易下跌,比2014年的59.6亿港元关联交易相关收入大幅下跌超过96%。

与此同时,汉能开始大规模开拓第三方客户,对象分别为内蒙古满世投资、宝塔石化以及山东新华联,汉能与这些第三方客户之间签订的合作协议大多都包含设备、服务销售与股份认购两部分。不过后来上述股份认购并未成行。

而在弱化业务关系之后,汉能控股与汉能薄膜之间的人事组织关系和经营管理关系也进一步弱化。

此前,汉能控股不仅与汉能薄膜之间存在大量关联交易,而且在人事关系上也存在大量交叉任职情况。新京报记者注意到,除了李河君此前兼任汉能控股与汉能薄膜两公司的“一把手”职务之外,此次从汉能薄膜辞任的另外三位高管也同时在这两公司之间任职。

“李河君辞任上市公司董事会主席,可能是为了消除监管层和外界的疑虑”,中国企业研究院首席研究员李锦对新京报记者表示,之前汉能一直被指责关联交易过多,现在他的辞任将减少对公司的经营性管理,重点转向股权控制。

而减少关联交易及人事关联关系或都是为了尽快复牌。

停牌一年负面影响展现

汉能薄膜被香港证监会要求强制停牌并立案调查,至今未能复牌。而根据过往类似案例,长时间停牌或让公司走向衰败。事实上,长期停牌对公司发展的负面影响已经显现出来。

当前,汉能在开拓第三方客户上的进展屡屡受挫,上述内蒙古满世投资、宝塔石化以及山东新华联与汉能之间的股份认购协议均已失效。

对此,汉能薄膜在2015年年报中内容称,持续停牌对公司声誉带来负面影响,若干现有及潜在客户,业务伙伴和供应商等,表示欲减少、暂停或延迟与本集团合作。

而随着业绩的下滑,偿债高峰逼近停牌的负面影响或更为严重。

延展

业绩巨亏 偿债高峰迫近 汉能何处去?

在宣布李河君辞任的同时,汉能薄膜也进行了大范围的人事调整,以袁亚彬为首的新团队走马上任。

对于以袁亚彬为首的新团队来说,身上担子并不轻。过去一年,在削减了关联交易后的汉能薄膜业绩大幅下滑,去年营业收入28.15亿港元,同比下降70.73%;净亏损122.34亿港元,同比盈转亏,这是汉能自2011年借壳上市以来的首次年度亏损。同时,汉能在开拓第三方客户上的进展也并不顺利,股份认购未成行,这让汉能薄膜的现金流计划受挫。

伴随着偿债高峰迫近,汉能资金链面临考验。

年报显示,截至去年底,汉能薄膜流动负债总额为36.7亿港元,与一年前的32.7亿港元相比继续处于高位。流动负债是指将在1年或者超过1年的一个营业周期内偿还的债务。

值得注意的是,截至去年底,汉能薄膜流动负债项下和非流动负债项下银行及其他附息借款合计11.83亿港元,而同期现金及现金等价物仅约为4.48亿港元,尚不足以偿还银行及其他付息借款的一半。