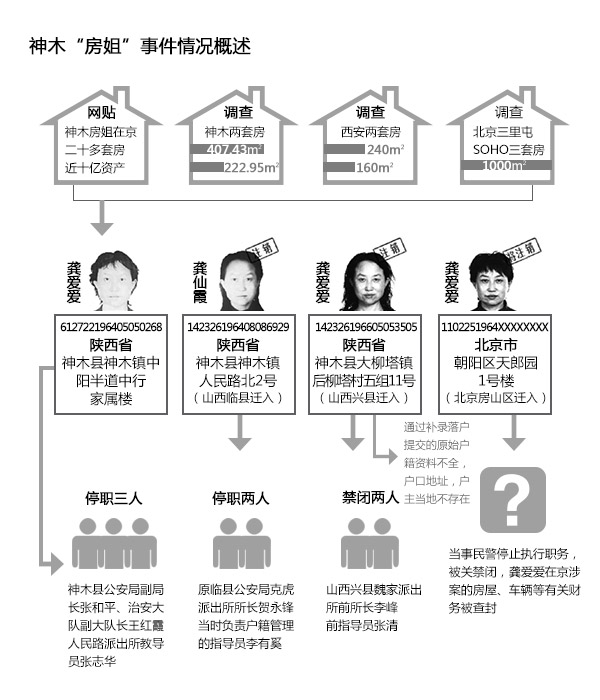

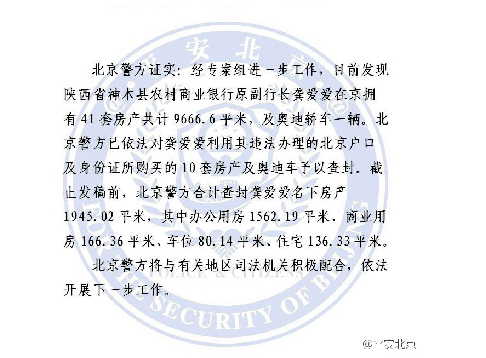

龚爱爱现状 “房姐”龚爱爱事件“后遗症”显现 神木农商行遭罚

继“房姐”龚爱爱的事件之后,神木农村商业银行股份有限公司(以下简称“神木农商行”)的贷款“后遗症”逐渐显现出来了。4月29日,在中国银监会公示的一批金融机构行政处罚中,神木农商行因严重违反审慎经营规则,遭榆林监管分局开出四张罚单,同时该行董事长余清才也因参与了违法行为的决策,被银监会榆林监管分局定性负领导责任,处以6万元罚款。

据《中国经营报》记者了解,早在2013年“房姐”事件时,神木农商行银行贷款较重视“人脉”就一直被媒体所提及,而在银监会披露的四张罚单中,其贷款偿还风险已然显现。实际上,由于经济下行压力较大,农商行、农信社等金融机构的不良处于高位水平,诸如神木农商行等金融机构在贷款内控上的种种漏洞也难以遮掩。

四笔违规贷款被罚

在4月29日银监会榆林监管分局的处罚单中,神木农商行的4笔违规贷款浮出水面,而该行董事长余清才也牵涉其中。

据银监会网站信息显示,神木农商行在山西某集团飞机制造项目没有取得相关土地审批手续的情况下,借信托通道跨省对生产通用航空器材的该企业进行大额授信。该笔授信业务没有进行详尽的调查、审查、审批等程序,前台交易、中台风控、后台结算相互分离与制约不到位。

风险部门未对此业务进行风险监控和管理,相关经办、参与部门职责模糊,流程不清晰,制度不健全,造成信贷资金损失。神木农商行被监管罚款22万元,而余清才参与了违法行为的决策,起到决定性作用,应负领导责任,被罚6万元。

2013年4月,神木农商行向当地一家活性炭有限责任公司发放流动资金贷款2000万元,该笔贷款“三查”制度执行不力,调查报告仅对担保人的资信状况进行了文字性描述,没有担保人收入、资产的书面证明材料,导致贷款出现违约风险后担保人均无力代偿;借款人股东将公司股份转让及停产后,该行未及时跟踪参与借款人股权变更活动,没有及时采取有效措施防范化解贷款风险,造成了信贷资金损失。该笔违规贷款被监管罚款21万元。

神木农商行所辖属黄庄分理处、西川分理处、东兴中路分理处、尔林兔分理处四家网点发放借名(垒大户)贷款,贷款在发放过程中对借款人的还款能力、贷款用途并未做实地调查。贷款支付后未采取有效方式对贷款资金使用、借款人的信用及担保情况变化等进行跟踪检查,导致信贷资金被挪用,被监管罚款28万元。

此外,2011~2013年,神木农商行营业部、东兴中路分理处、兴城支行分别向借款人方某某、尚某某、郭某某发放个人贷款240万元、个人生产经营贷款150万元、短期贷款100万元。三家网点在贷款发放前未履行尽职调查职责和贷款发放后未采取有效方式对贷款资金使用、借款人的信用及担保情况变化等进行跟踪检查和监控分析,导致贷款用途转移,贷款用途转移后,未采取有效措施确保贷款资金安全,对借款人提供虚假信息的行为未追究违约责任。

该笔贷款被监管罚款21万元。

据了解,在神木农商行的4笔违规贷款中,披露的违规贷款金额2000多万元,监管处罚共计98万元,包括对神木农商行董事长余清才的6万元个人处罚。

内控疏漏重重

实际上,从4笔违规贷款中,神木农商行的贷款内控风险暴露无遗,从贷款材料审批、贷款方式、资金用途和贷后管理均存在疏漏。以第一笔贷款为例。“客户贷款手续不全”“信托通道进行大笔授信”“余清才参与违法行为的决策且起到决定性作用”是三个关键的风险点。另外三笔贷款则涉及到担保资质和贷款资金挪用的问题。

值得关注的是,2013年前后正是“房姐”龚爱爱事件在全国闹得沸沸扬扬期间。业界对于时任神木农商行副行长龚爱爱给予了高度关注。市场和媒体当时就有消息称,神木农商行贷款颇为容易,而当地一位政府职能部门的人曾经透露称“只要你有关系,即便没有抵押物,只要有人信誉担保,就能从里面贷钱出来”。而这种奉行“人脉”关系的做法毫无疑问给如今的贷款质量埋下了隐患。

对此,记者致电了神木农商行,但是截至发稿时并未得到回复。

事实上,由于机构的规模、制度的健全、流程的完善等原因,农商行、农信社等金融机构的资产质量一直是监管层比较担忧的,尤其是在经济下行期,风险暴露较集中,内控问题更容易显现出来。

记者了解到,法院起诉通常是银行清收的一种常用方式。作为一家中小农商行,神木农商行4月份通过法院挂网的借款民事纠纷裁决就有近20宗,追偿的纠纷频次超过以往。

一家国有大行人士表示,如今商业银行逾期贷款和不良都处于高位,很多企业的偿债能力下降,这就会反过来考验银行金融机构的风险控制措施,包括抵押、担保等等。在重新审视贷款问题时,违规授信就会暴露。

“通常情况下,贷款资质的审核、贷款抵押品的足值和贷款资金用途明确之后,风险就是能控制,但是往往纰漏都会在其中一个环节。”上述国有大行人士称,制度的设定和完善就是为了控制风险,而风险大多则来自人为因素。“商业银行的监管应该是依靠制度和流程,避免出现‘一言堂’。但是,很多农村金融机构的高层领导话语权很重,参与到贷款中就难免产生风险。”