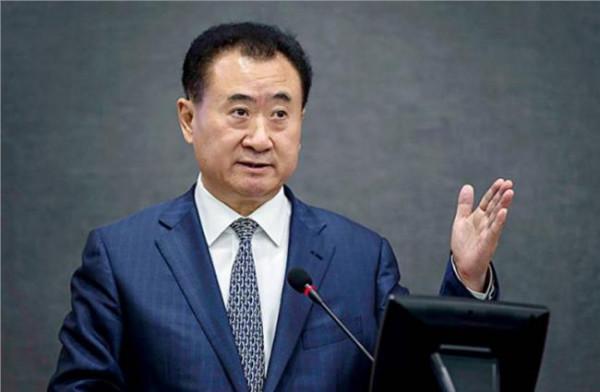

王健林632亿抛售资产 王健林在海外投2500亿到底买了什么?

7月11日,融创中国(01918.HK)发布公告,以631.7亿的总代价买入万达13个文旅城项目以及76个酒店,其中文旅城包含建筑面积5897万平方米的建设用地。这就意味着孙宏斌此次收购完成后,万达约80%的土地储备在此次交易中被出售,万达的自持项目接近出清。与大笔出售国内地产项目不同的是,万达在海外的投资不断加大。

据不完全统计,自2012年万达在海外的第一笔收购——26亿美元收购全美第二大院线AMC开始,截至目前,万达在海外的投资总额已高达2451亿元。这其中还不包括王健林曾宣布的今年万达要在海外落地的两个超过百亿美元级别的项目,一个是马来西亚的大马城,还有一个项目在印尼。

近年来,中国企业出海并购的消息隔三差五地就要出来刷版面,出手之频繁之阔绰,已经可以由“狂飙突进”来形容,其中尤为显眼的,是海航集团、安邦集团、万达集团几家。那么这些高密度大金额的海外并购,究竟是理性的投资还是假借并购之名行资产转移之实呢,这背后的心思不得而知。我们还是来关注下这些土豪们他们海外喜欢买什么?喜欢投资哪些项目?

海外影视娱乐:万达出手阔绰

万达对于影业项目胃口甚足:2012年,万达集团斥资31亿美元收购美国AMC影院公司,万达集团官网称其目前为美国和世界最大的单一院线。

2015年,万达集团旗下的上市公司万达电影(原“万达院线”)又全资收购澳洲第二大院线公司Hoyts。

2016年1月,万达文化集团出资35亿美元全资并购美国传奇影业。

2016年7月,万达集团斥资9.21亿英镑并购欧洲第一大院线Odeon&UCI。

在2017年1月份的冬季达沃斯论坛上,王健林曾说道,万达每年固定有50—100亿美元的对外投资,投资侧重在娱乐和体育产业,并且表示投资的首选是美国,其次是欧洲。

对于万达在海外娱乐领域的投资,王健林称这些投资是为了赚钱,而不是为了满足自己的虚荣心。王健林说:“我不是电影人,我是一个实业家,我手下有电影公司。”

不光是万达,国内不少企业也纷纷进军全球影视娱乐业,掀起一波波并购潮,不少主业与影视娱乐业毫不相关的企业也跨界并购。安徽企业鑫科材料(600255.SH),其于2016年11月曾计划以约23.88亿元收购奥斯卡最佳影片《拆弹部队》制作公司Midnight Investments L.P. 80%的出资权益,溢价高达627.89%。根据公司年报,鑫科材料的主营业务中,铜基合金材料占比达84.96%。

足球俱乐部:中国资本大佬排队“接盘”

在体育产业方面,王健林同样是大手笔。万达是国际足联顶级赞助商,又先后以10.5亿欧元收购瑞士盈方体育传媒集团,6.5亿美元拿下世界铁人公司。这两笔投资均曾遭受溢价过高的质疑。

2015年初,万达集团4500万欧元购买西班牙马德里竞技足球俱乐部20%股份。其官网文章称,这是中国企业首次投资欧洲顶级足球俱乐部。

有了“带头大哥”,2015年以来,资本大佬出海投资足球俱乐部已经成为一种“时尚”。据《中国经济周刊》记者不完全统计,两年内,中资收购控股的海外足球俱乐部就达到12家,入股的足球俱乐部超过20家。如复星买下英格兰第二级别联赛的球队狼队;黎瑞刚任董事长的华人文化控股集团联合中信资本控股有限公司出资4亿美元收购曼城俱乐部母公司城市足球集团的股权,从而获得曼城俱乐部13%的股份。

其中,颇受关注的一笔交易出自这次被银监会“点名”的浙江罗森内里投资公司控制人李勇鸿。

纵观这两年中资企业对海外足球俱乐部的并购热潮,绝大部分交易都属于跨界收购,且所接盘的俱乐部往往深陷亏损泥潭之中。

海外房地产:海航安邦是执牛耳者

在这一块,海航与安邦无疑是执牛耳者。经年来,海航集团已经先后收购美国卡尔森酒店集团、NH酒店集团、美国红狮酒店集团、并分别持有希尔顿、Park Hotels & Resorts和Hilton Grand Vacations三家公司25%的股权。

而安邦则是先后买下了希尔顿旗下的美国纽约华尔道夫酒店、伦敦金融城最高建筑Heron大厦;2016年3月,安邦曾先后三次出价128亿美元、132亿美元、141亿美元竞购喜达屋,这一度让安邦成为全球资本市场关注的焦点,但仅数天后,安邦便宣布退出。

不单单是这些海外并购“明星”,不少中国企业都偏好海外酒店与房地产。房地产投资管理及服务公司仲量联行的数据显示,2016年中国买家对境外住宅、酒店、商业以及工业房地产的投资总额达到330亿美元,比上年增长53%。这还不包括中国买家的私人境外购房。

从影视娱乐业,到足球俱乐部,再到酒店地产,标的不乏亏损资产,且绝大多数又是跨境的非主业大额并购,一些企业为何如此热衷海外并购?多位受访者称,客观上说,近两年在美元加息与人民币下行的大背景下,国内资金寻求优质海外资产是市场规律的正常反映。