海盐陈宁宁 【爆料】母女点石成金 走近神秘的“钢铁公主”陈宁宁

低调的背后是传奇,这句话用在陈宁宁身上再合适不过。

在2016年胡润百富榜钢铁行业富豪排行榜名单上,陈宁宁家族以75亿排名第9位。

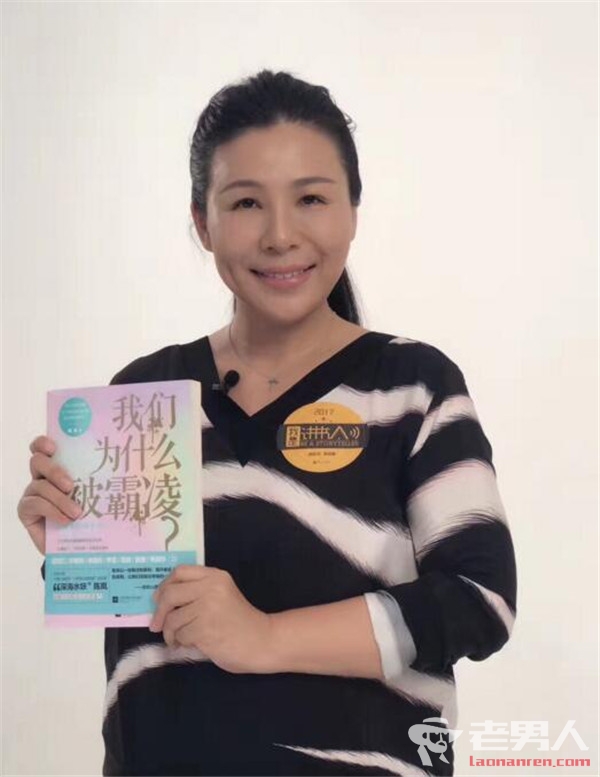

年轻、貌美、财富、钢铁,这些都是陈宁宁的定语,这使得这位香港嘉鑫控股集团(以下简称“嘉鑫控股”)的总裁身上,既散发着女性的柔美,又闪耀着一种金属的冷艳。在钢铁这样一个充满力量的行业里,她被称为“钢铁公主”。

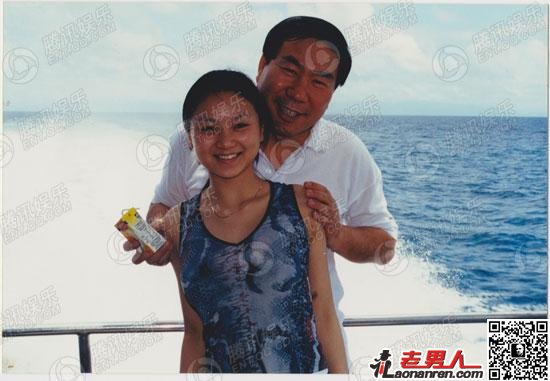

2015年04月03日,Cindy Chao The Art Jewel香港顶级艺术珠宝鉴赏室开幕上,信德集团执行董事何超琼(左)、Cindy Chao(中)、嘉鑫控股总经理陈宁宁(右)

在她33岁那年,很多人还在为第一桶金奔波之时,陈宁宁已是沪港两地上市公司之副董事长。

2004年5月出炉的《新财富》500富人榜中,陈宁宁和其母吕慧以拥有68.4亿元的财富数排名第二,仅次于中国首富。当年的那次排名已将这对母女及其掌控的嘉鑫控股曝光于天下,关于她们的报道却依然付之阙如。

陈宁宁几乎从不接受采访。在仅有的几次面对媒体时,她都会让律师在现场,或者通过远程视频让香港律师监控整个采访过程。当记者问了她认为不合适的问题时,采访就会被打断。

即使在陈宁宁拥有的嘉鑫内部,她也表现出这种神秘感。公司大部分员工都难以知晓她的行踪,很多事务沟通只能通过电子邮件。她也极少与员工共同娱乐。

位于北京东长安街北侧的中纺大厦5层是嘉鑫控股北京有限公司所在地。狭小的门厅,因陈旧而略显发白的公司标识,办公区廉价的桌椅,甚至没有隔断,很难让人想象这是一个超级女富豪的大陆办公所在地,与嘉鑫控股的创业神话形成鲜明反差。

由于陈宁宁大部分时间都生活和工作在中国香港和海外,以至于尽管她生长于北京,但普通话并不标准,常常带有港音,十分有主见,非常聪明,反应非常快。与其谈论一个非常复杂的问题,她马上就会知道对方要说什么,并且会提出非常到位的问题,很快会互动起来。“典型的工作狂,她经常在国外跑,没听说她有什么爱好。”有员工这样表述。

只有为数不多能够接触到其本人的人模糊地勾勒出大致印象:面容清秀、文静。正是这样一个柔美的女性,敢于在香港资本市场悍然发动一场直接针对大股东的收购;她从容周旋于钢铁企业和矿石商之间,控股中国东方集团,参股稀土高科,并曾试图收购古井贡酒。

10年间嘉鑫钢铁成为中国最大的铁矿石民营进口商,一度控制超过10%的市场份额。除了宝钢以及鞍、本钢等拥有自己矿山的排名前一、二位的钢企外,国内主要的钢企都是陈宁宁的客户。

陈宁宁和嘉鑫控股的崛起颇具传奇色彩,而她的名字与财富和智慧一起被众人所熟知——陈宁宁,一位柔美、年轻的女性,用事实诠释出钢铁女强人的冷艳实力。

出身冶金世家

提到嘉鑫控股,知道的人大多会首先这么形容:一家由母女俩执掌的大企业。因为在鲜有女人涉足的钢铁和矿产行业,吕慧和陈宁宁母女的名字显得比较特别。

1971年,陈宁宁出生于北京西城区大茶叶胡同33号的四合院。之所以后来被称为钢铁公主,除了她后来从事中国钢铁命脉的铁矿石进口业务外,还有一个重要原因是其不逊于澳洲首富安德鲁·弗利斯特的显赫出身。

陈宁宁的外祖父吕东从1964年5月起出任冶金工业部部长,直到“文化大革命”爆发。1977年复出后担任第三机械工业部(后改名为航空工业部)党组书记、部长,1982年又调任经委主持工作。

陈宁宁与其父亲陈晓谷和母亲吕慧居住在其外祖父所在的四合院的小厢房里,陈宁宁的床只能支在客厅,一台雪花牌落地扇就是这家人“最大的财产”。

其父陈晓谷在1988年前曾担任机械工业部部长秘书,1988年,18岁的陈宁宁跟随父母举家迁往美国旧金山。

1990年,陈宁宁在纽约理工学院攻读MBA,读书期间即进入基金公司Prudential SecuritiesLtd实习。1994年,陈宁宁毕业后即进入这家公司工作。在求学期间,陈宁宁已展现出过人的商业头脑和天赋。在刚开始工作时,曾经有一个男孩追求她,当后者表达爱意时,她要求对方不要送钻戒,而是送给她一只股票,因为这支股票的成长性非常好。

1995年,24岁的陈宁宁毅然放弃基金公司的优厚待遇,与其母吕慧二人在中国香港成立嘉鑫控股集团,注册资本为2250万美元,各持股50%,主要从事矿产品的进出口贸易。

当时正值世界范围内钢铁业低谷,原来铁矿石的最大的几个需求地美国、欧洲、日本纷纷减产。此时,澳大利亚以及巴西的铁矿石供应商都将目标瞄向了正在崛起的钢铁大国中国。

当时国内钢企,除了宝钢有少量铁矿石进口,基本都是自给自足。为了打开中国市场,国外铁矿石供应商经常求助于钢企的一些上级部门或与之接近的人士为其引荐。

由于工作关系,许多冶金部和物资部的工作人员都为海外铁矿石供应商和国内钢企牵线搭桥,后来很多人由此“下海”专门从事铁矿石贸易。

敏锐的判断力

1998年陈宁宁大举进入内地市场。最初的业务开展并不顺利,钢企都是大国企,不仅建立稳定业务关系难,而且往往发货容易要账难,人脉关系非常重要。为了笼络中国钢企购买铁矿,国外铁矿石供应商除了给回扣,还有按购买量给一定比例的返利,甚至会主动送给中国钢企一些矿山的股份,但因担心承担亏损,往往被许多钢企拒绝。

但独特的学识和家庭背景,让陈宁宁在这一行里如鱼得水。

除了经营铁矿石贸易,陈宁宁还利用在美国资本运作的工作经验,经常向处于困境中的国内钢铁企业提供金融服务。国内钢铁企业资金周转不畅的时候,她就帮忙垫付资金或者进行上市辅导。

1997年,嘉鑫控股与稀土高科发行上市,作为3家发起人之一,嘉鑫控股成为其第二大股东,至今仍拥有12.14%股权。

2002年12月,嘉鑫控股子公司北京嘉鑫新世纪科贸发展公司与韶钢集团及其他3家公司共同发起成立了深圳市粤钢松山物流有限公司,公司注册资本2000万元,韶钢集团与嘉鑫控股分别持股30%,其主要业务就是为韶钢集团提供生产资料服务。

此时,韶钢集团进行技术改造,产能已由之前的60万吨激增至300万吨,需要进口大量铁矿石,而韶钢集团本身并没有进口渠道,300万吨进口铁矿石均由嘉鑫提供。

2002年7月,嘉鑫控股与唐钢集团共同投资组建钢鑫公司,钢鑫公司投资总额为9417万美元,注册资本3614万美元,唐钢集团与嘉鑫分别出资2710.5万美元、903.51万美元,分别持股75%、25%,主营生产、销售镀锌及铝合金板、涂层板。

到2003年的8年间,嘉鑫控股在铁矿石贸易方面取得巨大的成功。2003年,除了宝钢以及鞍钢和本钢等拥有自己矿山的排名前一二位的钢企外,国内主要的钢企都成为其重要的客户。2003年,中国进口铁矿石总量达创纪录的1.48亿吨,嘉鑫占据1/10即1400万吨左右。

虽然嘉鑫可以拿到价格较为便宜的“协议矿”,而韶钢集团通过嘉鑫进口的铁矿石并没因此享受到优惠价格。据国金证券2006年的一份研究报告显示,2004年年底,韶钢进口铁矿石的价格是全国44家大中型钢铁企业到厂价加权平均值的1.4~1.6倍。

据公开资料显示,2003年进口铁矿石平均到岸价约为32.78美元/吨,当年嘉鑫铁矿石销售额为5.6亿美元。2006年,进口铁矿石平均到岸价已升至63.67美元/吨,照此计算,1400万吨的铁矿石贸易额将为嘉鑫带来10.8亿美元的年销售额。至2003年9月,嘉鑫控股净资产已增至5.43亿美元。

为了降低进口成本,2005年韶钢集团成立韶关钢铁(香港)有限公司,力图自己进口铁矿石,但2006年在全部293万吨的进口铁矿石中,仍有约100万吨的铁矿石通过嘉鑫进口。

争夺东方集团

中国东方集团注册地在百慕大,全部经营实体则是位于河北唐山的津西钢铁股份有限公司(下称“津西钢铁”)。

津西钢铁厂原为河北唐山一家亏损多年的小厂,成立于1970年末,在韩敬远带领下逐步跻身中国500强。2002年12月,津西钢铁股份由国企改制恰满3年。根据中国企业海外上市的相关规定,可采取直接(H股)和间接(如红筹或由海外自然人控股)的方式在境外上市。

2002年12月25日,嘉鑫控股投资人民币7060万元,获取6490万股津西钢铁发行的新股,占28.4%。藉此,津西钢铁变身为外资企业。2003年7月,嘉鑫以3216万元再购2190万股。嘉鑫控股由此持有津西钢铁共38%的股份,付出成本为1.03亿元。

嘉鑫增持股份的同时,津西钢铁管理层也在紧锣密鼓地实施MBO,并于2003年年中完成。MBO之后,津西钢铁的三大股东是:迁西合力(韩敬远及员工持有)占57.2%、嘉鑫控股(陈宁宁、吕慧各持50%)占38%、迁西富勤(韩敬远全资拥有)占2.4%。

对于韩敬远而言,引入嘉鑫控股看中的正是陈宁宁与铁矿石巨头交好,可以保障海外铁矿石的供应稳定。2003年12月16日,津西钢铁与嘉鑫控股签订铁矿石合作协议。自2004年开始,津西钢铁每年从嘉鑫手中购买200万吨铁矿石,价格按国际公开价加上运费计算,合作期限为3年。

同时,2004年3月,陈宁宁再向中国东方集团及津西钢铁介绍LONGKING公司作为其巴西铁矿石的潜在供应商,随后,津西钢铁与LONG KING签订三份铁矿石供应合约。

此后的上市重组,是津西钢铁上市的关键一跃,嘉鑫控股更是发挥了至为关键的作用。

2004年3月,中国东方集团在香港联交所成功上市,募集资金19.25亿港元。上市当日,中国东方集团总市值达102亿港元,嘉鑫控股持股市值达29.84亿港元,增加了28倍;此外,通过两次分红,嘉鑫控股获得3.34亿元股息。

“我和陈女士的沟通很少,陈女士出身比我们高,与董事会的沟通主要通过律师函,19次董事会议,她只参加过2次,这种沟通的机会她给我们太少。” 东方集团董事长韩敬远说,这种生硬而缺乏亲和力的沟通方式导致双方一次短暂的合资行动的最终破产。

实际上,陈宁宁的资本思维和特殊出身都让其经营风格显得过于凌厉和刻板,这位尊重规则和程序,不太接受潜规则的接受西式教育的海归在众多合作者眼中显得十分神秘。

裂痕由此而来。同年11月,中国东方集团要求陈宁宁确认LONGKING与其或其联营公司无任何关联,但随后陈宁宁回应称:自LONG KING注册成立之日起,与陈及其关联公司无任何关联;倘日后LONGKING成为其关联公司,会及时通知中国东方集团董事局。

但实际上,后来由陈宁宁控股的MARTTRIUMPH公司向香港联交所提交的要约收购中国东方集团全部股份的收购建议文件却披露:2004年4月1日,LONGKING已被PIONEER公司收购,而PIONEER公司为陈宁宁全资拥有。

直到2004年11月23日前,嘉鑫控股只向津西钢铁提供了9船共计125万吨铁矿石,此后再未继续提供。韩敬远只得与陈宁宁就协议再次协商。2004年10月26日,双方曾一度接近达成协议:嘉鑫控股将获得津西钢铁铁矿石进口业务的独家代理权,嘉鑫控股代表津西钢铁对外洽谈资源并签订合同,然后再由嘉鑫控股按国际公开价销售铁矿石给津西钢铁。但因协议细节未能达成一致,协议当日被终止。

终于在2004年11月30日,韩敬远和陈宁宁等4人在北京国际俱乐部达成新协议。协议约定:2004年11月到12月底,嘉鑫控股负责供给津西钢铁不少于3船,并且2005年供给津西钢铁不少于80万~100万吨铁矿石。

但是,嘉鑫控股并没有如约向津西钢铁提供铁矿石。津西钢铁调查发现,本应平价供给自己的铁矿石被嘉鑫控股以市价转卖给了其他两家钢企。多次交涉未果之后,2005年5月15日,中国东方集团取消了委托嘉鑫控股进口铁矿石的协议,并要求嘉鑫控股对其之前凭借上述委托协议取得铁矿石的责任和义务向津西钢铁赔偿。

陈宁宁向津西钢铁提供的所有铁矿石包括,嘉鑫控股提供的125万吨铁矿石和从2004年3月至2005年1月,LONGKING提供了3船25.2万吨铁矿石。按照协议应全部平价供给津西钢铁,但被嘉鑫控股以市价转卖其他钢厂的铁矿石,前后总计300万吨,以当时超过20美元/吨市场均价计算,嘉鑫控股获利6000万美元。

LONGKING向津西钢铁提供3船共计25.2万吨铁矿石,头船均价72.92美元/吨,后两船均价73.91美元/吨,当时LONGKING实际成本是50美元/吨,LONG KING从中获利500万美元。

在此期间,韩敬远认为陈宁宁或嘉鑫控股涉嫌伪造签名,制作虚假合同基于两个理由:一是巴西淡水河谷明确指出嘉鑫控股方面提供假合同;二是陈宁宁及其嘉鑫控股方面是假合同的唯一受益方,并以此向媒体提供相关素材。

为此,2007年年初,陈宁宁状告韩敬远向某媒体提供不实证据,无端指责其涉嫌伪造委托铁矿石进口合同,骗取巨额利润。

2007年9月18日,北京海淀区法院就嘉鑫控股董事长陈宁宁状告某媒体及中国东方集团董事长韩敬远名誉侵权案正式宣判,法庭驳回了陈宁宁的诉讼请求。就在20天前,2007年8月23日,中国东方集团及其主要附属公司津西钢铁股份有限公司也向香港高等法院提出诉讼,状告陈宁宁及其控股的嘉鑫控股违反其与中国东方集团及津西钢铁签订的铁矿石进口合约。

除了铁矿石进口方面,陈宁宁与韩敬远两者最根本的分歧在于运营理念不同。这在双方对2004年中国东方集团上市募集的20亿港元资金使用的争执上表现得非常突出。

韩敬远主张将其中的18亿港元用于上马H型钢项目,其余2亿港元用于设备升级;而陈宁宁则认为,应该采用资本运作的方式,这样只用一半资金就可以收购一条同等规模的H型钢生产线,而其余资金可用以兼并收购其他优质钢铁企业,完善公司产品结构,增加抗风险能力。在韩敬远看来,陈宁宁所提的建议都是资本运作方面的建议,不符合实际,津西钢铁是中国东方集团的根本,只有把津西自己做大做强后,才有资格谈别的。

最终韩敬远的观点占了上风,中国东方集团的100万吨H型钢项目已于2005年投建。2006年中国东方集团年报显示,H型钢占据其利润的60%。中国东方集团还将斥资新增一条年产120万吨的H型钢生产线。

双方交恶后,在股权上也针锋相对。陈宁宁和嘉鑫控股希望取得上市公司控制权。陈宁宁先与中国东方集团第一大股东WELLBEING公司股份持有人交涉,WELLBEING公司持有人是以韩敬远为代表的中国东方集团管理层,其中韩敬远持股60.7%,为其实际控制人。

交涉未果,2月15日,嘉鑫控股通过香港联交所发出公告,通过其控股的中国东方集团MARTTRIUMPH要约收购{1}中国东方集团股份。收购要约方案将矛头直指中国东方集团现任经营层,认为其管理存在重大问题:一、上市3年股性不活,未能进行再融资;二、津西钢铁不进行产品结构调整,将失去竞争力;三、股东没有良好退出机制;四、公司改制遗留问题一直无法解决,新老员工利益不平衡矛盾增加;五、目前国内外钢铁产业进入提高集中度、专业化、规模化时期,快速发展成为主流,而中国东方集团在资本市场的并购重组毫无进展。

为增加要约收购吸引力,陈宁宁做出承诺,在要约收购完成后将会把间接持股66%的珠海粤裕丰钢铁公司注入至中国东方集团。

2007年6月20日,陈宁宁正式提出收购方案,以每股3元总价42亿港元的价格,向持有香港东方股份27.37%的小股东提出全面收购,此价格较2006年年底中国东方集团的每股净资产溢价56%。公告同时称,陈宁宁及中国东方集团MARTTRIUMPH从荷兰合作银行香港分行等三家银行获得总计32.

17亿元的过渡性贷款。此时,韩敬远及其一致行动人共计持有中国东方集团44.52%股权,陈宁宁持有28.11%股权,而其他股东共计持有27.37%股权。

陈宁宁的全面要约收购计划披露后,韩敬远反应强烈。8月6日,韩敬远通过津西钢铁工会向中国东方集团MARTTRIUMPH公司发函,表示完全信任现有管理层,而不信任陈宁宁及中国东方集团MART TRIUMPH公司。

9月18日,中国东方集团除陈宁宁外的全体董事,委托香港联昌证券和益华证券作为财务顾问书写报告,对其中小股东发表建议。报告列举了陈宁宁的“种种不是”,如陈宁宁忽视其作为中国东方集团董事的职责,在召开19次董事会中只出席了两次,从未有经营管理津西钢铁这类生产型企业的经验。

为抵制陈宁宁的收购,津西钢铁管理层和中层以上团队已做好两手准备。津西钢铁全部中层以上干部都签了辞职书,一旦陈宁宁获得成功便集体辞职,而且股份套现的资金再建一个钢厂绰绰有余。

9月14日,陈宁宁宣布提高收购价格,由之前每股3港元增至每股2港元现金加2港元债券,相当于每股4港元。与此同时,双方均透过公开市场增持中国东方集团股权。至9月18日,韩敬远及其一致行动人持股已由42.82%上升至44.81%;此时,陈宁宁也控制了中国东方集团30.03%股权。

最终,2007年7月,陈宁宁与阿赛洛·米塔尔(ArcelorMittal)等达成协议,陈宁宁及Smart TriumphCorp以6.47亿美元的价格,出售其所持东方集团全部的28%股权。

多元化的失利让陈宁宁再次回归自己的最初梦想:打造一个“钢铁帝国”。为实现这个目的,嘉鑫曾确定了一系列潜在收购对象,包括石家庄钢铁、邢台钢铁等。

但陈宁宁清高的性格与这些国企管理者格格不入,结果不仅与石家庄钢铁失之交臂,而且与包钢、唐钢、韶钢的合作也并不顺畅。

扩张商业版图

1997年,嘉鑫开始涉足国内资本市场,适逢稀土高科发行上市,嘉鑫成为3家发起人之一,后成为其第二大股东,至今仍拥有12.14%股权。稀土高科占据世界探明矿藏量的72%,具有罕见的垄断全球的资源优势。

另外,2002年12月,嘉鑫控股的子公司北京嘉鑫新世纪科贸发展公司与韶钢集团及其他3家公司共同发起成立了深圳市粤钢松山物流有限公司,注册资本2000万元,韶钢集团与嘉鑫分别持股30%,其主要业务就是为韶钢集团提供生产资料服务。此时,韶钢集团进行技术改造,产能已由之前的60万吨激增至300万吨,需要进口大量铁矿石。而韶钢集团本身并没有进口渠道,300万吨进口铁矿石均由嘉鑫提供。

2005年,嘉鑫控股增资扩股,韶钢集团控股子公司CHUNG SHAN INVESTMENTS DEVELOPMENT COLTD持嘉鑫控股4000万,占有股权29.6%。

此外,2002年7月,嘉鑫还与唐钢集团共同投资组建钢鑫公司,钢鑫公司投资总额为9417万美元,注册资本3614万美元,唐钢集团与嘉鑫分别出资2710.5万美元、903.51万美元,分别持股75%、25%,主营生产、销售镀锌及铝合金板、涂层板。

另外值得一提的是嘉鑫控股的金融事业。2002年5月24日,嘉鑫控股与台湾太阳保险代理公司合资成立北京嘉信保险代理公司,成为其第一大股东。陈宁宁也向实业领域转型,在河南周口成立华嘉镁业有限公司;在安徽古井集团改制时,嘉鑫还参与收购古井集团。

经过二十多年发展,现在的香港嘉鑫控股集团已拥有数十家全资或控股子公司,在北京、青岛、上海、武汉、美国、澳大利亚、印度、巴西等地均设有分支机构。业务涉及矿业资源、贸易、物流、实业、金融服务五大板块,以资源优势为依托,金融服务为手段,钢铁实业为基础,物流、贸易为促进产业链,向多元化经营国际集团转变。