杨锐主角 博时悍将杨锐追随旧主肖风投奔万向 测试何宝抗压

博时基金多数员工都知道,公司前任总裁肖风去了万向集团,知道他将掌管万向的金融资产。但很多员工还不知道,另一位领军很快也将离开。

这件事情终究还是发生了。一把手离开,老部下追随,而原本的公司经历一段过渡的阵痛。

博时基金正在经历这场阵痛。

相关公司股票走势招商证券招商银行时代科技建设银行工商银行 2012年6月,距离博时基金前任总裁肖风离职将近一年,博时主管投资的副总裁杨锐也将离职,跟随肖风靠拢万向集团。

把博时横向摊开,你可以看到的是:苛求利润的股东、年轻的一把手、空缺的投研副总职位、昂贵的渠道、誓入前五的凶猛追兵。这些都是博时保五战的阻力,也是何宝面临的新考题。

高管震荡

“程序还没走完,锐总每天还正常上班。”博时基金回应。杨锐在5月开始走离职程序,彼时由于华夏基金范勇宏、王亚伟的离职受到众多媒体跟踪,博时基金这位投资副总的离职并未引起太大躁动。

据了解,监管层对杨锐的离职申请暂未批复。但变数应该不大。

去年7月,博时前任总裁肖风离职时,曾明确表示,会做一些与博时没有直接竞争关系的事。

此次杨锐离职的下家,多方消息源均指向肖风投靠的万向集团。

万向给予肖风最初头衔是“金融事业部负责人”,但此部门仅肖风一人,且是在肖风到达万向之后才设立的部门。万向集团的金融资产集中在万向控股,主要从事股权投资,肖风以后掌管的就是这一块业务。

万向控股持有着民生人寿、浙商银行、浙江工商信托、通联支付、琥珀能源、硝石钾肥、汉川机床等10家主营公司的股权,光是这些资产的规模就已经数百亿。目前在所有金融牌照中,万向只差一个证券公司牌照。

2012年,理财周报再次接触肖风时,其头衔已变更为“万向控股副董事长”。伴随着职位的变动,肖风对万向金融资产的管理权限自然相应放宽。此时将老部下杨锐收入麾下,对博时、对万向都更容易交待。

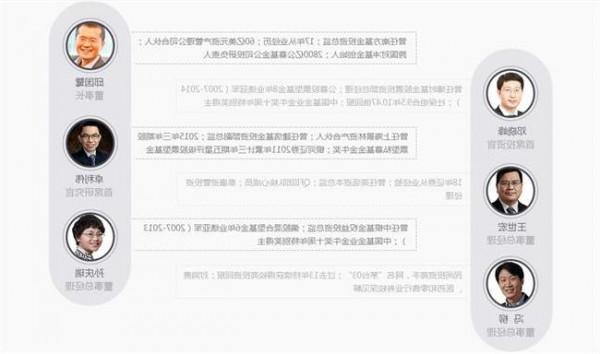

杨锐是肖风在离任前一手提拔的五位副总之一。除了王德英是从信息技术部、综合管理部一路晋升的“老副总”,负责公募投资的杨锐、负责专户的董良泓、负责固定收益的邵凯,以及负责机构、零售业务的李志惠、李雪松,均是在肖风离职前提拔的。

由于6位副总对肖风均非常认可,6人在博时的资历又较长,这位“1975年出生的”年轻总裁何宝显然需要更长的适应过程。

上任至今,何宝多番出差、与会、面见监管层,但与外界沟通并不多。博时基金曾回应:“何总会在适当的时候出来与大家作交流。”但上任将近一年,何宝从未接受过任何一家媒体专访,与员工的交流也不多。

据了解,何宝在内部工作会议中一直强调“实事求是”,并倾向于将所有问题搬到台面来讲。个人风格上,何宝更显严肃。

股东紧压利润

2011年7月底,博时在公告肖风离任的同时,宣布来自中投的何宝将接任总裁职位。相比起其他基金公司的一把手,何宝是一位绝对的“新人”。彼时,一位接近博时大股东招商证券的人士说:“股东要找的就是新人。”

持有博时49%股权的招商证券较为强势,与热衷排名、规模的股东不同,招商证券对博时基金提交的利润、保有规模更为看重,博时内部的成本控制一向颇为严格。

肖风任职时,对投研改革投放较多精力,曾将投研组分为六个风格小组。但此方向与股东预期存在偏差。尽管双方均否认,但坊间一直传闻股东招商证券与博时高管存在分歧。

如今招商证券依然向博时要求利润,追求保有规模的增长。但是,与股东期望相悖的是,2008年至今,受市场影响,博时的净利润一直呈现下滑趋势。根据年报,2008年至2011年,博时的净利润分别是10.95亿元、8.59亿元、6.34亿元、4.53亿元。

招商证券持有两家基金公司股权,其中对招商基金持股33.3%,对博时基金持股49%。招商基金在2008年至2011年的净利润分别是2.41亿元、1.41亿元、1.63亿元、1.71亿元。

为了做大利润,博时基金的成本控制一向极严格。

今年,博时基金一些非核心部门已经从招商银行大厦迁出,搬到侧面的时代科技大厦,此举主要就是为了减缩租金成本。

招商证券对博时给予如此紧缩的成本,与招商证券本身利润不佳有关。招商证券2009年至2011年的净利润分别是37.28亿元、32.29亿元、20.08亿元。招商证券在2008年竞得博时48%的股权,博时的净利润却一直呈下滑态势。

渠道费用高,优势不及兄弟公司

招商证券同时也持有招商基金的股权。但招商基金显然比博时多了一个“招商银行”股东的背景。

招商基金因与股东招商银行关系颇为亲密,而被当作“银行的下属部门之一”。相比之下,在产品发行、成本上,博时并没有如此天然的渠道优势。

2011年至今,博时共发行了7只基金,目前这7只基金仅剩下117亿份保有规模。由于管理费有限,这7只基金的发行并没有带来显著的经济效益。

这7只基金分别是博时卓越品牌股票、博时抗通胀增强回报、博时裕祥分级、博时深证基本面200ETF、博时回报混合、博时天颐债券、博时上证自然资源ETF。

从有年报可查的4只基金来看,2011年,除了博时裕祥分级带来1.03亿元的净利润以外,其余3只新基金均亏损。其中,博时抗通胀增强回报亏损-2.01亿元,博时深证基本面200ETF亏损8832万元,博时卓越品牌股票亏损119万元。

2010年底开始,博时的托管银行范围有所放宽。之前其产品多数托管在建行、工行。自2010年底开始,博时的产品托管行增加了光大银行、交通银行、招商银行等。

在众多基金公司中,博时与第三方销售机构的合作颇为积极。此前,有深圳中型基金公司零售部人士向记者透露,诺亚提出的佣金为4到4.5成,相比银行并无优势。此费率遭到不少基金公司的拒绝和拖延,基金公司提出“无量干脆不要上线”。

2012年4月18日,诺亚公布第一只上线的公募基金产品——博时现金收益。

由于新产品不赚钱,博时在最早提出了“持续营销”的概念,即通过与银行合作,对业绩较好的老基金进行持续的推广销售。2011年,博时的保有增量中,超过80%来自于持续营销,仅20%以内来自于新产品发行。持续营销也需要不断地与银行进行沟通。但新产品数量太多,持续营销存在难度。

前有强敌后有追兵

2012年5月以来,由上海的基金公司带来的一波创新热潮,几乎在一夜间改变了前十大基金公司的格局。

按照资产规模,目前华夏基金、易方达基金、嘉实基金的规模均在1500亿元以上,远远甩开后面的基金公司。博时目前在案待商讨确定发行的10只基金,多数是固定收益产品,并无太大的创新概念。博时要在2011年追上前三大基金公司的可能性很小。

唯一最接近的是南方基金,一季度末南方基金规模1241亿元,博时基金规模1153亿元。。尽管博时份额多过南方基金,但资产规模却少了将近90亿元。而年初一波小阳春,股基平均净值增长8%至9%时,南方增长达到12%。

华安基金、广发基金、工银瑞信基金均有可能在下半年出现规模激增。广发基金近来业绩较为突出,净值增长有可能突破博时。华安的前两只短期理财产品分别募集182亿份、52亿份,接下来还有一只季季鑫理财产品待批复发行。

工银瑞信基金筹备发行货币基金卡,将客户的闲置储蓄款项自动买入工银瑞信货币基金。工银瑞信可以此获得增量规模,满足大股东工商银行的规模要求,完成“年底进入前五”的目标。

而工银瑞信基金“年底进入前五”,最直接的冲击对象就是博时基金。截至2012年一季度末,博时基金的资产规模为1153亿元,广发基金资产规模为1129亿元,华安基金966亿元,汇添富989亿元,工银瑞信551亿元。