朱旭东浦东 浦东科投再下一城 拟受让上工申贝大股东股权

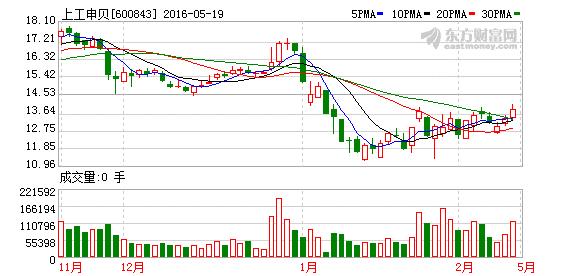

继万业企业(600641)之后,浦东科投再次盯上上海的上市企业,或将入股上工申贝(600843)。上工申贝5月19日早间公告,公司于2016年5月17日收到浦东国资委《关于上工申贝6000万股A股股份意向受让方公告征集与综合评审结果的通知》,截至2016年4月25日公开征集期满,共有一家意向受让方——浦东科投提交了公开征集受让方公告中要求的相关报名材料,并支付了缔约保证金。

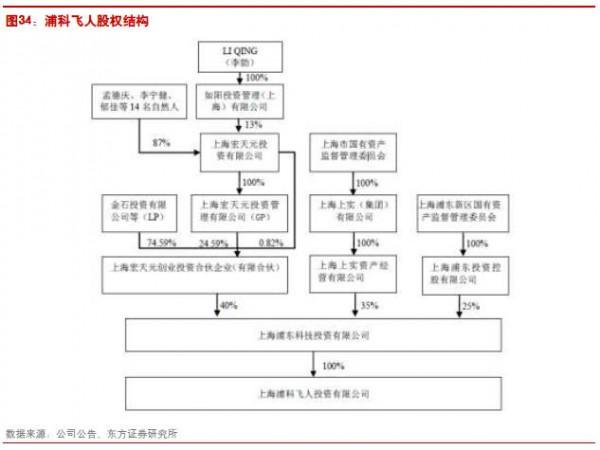

根据浦东科投的受让申报材料,如果确定其受让股份,其将以一家新设的全资子公司作为直接持股平台。按照《国有股东转让所持上市公司股份管理暂行办法》相关要求,浦东国资委组织专家评审委员会,对浦东科投的受让资格条件、受让方案等情况进行了研究论证。评审委员会认为浦东科投符合股份转让的相关要求,同意其下属一家新设的全资子公司作为此次浦东国资委拟转让的上工申贝6000万股A股股份的预受让方。

上工申贝表示,截至目前,公司重大资产重组仍在积极推进中,本次重组拟收购的目标公司为境外上市公司,与公司、浦东国资委和浦东科投均无关联关系,但不排除浦东科投参与本次海外收购的可能性。

此前,上工申贝分别于2016年3月30日和4月15日刊登了《关于控股股东拟协议转让公 司部分股份公开征集受让方的提示性公告》和《关于控股股东拟协议转让公司6000万股A股股份公开征集受让方的公告》,公司控股股东浦东国资委拟以公开征集受让方的方式协议转让其所持有的公司6000万股A股股份,约占公司总股本10.94%。

根据公告,此次拟转让公司股权事项是为贯彻落实党的"十八大"以来国资国企改革精神,支持上工申贝(集团)股份有限公司建立起与其全球化经营相适应的体制机制,完善公司治理结构,进一步实施"走出去"发展战略,推动公司持续、健康发展,维护上市公司全体股东利益。

而浦东国资委罗列出的意向受让方的资格条件包括:意向受让方注册资本不低于25亿元,最近一期末净资产规模不得低于30亿元,资产负债率不超过50%;意向受让方从事高端装备制造业投资经营,拥有跨境并购实际经验和业绩;具有参与国企改革和境内上市公司资本运作的实践经验;必须为永续经营的单一企业法人,不接受联合受让方,拥有5个完整会计年度的经营记录,最近3年连续盈利,经营规范,无重大违法违规行为。

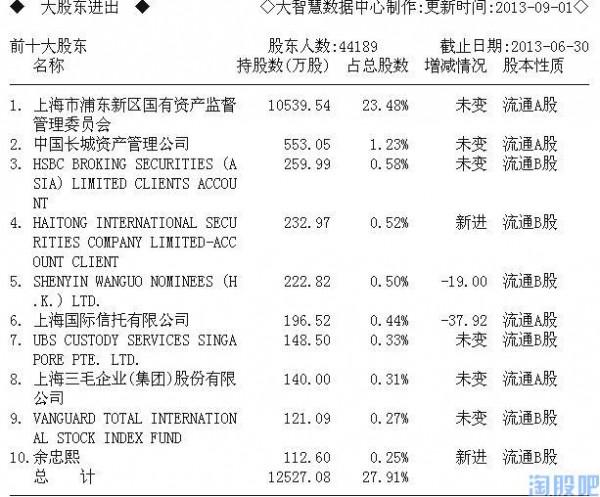

目前,浦东国资委目前持有上工申贝1.05亿股A股股份,约占公司总股本的19.21%,为公司控股股东、实际控制人。浦东国资委拟通过公开征集受让方的方式一次性协议转让其所持有公司6000万股A股股份,约占公司总股本的 10.94%。

资料显示,浦东科投成立于1999年6月,注册资本30亿元,法定代表人朱旭东。浦东科投以高科技产业投资为主,在集成电路、TMT、户外运动产品等高端制造业和高科技产业领域,拥有较丰富的境内外投资经验。截至2015年12月31日,浦东科投资产总额51.78亿元,负债总额为15.24亿元,净资产为36.54亿元,资产负债率29.44%;近三年平均净资产收益率为16.83%。

而在去年11月份,浦东科投刚刚入主上海另一家上市公司万业企业。彼时,万业企业原控股股东三林万业向浦东科投转让了所持有的28.16%股份,共计2.27亿股,交易价格合计为20.43亿元。

而根据万业企业不久前披露的2015年报,浦东科投将帮助公司战略转型。万业企业表示,引入在新兴产业领域具有较强实力的浦东科投成为第一大股东后,已为公司未来的战略转型奠定了良好基础,浦东科投在新兴产业领域有着多年成功投资经验,凭借浦东科投在新兴产业领域的优势,有利于公司向新兴产业、高附加值产业领域转型。

同时,浦东科投对新兴产业领域积累了丰富的资源和深刻的认识,经营稳健、运作高效,未来可以通过一系列规范化的操作有效避免转型过程中存在的风险。