神火股份李崇 神火股份:断裂的煤电铝

神火股份倾力打造的煤电铝一体化产业链并未真正形成,而电网的制约又增加了企业的运营成本

一直以煤电铝一体化带来巨额利润而自豪的河南神火股份有限公司(下称神火股份,股票代码000933),在2012年遭遇了业绩滑铁卢。

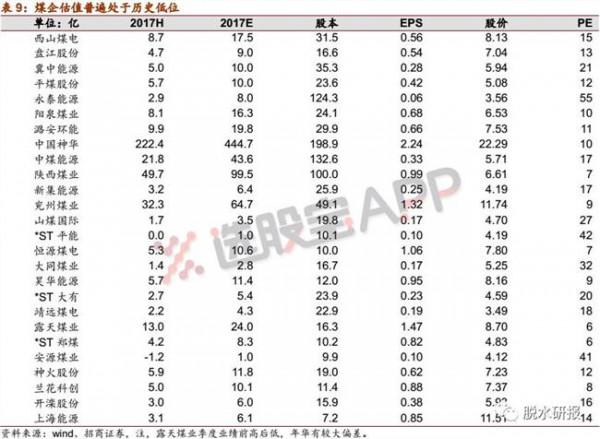

2013年3月26日,神火股份公布的2012年年报显示:2012年利润仅约2亿元,相比2011年大幅下降82.48%。其中,由于铝产品价格下降,神火股份铝产业板块亏损加剧,相比2011年亏损增幅达到585%。4月19日发布的2013年一季报进一步显示,公司净利润同比大降67.9%。

神火股份是河南神火集团控股的地方国有股份制企业,1999年,作为深交所第一支煤炭企业股票挂牌上市。2000年,在全国90%的煤炭企业面临亏损的背景下,神火集团收购了永城铝厂,开始进入电解铝产业,成为中国第一家打出“打造完整的煤电铝一体化产业链”的企业。

2005年,神火股份以增资扩股的方式购入集团的铝业资产,神火股份就此开始了煤电铝一体化经营。河南神火集团董事长、神火股份副董事长李崇曾表示,煤电铝一体化产业链将是未来企业的核心竞争力。然而,随着2012年以来铝产品价格的大幅下跌,神火股份打造煤电铝一体化产业链的经营策略,并没能阻止其铝产业的亏损和自身收益的下降。

“目前,神火股份铝产业的亏损,完全要依靠煤炭板块来背负。神火股份所谓的煤电铝一体化产业链其实已经断裂。”一位神火股份的员工表示,目前神火股份“采煤发电”板块间难以自我衔接,“发电铝业”板块间被电网体制人为割断,致使电解铝成本难以降低、电厂利润难以实现。

神火股份董秘李宏伟对《财经国家周刊》表示,目前,神火股份煤电铝一体化更多体现在资本和财务方面,煤电铝一体化产业链打造方面依然困难重重。

被割裂的煤电铝

2013年4月15日下午,河南东部的永城市高庄镇,神火股份60MW示范电站的货场门前,等待过磅卸煤的卡车在公路两旁排起了两条长龙。公路西侧的卡车悬挂着河南牌照,而路东侧的卡车则全部悬挂着安徽牌照。

在悬挂安徽牌照的卡车上,记者看到运输的电煤明显掺杂有石块和矸石,在货斗的封条上还写着“土制”字样。一位悬挂安徽牌照卡车的司机告诉记者,他们运送的电煤都来自淮北一家煤矿,发热量大约3000大卡/千克,从淮北到永城,煤炭价格约为500元/吨。

为什么身处永城,年产820万吨煤炭的神火股份要不惜长途运输从淮北买煤呢?

带着疑问,记者来到了一辆挂有河南牌照、车门上标有“神火煤运”字样的卡车前。一位赵姓司机向记者介绍,自己属于神火股份本厂的车队,在神火股份已经工作了7年,运送的电煤来自神火股份永城新庄煤矿,发热量大约4000大卡/千克,价格在600-700元/吨。

该赵姓司机告诉记者,永城自产的煤炭多属于无烟煤,质量好价格高。公司希望拿这些煤炭去卖高价,而不愿意给自己的电厂使用,所以才从外省购买一些质量较次,价格相对较低的电煤。

一位神火铝业相关负责人告诉《财经国家周刊》记者,所谓煤电铝一体化产业链本意应实现“煤炭发电电解铝”统一经营、核算,煤炭、电力自产自销,但目前神火股份情况并非如此,煤铝分营使得铝业难以依托煤炭资源降低成本。

在煤炭滞销铝价高企的时候,煤炭可以依托铝产业实现收入。一旦铝价下跌,铝产业却不能依托煤炭企业降低生产成本、弥补亏损。 “铝业弱势的情况下,神火股份煤电铝一体化产业链实际早已断裂。”上述神火铝业相关负责人告诉记者,如果煤电铝一体化产业链得以实现,那么在铝业困难的时期,煤矿可以除外销外增加电煤产量,按成本价提供给铝业的自备电厂,这样一来,煤矿的利润率虽然会有所下降,但铝业却能减少亏损。

按照目前神火股份外购电煤发热量3000大卡/千克价格约500元/吨、自产无烟煤发热量5000大卡/千克成本价约400元/吨计算,如果神火股份自产煤炭能够按成本价向铝业自备电厂供煤,那么,在煤矿不会出现亏损的前提下,电厂发电成本能降低约0.

1元/千瓦时,每吨电解铝可以减亏超过1400元。按2012年的神火股份45万吨电解铝产量计算,可以增加利润约6亿元,从而扭转神火股份铝业亏损局面。然而,“神火股份煤、铝企业各自为政的情况却令煤电铝一体化产业链难以实现。”上述神火铝业相关负责人表示。

绕不过去的电网

除了煤铝分类经营的公司内部壁垒外,电网也是神火股份煤电铝一体化绕不过去的一道坎。

“目前国家电网已经成为导致河南电解铝行业亏损的主要原因,并且阻碍了构建煤电铝一体化产业链。”河南省有色金属工业协会常务副会长刘立斌对《财经国家周刊》记者表示。

记者在神火铝业实地采访时看到,神火铝业与神火60MW示范电站之间仅仅相隔不到50米,中间一条小河蜿蜒穿过,一座小石桥跨越其间,然而,电站的输电线路却不能直接跨过小河,向神火铝业供电。神火60MW示范电站的每一条输电线路只能沿着小河架设,连接到大约一公里外的国家电网。

一位神火示范电站的员工告诉记者,目前电站的电力只能先以约0.42元/千瓦时的价格卖给国家电网,然后,神火铝业再以0.64元/千瓦时的价格从国家电网购买。发电和电解铝之间的产业链接和利润传递被国家电网隔断。电解铝企业将为此增加约2800元/吨的成本,按照神火股份2012年的产量计算,直接导致成本上升约16%,合计13.4亿元。

刘立斌告诉记者,电站、电解铝企业依托电网进行连接,原本是一种化解孤网运行风险、保证电解铝用电安全的合理措施。电网收取一定的费用也在情理之中。但是,从2007年以来电网单方面大幅提升电网收费,对电解铝企业而言则不尽合理。

在河南省,国家电网收取的0.22元/千瓦时费用中,除去大型水电建设费、水库移民费、农网建设还贷费用等国家统筹费用约0.08元外,其余0.14元是国家电网的收入。

“为什么仅仅不到1公里的电力输电每度就要收取0.14元的费用?这笔费用国家电网怎么使用的?”刘立斌告诉记者,他曾多次向国家电网要求说明,但是始终没有得到答复。

据刘立斌介绍,2007年以前,电解铝企业通常是通过建设多个小型自备电厂来避免机组保养、故障时带来的电力波动,从而也在一定程度上绕开了国家电网,但2007年后,河南省严格遵守国家压缩小型自备电厂的政策,拆除了许多自备电厂,开始从电网购电。

就在电解铝企业拆除自备电厂后,国家电网电力售价开始一路上涨,从2007年的0.33元/千瓦时一路上涨到2010年4月份的0.64元/千瓦时。高涨的电费导致河南电解铝行业全面亏损。

如今再想重建自备电厂困难重重,一方面建设电厂资金需求巨大、建设周期需要2年时间;另一方面,根据国家政策,建设多个小型自备电厂将不被审批,建设单个大型自备电厂又难以保障用电稳定,因此企业自建大型自备电厂,只能依托国家电网作为备用电源。

“一旦沾上国家电网,企业就不得不接受高额的收费和强制调度。”刘立斌介绍,企业依靠自备电厂供电需要向国家电网缴纳并网费,当自备电厂出现故障,国家电网将紧急向企业供电,但并网费并不是按照电网应急供电量的多少进行收取,而是按照自备电厂的发电量每千瓦时收取0.08元。自备电厂发电越多、越稳定,国家电网作为应急电源反而收取越多的费用。

“这哪里是应急电源的并网费,实际上就是国家电网收取的‘过路费’。”李宏伟告诉记者,神火股份新建的60MW示范电厂从2012年初就已经运行发电,但直到年底才向神火铝业供电,原因就在于与国家电网并网费价格谈判迟迟没有结果。最终,神火股份不得不接受接近0.1元/千瓦时的价格。

由于谈判的拖延,2012年神火股份电解铝电费成本比2011年每千瓦时上升了约0.02元,从而减少盈利1.65亿元,占铝业板块亏损额的35%。

即便缴纳了并网费,企业自发电用量依然会受到国家电网的限制。李宏伟介绍,国家电网有权对并网的企业自备电厂实施强制调度和配额限制,同时,对从国家电网购买的电力实施年度预售。

以神火股份60MW示范电站为例,电站发电量原本可以更多地满足神火铝业用电需求,但是,在国家电网的调度和配额限制下,目前电站只能半功率发电。神火铝业出现的电力缺口依然需要向国家电网购买弥补。国家电网实行预购制,企业必须在年初一次性购买,即使企业用电量下降了,钱都已经花出去了,国家电网也不会给企业退款。

“国家电网的收费和管理体制几乎要把河南的电解铝行业逼入绝境。哪里有企业花钱建设的自备电厂反而要归国家电网管理的道理?”刘立斌表示。

记者从河南省工信厅了解到,4月下旬,河南省工信厅将组织河南省5大电解铝企业与国家电网进行磋商,希望在河南国家电网能够“网开一面”,放松对于自备电厂发电配额的限制,降低企业并网费用。

神火股份相关负责人表示,如果减少国家电网收取的费用,改变自备电厂配额管理机制,那么,神火股份乃至河南省的电解铝企业将摆脱亏损,煤电铝一体化产业链也将获得进一步整合的动力。

然而,国家电网相关负责人表示,国家电网并不是政策的制定者,只是执行单位。目前,国家电网对电解铝行业的供电价格、并网价格只是在执行国家发展改革委、财政部、国家电监会等部门的一系列相关法规政策,而且也符合国家引导高耗能行业健康发展、促进节能降耗的相关精神。目前电解铝行业所处的困境更多是由于市场供需价格变动导致的,目前国家电网正在和相关部门、企业商讨应对政策。

西进之困

河南本部煤电铝一体化内外受阻,神火股份西进新疆的前景亦不明朗。为了寻找低廉的电价和获得廉价的煤炭资源,神火股份从2010年开始在新疆五彩湾地区筹建煤电铝一体化生产基地。

李宏伟告诉记者,目前神火股份在新疆已经投产电解铝产能13万吨,主要采用电网供电,供电价格只有约0.35元/千瓦时,与河南神火铝业目前的综合电费成本相比,拥有了接近0.12元/千瓦时的电力成本优势。神火股份在新疆正在建设4X350MW火电机组,预计在2013年下半年投产。自备电站投产后,将进一步加大成本优势。

此外,目前自治区政府已经原则上同意为神火股份在新疆的电解铝项目配备煤炭资源。“相信未来神火股份在新疆的电解铝投资,能够产生比较好的效益。”李宏伟表示。

相对于公司高管的乐观,神火股份的普通员工却表示出怀疑。一位员工告诉记者,目前公司允诺的赴新疆工作涨工资尚未兑现,“如果新疆那边真如企业说得效益那么好,为什么涨工资的事情不能落实?为什么公司领导的亲属不抢着去?”该员工认为,当地环境艰苦、生活建设成本较高、运输费用高昂,公司想在新疆实现盈利并不容易。

有业内专家也对新疆投资电解铝表示担心。中国有色金属工业协会副会长文献军告诉《财经国家周刊》记者,目前,全国在新疆计划投资的电解铝产能已经超过1000万吨,产能过剩带来的铝价继续下跌风险加剧。

此外,几乎所有投资新疆的电解铝盈利预期都是按投资前的新疆煤炭价格计算的。例如,2010年投资新疆电解铝热潮之初,新疆发热量3000大卡/千克的低质煤炭价格约60元/吨,价格几乎只是中部地区的四分之一,电解铝企业在新疆建设自备电厂自然有利可图。

然而,随着神火、信发等电解铝企业进入新疆投资建设,电解铝初步形成产能后,铝业对于煤炭需求迅速增加,而新疆的煤炭生产却并未跟进,这致使新疆的煤炭价格被迅速抬高。截至2012年末,发热量3000大卡/千克的低质煤炭价格已经上涨到约240元/吨,增幅达到300%。

刘立斌为记者算了一笔账,按照新疆现在的煤炭供应行情,新疆的电解铝企业自备电厂的发电成本约为0.18元/千瓦时,如果考虑新疆运费较高、人工成本较高的问题,目前新疆的电解铝产业只比河南本地存在0.05元/千瓦时的电费成本优势。“一旦新疆煤炭价格继续上涨或者电网售电价格上调,新疆的电解铝产业将面临亏损的风险。届时,近乎一半的电解铝产能将不得不退出新疆,竞争将异常残酷,损失难以估量。”

“更为关键的是,新疆到内地的铁路运能有限,只有约700万吨/年的货运能力,即使神火股份在新疆取得了煤炭资源,一旦新疆铝产业成本出现波动无法消纳自产电煤,企业将难以通过煤炭外销的方法为铝业背负亏损,神火股份在新疆的电解铝公司资金链将异常脆弱。”一位神火铝业的相关负责人告诉记者,目前神火股份已经意识到了相关风险,有意减缓了在新疆的项目进展。

文献军对记者表示,目前能够解决风险的措施,只能是在新疆的各电解铝企业将自备电站相互连接形成独立电网,从而摆脱国家电网的限制,进一步降低用电成本。神火股份、信发公司等聚集在新疆五彩湾地区的多家电解铝企业由于相对集中,实际上有条件进一步推进煤电铝一体化产业链的跨企业整合。

对此提议,记者从神火股份得到的回复是,目前神火股份尚未有与其他企业在新疆共建电网的打算。记者 于小龙