陈九霖的空间 陈九霖:人民币仍有一定贬值空间

腾讯“证券研究院”特约 陈九霖清华大学法学博士,北京约瑟投资有限公司董事长,曾担任两个世界500强企业副总经理

8月11日,央行发布公告称,为增强人民币兑美元汇率中间价的市场化程度和基准性,央行决定完善人民币兑美元汇率中间价报价。当日,人民币兑美元汇率中间价大幅下调1.86%,报6.2298,创下2013年4月以来的新低;12日,人民币中间价较前一日继续下跌1.

62%;13日,人民币兑美元汇率中间价再次下跌704点,跌幅1.11%,报收于6.4010。三连跌之后,人民币兑美元汇率中间价几乎回到2011年时的水平。

随后,央行等部门表示,累积的人民币贬值压力已得到一次性释放,汇率偏差的校正已基本完成;而且,较高的经常项目顺差、中国良好的经济基本面等因素也确保了人民币不存在持续贬值的基础。但是,笔者认为,人民币仍然存在一定的贬值空间,应当坚持汇改市场化方向,让人民币一次性贬值到位,推动人民币汇率合理回归。

人民币适度贬值是新常态下的我国经济形势的必然要求。

首先,我国当前经济增长下行压力仍然较大,经济基本面难以支撑强势的人民币。海关总署数据显示,7月出口同比大降8.3%,跌幅远超市场预期。在外需低迷的背景下,今年上半年人民币实际有效汇率却升值2.95%,这让出口企业雪上加霜。此次人民币大幅贬值,我国出口产品价格以外币计价将下跌,这将有利于提升我国出口产品竞争力、扭转我国出口增幅大幅回落的局面,对稳增长具有积极意义。

其次,人民币继续适度贬值有助于改善通缩预期。7月,我国PPI(工业品出厂价格指数)同比下降5.4%,连续41个月同比负增长,且降幅略有扩大。PPI连续下跌,意味着需求仍然不足、产能过剩有所加剧。PPI持续负增长有将中国经济拉入“通缩”的风险。

继续允许货币适度贬值,可一定程度改善通缩预期。这是因为:当人民币贬值时,以人民币计价的进口商品价格上升,特别是石油、铁矿石等大宗商品的人民币价格都会出现上升,通过价格传导将会推高国内总体物价水平。通缩预期的改善,将有利于提振企业投资和居民消费的意愿,也可以起到稳增长的作用。

再次,实体经济形势不容乐观,人民币3%左右的贬值幅度,还难以起到提振经济的作用。7月,我国制造业PMI指数降至50.0%,较上月下降0.2个百分点。新订单指数、从业人员指数和原材料库存指数均低于临界点,这些先行指标反映了中国实体经济仍处于去库存周期,中国经济稳增长、稳就业的形势依然严峻。因此,我国还应当继续推进人民币与强势美元脱钩,更好地发挥人民币贬值刺激出口、改善通缩预期和稳定增长的作用。

笔者认为,无论从国际还是国内来看,人民币持续贬值的空间仍然存在。

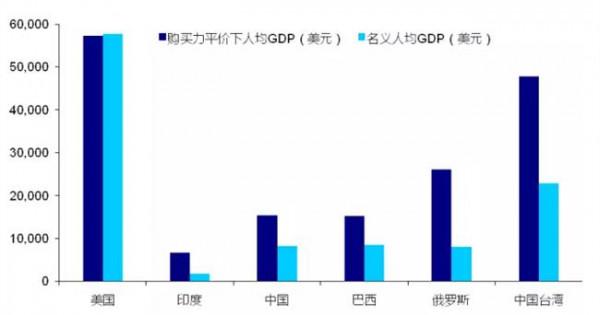

从国际横向比较来看,欧元、日元、澳元等货币近年來对美元均有大幅贬值,而人民币则与美元汇率保持了相对稳定。这使得2014年来,中国经济增长下行压力加大,人民币对中国主要竞争对手和贸易伙伴的货币却出现了升值。

数据显示,2014年来,多国货币对美元汇率下跌,其跌幅均超过了本次人民币贬值幅度。2014年下半年以来,欧元对美元贬值约20%,日元对美元贬值了14%。同一时期,印度GDP增长中枢水平从5%上升至8%,而卢比对美元汇率却下跌6%。其他新兴市场国家货币对美元汇率也出现较大幅度下跌。笔者相信,其他国家的政策做法对我们是有借鉴意义的,人民币贬值还没有到位,只要有利于实体经济发展,我们就应当予以考虑。

从国内因素来看,充裕的流动性已经使人民币产生了较大的贬值压力。央行日前发布的数据显示,7月末我国广义货币M2余额为135.32万亿元,同比增长13.3%,增速比上月末高1.5个百分点。7月末全国人民币贷款余额为90.27万亿元,同比增长15.5%,增速分别比上月末和去年同期高2.1个和2.2个百分点。当月人民币贷款增加1.48万亿元,同比多增1.61万亿元。

由此不难看出,今年以来,央行降准降息的政策效应正在持续释放,积极的财政政策也在逐渐发力,我国市场流动性持续趋于宽松。充裕的市场流动性已经使我国猪肉等食品价格近期出现较大涨幅,这使得人民币汇率产生了贬值的内在压力。在国内物价持续上涨的情况下,人民币升值或保持币值稳定,无疑将抑制中国产品出口的竞争力。

当然,人民币贬值并非没有代价。不利因素包括:可能造成资本流出;我国美元外债规模达1万亿美元,人民币贬值意味美元债务负担将有所加重;人民币贬值在刺激出口的同时,也会使我国经济发展模式从出口导向向国内需求驱动转型的进程放缓;人民币贬值也不利于我国公司和居民进行海外借贷和投资;对外国政府和企业持有和使用人民币的信心也会带来一定冲击。

但是,人民币贬值的益处也是显而易见的:有助于刺激中国出口;改善通缩预期;提振国内的投资和消费;有利于吸引更多外国居民到中国大陆旅游,改善我国旅游市场近年的逆差状况;可以大大改善纺织服装等制造业以及航运等服务业的经营状况。

这些对宏观经济无疑是重要利好。PMI数据已经显示,当前经济增长下行压力较大,汇率政策应当更好地服务于稳增长的需要。而且,人民币贬值的弊端大多也是可以克服和承受的。如果人民币贬值一次性到位,而且贬值幅度不大,就不会出现大规模的资本外流。

对美元外债而言,我国外债规模很小,这对相关企业的影响也比较有限。我国出口导向型发展模式的调整也应当是渐进的,稳定的增长是结构调整的基础和前提。从对外投资来看,今年前7个月,我国非金融类对外投资增速超过20%,中国企业快速“走出去”的步伐不会因为人民币贬值所打断。

此外,人民币适度贬值不会动摇外国政府和投资者的信心,因为人民币的实际有效汇率仍处于上升通道。

应该指出的是,过去在人民币汇率高估的背景下,稳增长迫使政府财政扩张并放松银根,给未来的经济增长留下了一些隐患。此次人民币贬值使汇率调整成为了我国稳增长的政策工具之一,提升了我国宏观调控的自主性和科学性。而且,从长远看,允许人民币汇率合理回归,推动人民币汇率市场化也是人民币自由可兑换和人民币国际化的必然要求。

任何抉择不会只是有利无害,恰恰总是面临“两难”甚至“多难”的情况。我国应抓住经济运行的主要矛盾,克服人民币贬值带来的短期冲击。因为人民币适度贬值对中国利大于弊,我们不必过于担心,而应大胆决策。

长期以来,人民币汇率紧盯美元的策略为我国带来了一些益处,但也削弱了我国货币政策的独立性与自主性。近年,美元兑其他日元、欧元等主要外币大幅升值,已使人民币对这些主要外币实际大幅升值。截至今年6月,人民币实际有效汇率比上年上升14%。

正如央行副行长易纲所说:“如果汇率盯得严、盯得过死,反而在这个变量上动不了了,灵活性失去了,它会失去货币政策的独立性和自主性,减少货币政策调控的空间。现在我们是完善这种制度,这种完善和汇率报价机制的完善,会使得我们的汇率更加市场化,更加有弹性。

”就在上周,国际货币基金组织(IMF)表示,人民币尚无法纳入该组织用作“特别提款权”的货币篮子。目前,这一储备资产由美元、欧元、日元和英镑组成。IMF总裁克里斯蒂娜·拉加德称,中国需要让其货币能“更加自由地使用”。周二的政策调整,是人民币朝市场决定价格迈进的重要一步。

市场普遍认为,过去规定每个交易日中间价的做法难以为继,外汇市场即期交易价格与中间价屡屡背离,汇率中间价不完全由市场力量决定,而是更多地由央行决定,大大地影响了人民币汇率中间价的市场基础地位和权威性。此次改革的核心,就是完善了人民币兑美元汇率中间报价,做市商在每日银行间外汇市场开盘前,参考上日银行间外汇市场收盘价汇率。

中间报价的调整,是汇率形成机制市场化的重要一步,它有助于一次性消除中间价的政策性扭曲,推动人民币与美元汇率中间价接近市场均衡价格。

人民币汇率将更多地兼顾国际主要货币汇率的变化,而不再是紧紧盯住美元。这将提升市场对人民币汇率的定价权;同时,更灵活的市场化汇率还可以为人民币最终加入IMF特别提款权(SDR)加分。

此次人民币汇率进一步市场化改革后,央行减少对外汇市场的干预,让人民币汇率一次性接近均衡价格,使人民币汇率今后呈现双边波动态势,这将避免人民币单边升值或贬值所带来的资本流动的不确定性,以及由此而带来的市场预期的不明确性。

显然,此次人民币贬值是良好的开端,我们应该借此机会将人民币汇率的长效机制建立起来,而不能浅尝辄止或者走走停停!

综上所述,无论从经济基本面还是从利弊分析来看,抑或是从国际市场现状还是从人民币自身市场化来看,人民币还存在一定的贬值空间,有关调整还远未到位。央行等部门应顺势而为,让人民币汇率回归合理区间,让市场力量在人民币汇率中起决定性作用。