曾航小米严选 严选VS米家:精选电商的玩法和红利

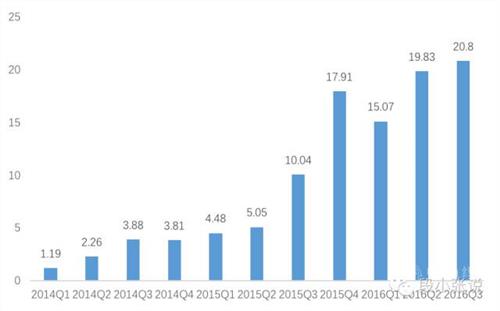

首先,曾航老师引用了一组数据可能不太准确:『今年Q3网易严选等电商业务净收入为20.8亿元(3.12亿美元),同比增幅达到107.2%,成为网易继游戏之后的第二大营收主力。』20.8亿应当是网易电商业务的总成交额(至少有相当比例是网易考拉)。根据网易Q3财报,严选月流水达6000万RMB,而3月底的月流水是3000万元。按照每个月增长1000万推算,严选16年的营收应当在8个亿左右。

(网易电商业务成交额,作者根据公开资料整理)

尽管收入不及曾老师所说的有季度收入20亿那么惊人,但作为网易邮箱孵化的新平台,在SKU如此精简的情况下取得这样的成绩仍然很值得关注。事实上,段郎刚刚看到网易严选那条被作业本吐槽的『MUJI制造商』广告时,不禁由衷地产生了惺惺相惜的感叹。争议的口碑和杠杠的销量,再次验证了白领们『口嫌体正直』的一贯作风。

一个自然的问题是,为什么严选的模式是可行的?在天猫京东唯品会这看似稳固的格局中,作为独立的电商,为什么严选依然能够杀出来?曾老师的文章中提到了网易邮箱的流量支持,以及日本高度发达之后『No Brand』的风潮。这两点在严选的快速发展中当然至关重要,但同样作为精选平台的『米家商城』,推出的90拉杆箱,8H床垫,素士牙刷,小吉洗衣机等等,也取得了不错的成绩。这是为什么呢?

我认为精选平台的效率比开放平台更高,这是类似于严选,米家商城等精选电商兴起的根本原因。至于平台的流量来源,是否采用『去品牌化』的风格,则大可因地制宜,不必强求。从消费零售业的演化过程来看,零售业的演进过程就是效率不断提高的过程。这包含了三个维度:

首先是消费者选择成本的提高。在复杂的科技产品面前,这种优势更加明显。举个例子,当消费者想要买一台空气净化器时,如果需要比较CADR值,能耗高低,噪声水平,能不能联网等一系列指标,再加上品牌,价格,产品颜值等其他考虑因素,往往会陷入『选择困难』。

当精选电商推出了基础款产品后(例如小米空气净化器),选择变就大大简化了。普通消费者的通用型需求得到了满足,而这种基础款产品也成为了『品类杀手』。再举一例,哪怕是最基础的毛巾,面对淘宝上茫茫的产品,应该选纯棉的,还是竹炭纤维的?加厚加大号的,还是超强吸水的?会不会有柔顺剂,毛巾掉不掉毛,是否掉色?仍有一大堆的问题。

如果严选/米家上推出价格合适的毛巾,也会相应地降低消费者的决策成本。

(淘宝和小米网选择空气净化器的比较)

其次是渠道的效率。与京东/天猫不同的是,在精选电商平台上,由于渠道的背书(上架销售本身就是一种背书),对于自身品牌的投入也可以相应的减少。此外,由于同一品类的产品很少(甚至只有一款),厂商通常不需要额外地做广告投放来获取用户(比如淘宝的直通车),因此营销费用也可以省去。

就目前而言,新兴的精选电商平台通常收取5-10%的渠道费用,这一比例也确实是低于传统电商的。综合下来,整个渠道的的效率通常可以低10%左右。

(不同渠道的费用比较,作者根据公开资料整理)

最后,或许也是最为重要的,在精选平台下的供应链效率也可以大幅提高。德国的折扣店ALDI是在15年达到了673亿欧元的销售额,虽然只有沃尔玛销售额的1/6,但由于SKU高度集中在1300多个SKU上,每年单件商品采购价值高达5000万欧元,而沃尔玛只有150万欧元。

(Walmart和Aldi的销售额与采购金额比较,作者根据公开资料整理)

单品的采购量意味着话语权。根据16年4月德意志银行的报告统计,Aldi的40种相同商品一篮子价格比Walmart低18%,比美国的DollarGeneral低21%。要知道后两者均以廉价和供应链效率出名,Aldi比他们低这么多,还是很惊人的。

(Walmart,Aldi,DollarGeneral的价格比较,资料来源:Deutsche Bank)

而这只是简单的采销模型。从小米生态链过去几年的实践上看,如果精选平台向上游接入得更深一些,通过投资入股,联合开发,共享IP的方式,有可能可以开发出更具竞争力的产品,从而获取更大的市场份额,实现平台和厂商的双赢。例如小米和华米联合开发的手环,与润米合作开发的90分拉杆箱等,都是行业的爆款产品。拥有了爆款商品的独家销售权,对平台的拉动作用不言而喻。

如果精选电商有这么多好处,为什么大家不做呢?换言之,这一模式有什么样的壁垒呢?我认为,这一模式要求平台一方面要懂渠道,另一方面要懂产品,这是很难做到的。无论是电商平台,还是线下零售,作为零售商都需要做好品类管理,不断提高运营效率。

作为精选商品的平台,还需要对每一类目的产品都有很深的理解,推出这一品类下极具性价比的『品类杀手』。米家品牌的电饭煲,扫地机器人,素士推出的电动牙刷,都用了2年甚至更长的时间进行开发,也绕开了大厂的很多专利壁垒。

这期间无论是厂商(创业公司)还是平台都承担了相当的风险(产品研发失败将无货可卖)。严选的方式轻一些,但仅就对500多个SKU,十多个品类商品的选品和工厂审核,也是颇具难度的工作。这也要求精选平台的团队具有很强的『产品基因』。

这一模式对创业公司意味着什么呢?从渠道和品牌商的历史看,渠道变革通常能够催生一批新的品牌。以批发分销为主的时代,出现了哇哈哈/达利园和老干妈;KA大卖场时代,出现了蓝月亮为代表的国内品牌;专卖店/便利店的兴起,出现了百安居/迪卡侬;近年来的互联网电商,则催生了三只松鼠/林氏木业/御泥坊等电商品牌。

段郎相信,在精选平台快速发展的红利下,保留自有品牌,或是Co-brand模式进行销售的厂商(创业公司),也会有一段红利期。当然,能否成为相应领域的『品类杀手』,并横向扩张到天猫/京东等开放平台上,抢占更大的份额,则是对这些品牌商的另一重考验。

注: 本文的部分案例源自弘章资本的分享会,段郎在此表示感谢。