常振明法人 中信集团快捷上市幕后:策划人是常振明

[摘要]如此规模的注资往往需要重新递交申请作为新上市处理,但有监管机构人士向本报表示,“中信已经向港交所拿到了豁免”

如此规模的注资往往需要重新递交申请作为新上市处理,但有监管机构人士向本报表示,“中信已经向港交所拿到了豁免”

中信集团第三任董事长王军曾表示,不确定卖掉中信泰富(00267.HK)是不是其任内成就感最大的一件事。如今,常振明任上的中信集团将通过中信泰富实现整体上市。

上周,国有独资公司中信集团将通过中信泰富整体上市的消息引发两地关注。在近期频传李嘉诚长实系撤资、阿里巴巴弃港赴美的背景下,中信集团为今年的港股市场端上了一份“红筹盛宴”。

一名接近交易的投行人士对《第一财经(微博)日报》记者说,此项交易结果很震撼,过程却很低调。连日来,多名香港资本市场和国际投行的权威人士接受本报记者采访,透露了中信集团此番“快捷上市”的台前幕后。

获得港交所豁免的反向收购

自2008年启动的中信集团整体上市,随着今年3月26日的一纸公告变得清晰。

中信泰富将通过收购中信集团主要业务平台中信股份100%的权益,实现将净资产规模高达2250亿元的中信集团整体上市。

一名中信集团高层人士向《第一财经日报》表示,此次6个月内完成中信集团整体上市方案审批,是再一次借助了改革的东风。一是通过先行先试混合所有制体现中国政府进行国企体制改革的决心;二是通过红筹上市,利用香港平台发展和“走出去”,再次展现了香港在改革开放中的重要性。

该人士同时称,在此过程中,国有资产可在香港经济结构调整中发挥作用,间接帮助香港在“一国两制”下得到更好发展。随着中信集团香港整体上市,其管理和运营重心将自然移到香港,“但我们从来没有双总部和迁册的说法”。

这也隔空澄清了关于中信集团“迁往香港”的说法。

中信集团赴港整体上市的操作手法亦不走寻常路。

“既有借壳也是反向收购(reverse takeover)上市。”上述投行金融机构组人士说,“以前也有先例,但这么大的‘盘子’(规模)整体上市还从来没有过。”

另一名接近交易的投行人士则告诉本报,中信泰富自身是一个多元化企业,“不是借壳,是通过反向收购以便大股东注入资产。”

一名香港监管机构人士则对《第一财经日报》记者确认,这是一次反向收购。所谓反向收购,既包括通过收购改变控股股东,也包括通过收购将大股东资产注入。

根据公开披露的交易信息,中信泰富以发行和配售新股加现金的方式收购中信股份。前者公告称,已与中信集团就收购中信股份签订了框架协议,预计对价股份的发行价格为每股13.48港元,较股份截至最后交易日的60个连续交易日的平均收市价溢价约25.86%。

如此规模的注资往往需要重新递交申请作为新上市处理,但上述监管机构人士向本报表示,“中信已经向港交所拿到了豁免”。

前述外资投行人士称,中信集团整体上市方法大大节约了成本和时间,“正常上市没有一年半载下不来,”他说,“这是一次走了捷径的上市。”

据本报记者了解,此次交易架构设计由中信证券(600030.SH)及中信证券国际牵头,酝酿已久考虑了多种方案,包括直接H股上市以及借助现有红筹股平台上市等方法。参与交易的投行目前还包括摩根士丹利和中信建投。而据香港媒体报道,还有不少国际投行正在争取参与此次红筹上市盛宴。

中信证券副董事长殷可近日在中信证券业绩发布会上表示,上市有多种方式,例如国有企业以红筹股直接上市,房地产企业收购香港平台借壳上市再注资等,中信集团此次选择通过中信泰富上市是技术性问题,并不代表集团通过其他方式上市有困难。

但将中信集团的整体上市战略和国企改革机遇相契合,“mastermind(主要策划人)当然是常总”,两名接近交易的投行人士告诉本报记者,方案最终拍板正是半年前三中全会提出国企改革试行混合所有制后。而且此项交易已经获得了国务院的批准,同时还突破了香港市场不再批复红筹股的限制。

围棋高手和救火队长

上述投行人士所说的“常总”是指出生于1956年的常振明,他是中信集团第五任董事长,他于1983年加入中信,曾任中信实业银行副行长、中信证券首任董事长和中信集团副总经理等职。常振明2004年曾短暂离开中信调任中国建设银行担任副董事长和行长等职,2006年重返中信担任集团副董事长兼总经理,2009年4月担任中信泰富董事会主席至今,2011年12月接替孔丹担任中信集团董事长。

据香港媒体报道,常振明是围棋高手,上世纪70年代曾入选国家围棋队,1982年被定为围棋七段,但他并未选择以围棋为终身职业,而是进入了中信。

常振明惯于在棋局中段“发力”,即使开局不利也往往能后发制人。或许正因此特性,常振明还有“救火队长”一称。2001年他接掌濒临破产的中信嘉华银行,采取系列大刀阔斧动作令中信嘉华起死回生步入良性经营。

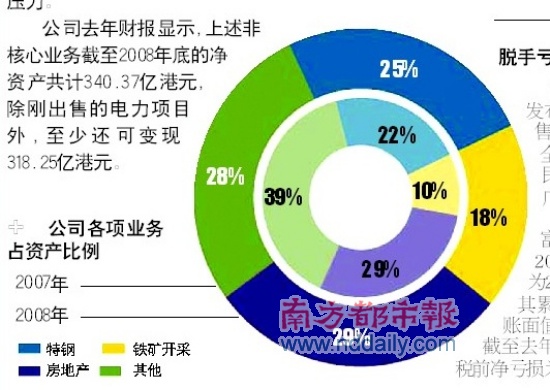

2009年,他再度救火,接手因投资澳元外汇累计期权而巨额亏损155亿港元的中信泰富。常振明通过出售国泰航空等多项非核心资产为中信泰富筹措资金,并多次前往澳大利亚了解项目进展。

西澳磁铁矿项目是荣毅仁之子荣智健在任中信泰富董事会主席期间进行的海外收购,一度是中国最大海外投资。但该项目一直不断推迟整体开采,资本开支飞快上升。常振明多次通过致股东信件,反思海外收购经验并承诺将倾尽全力令项目全面投产。

根据《第一财经日报》记者观察,在香港的中信泰富记者会他从来不会缺席。

中信集团和香港以及中信泰富的渊源颇深。1979年邓小平通过人民大会堂的一场火锅宴,建议支持荣毅仁成立中信。1986年,荣智健加入中信香港,在他带领下直到上世纪90年代初,中信香港先后收购了国泰航空、香港电讯、港龙航空、香港东区海底隧道、澳门电讯等多家明星公司的股权以及其他房地产业务等,香港媒体一度惊呼中信在“收购”香港。

1991年,中信香港获得泰富发展这个上市资源“壳”,更名为中信泰富。1992年,中信泰富以“蛇吞象”方式,全面收购香港老牌洋行恒昌企业,令中信泰富业务涵盖香港市民柴米油盐、吃穿住行。

1996年底,王军将集团持有的中信泰富18%股权出售给以荣智健为首的中信泰富管理层,每股价格33港元收回108亿港元,而当初原始投入资本仅为2.5亿港元。此次出售引起了争论。王军后来向媒体表示,这108亿港元为中信集团度过亚洲金融危机最困难时期起到了很大作用。

2008年全球金融危机,中信泰富因炒外汇巨亏,中信集团向其紧急提供15亿美元资金,中信泰富则以每股8港元价向集团定向增发。增发完成后,中信集团对中信泰富持股比例由29.4%增至57.6%,重新成为中信泰富的控股股东。

改革东风和估值“故事”

前述中信集团人士告诉《第一财经日报》记者,中信股份实际上就是中信集团为实现整体上市而设立的股份有限公司。

通过整体改制,中信股份成为了一家金融与实业并举的大型综合性跨国性企业集团,业务涉及银行、证券、信托、保险、基金、资产管理等金融领域,和房地产、工程承包、资源能源、基础设施、机械制造、信息产业等实业领域。截至2013年12月31日,中信股份(不包括中信泰富)的股东权益约为2250亿元,在中信集团总资产中所占比率超过90%。

中信证券董事长王东明3月28日在香港表示,中信集团整体上市,是对三中全会提出的混合所有制进行先行先试,相信今年内可以完成。

上述中信集团人士称,中石化正在内地将千亿销售端资产打包,引入民资进行混合所有制试验。中信集团则是通过整体到境外上市的方法,引入包括中外资等各种股东。这种充分利用香港的模式具有创意,同时要改变大股东一票独大的局面,真正平等对待各类型的股东。

常振明此前在新闻稿中也表示,“香港拥有独特的竞争优势,是我们继续发展的理想基地,香港是我们的家,我们会一如既往地为香港的繁荣稳定发展作出贡献。”

尽管有着国企改革的催化剂,上述一名投行人士称,现在仍有很多投资者教育的工作要做,包括解释为什么不通过正常方式上市,以及不少资产实际上已经在香港上市,如何对集团进行估值等。

华尔街投行Jefferies在一份报告中称,目前中信集团近80%的盈利都是来自金融行业,根据规则国有企业资产估值不能低于净资产,故预计此次收购价格最低市净率为1倍。以此计算,收购价最少为2250亿元人民币.

中信泰富如何支付收购价等具体交易细节将在近期公布,据外媒报道,中信泰富计划通过增发40亿美元新股,引进策略投资者,包括接触中投、淡马锡等。

另外一名接近交易的投行人士称,目前最主要的是要讲好故事、做好信息披露,获得小股东支持通过方案。而上述中信集团人士称,中信集团境内境外均有大量的战略投资人,有信心说服他们成为战略股东。

![>常振明正部级 [图文]做棋手曾与聂卫平齐名 常振明重返中信升为正部级](https://pic.bilezu.com/upload/5/df/5df0cbf1e63f08d3dab1a7df52d712c2_thumb.jpg)