陈一舟身价18 17亿美元 软银成机构最大赢家

昨日,中国互联网社交网站人人网在美成功登陆纽交所,开盘价为每股19.50美元,较发行价14美元大涨39.28%,此次发行规模为5310万股美国存托股(ADS),融资金额将达7.4亿美元。(超额认购后最高可达约8.5亿美元)。这也创造了中国互联网企业赴美IPO募资的新高。

成为国内社交网站第一股,人人网此次上市的卖点很多,除了核心资产人人网外,还有团购网站糯米网以及经纬网和人人游戏。

艾瑞分析师由天宇在接受《证券日报》记者采访时表示,人人网作为首家赴美上市的社交类网站,说明了中国互联网的强势发展,又一次得到美国资本市场认可。

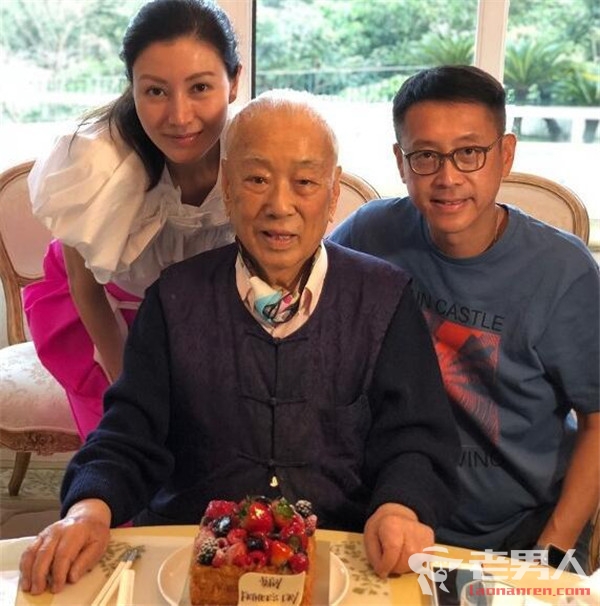

陈一舟身价18.17亿美元

软银成机构最大赢家

据了解,人人网的前身是千橡集团,对于改为人人网公司,陈一舟在上市首日接受媒体采访时表示,千橡在国际上知名度并不高,此外公司名称要反映核心资产,而目前的核心资产是人人网,因此做了更名。

如今,人人网成功IPO,发行价也是定位此前区间价的最上限14美元,另外, 7.4亿美元的融资额也再创中国互联网赴海外上市历史新高。按照记者截稿时间(22:13)计算,公司当前股价为19.28美元,公司总市值为75.68亿美元。

另外,人人网的成功上市,也让多年奋斗在互联网行业的“老兵”----人人网董事长兼首席执行官陈一舟终于熬出了头,可以与同辈中人的张朝阳、马云等聚首在资本市场。人人网的上市在让陈一舟身价倍增同时,那些潜伏在上市公司中的投资机构也赚了个盆满钵满。

资料显示,在人人网上市前,陈一舟共拥有人人网相当于9442万股ADS的普通股,本次IPO过程中以14美元的发行价出售了434.3万股ADS,相当于其持股总量的4.6%,套现6080万美元。人人网成功上市后,陈一舟的持股数量降为9008万股,按照开盘价19.5美元计算,这部分股票价值为17.56亿美元。这两部分股票加起来可以算出来,陈一舟的身价约为18.17亿美元。

另外,人人网从2006 年至今,受到了DCM、General Atlantic、Accel Partners,联想投资,软银等多家国际一流投资人的青睐,共融资约4.8亿美元。

作为机构,软银旗下的SB Pan Pacific Corporation将持有人人公司4亿普通股,约为1.35亿股ADS,IPO后的持股比例为34.4%,表决权为33.6%(低于陈一舟的56%),按照开盘价计算,这部分股票目前价值26.3亿美元,而3年前,软银当时只花费3.84亿美元的投资,目前已经升值了585%,接近6倍。

除了软银外,人人网的其他投资方,如DCM、GA(IPO时套现450万股ADS)、Joho Capital、联想投资的回报也都十分丰厚,当然,最大的赢家还是软银集团。

发展前景光明 但瓶颈尚在

人人网的上市,开启了社交网站上市的先河。

对此,易观国际分析师董旭在接受《证券日报》记者采访时表示,中国庞大的互联网用户群使得中国互联网市场对投资者拥有极大地吸引力,而美国Facebook的快速发展使得SNS模式得到认可,加上国内的环境,多数海外厂商在华发展并不理想,这在一定程度上使得海外机构看到中国大陆市场的特殊性,以及对大陆市场上发展较为良好的厂商较为看好,这些都是推动人人网上市的主要因素。

据统计分析服务提供商CNZZ数据显示,2011年第一季度,在访客数量方面,社交网站的日均独立访客量达到了7597万,相比去年同期增长了3.29%,其中单日行业访客量在1月表现较为稳定,从2月下旬到3月末保持平稳上升的态势。

一位业内人士表示,迅速发展起来的微博业,对社交网站带来了不少的影响。

对此,由天宇表示,由于社交网站“广告 游戏分成 增势服务收入”的盈利模式比较稳定,但是发展瓶颈是存在的。微博的兴起,对社交网站的影响是必然的,但两者不冲突,仍都将继续快速发展。

而易观国际分析师董旭则认为,目前中国SNS在盈利方面主要是两个方向,即企业端收费和个人用户付费。从整体市场看,企业端的收费是主要支撑部分,个人用户付费在部分厂商中推行较好,而在总体市场上仍处于铺路阶段。微博与SNS网站的冲突主要还是对于用户互联网使用时间的确存在瓜分。

作为社交网站第一股,人人网的成功上市也开启了华尔街历史上最密集的中国互联网企业IPO的序幕。网秦也于今日登陆美国资本市场,世纪佳缘、凤凰网、土豆网、迅雷等中国互联网企业,均有望在5月先后赴美上市。

对于中国互联网海外上市潮的问题,陈一舟表示,上市的服务提供商,律师、会计师事务所、投行,一定要用有声誉、有经验的服务商。另外,上市后也应该保持良好的心态,不要把上市当成最后的结果,这样才能长久的发展和留住人才。上市其实对管理层是压力更大了。