前海人寿面临600亿退保发函银监会:跪求恢复万能险

据《第一财经日报》5月17日报道,多家媒体于昨天收到一封匿名爆料人的邮件,邮件内容是5份疑似来自保监系统的内部文件,据这些文件显示,前海人寿曾于近日恳求监管层恢复万能险新业务的销售,因为预计在2017年会有600亿的退保金额。

一财称,宝能方面尚未针对流传的前海人寿文件真实性进行回应。

以“群体性事件”相逼,“恳请贵会”手下留情

据微信公众号“股票涨停内幕”称,这封来自域名“news111111@outlook.com”的邮件内总共包含7个附件,其中5个附件为PDF格式的盖着公章的红头文件,并有相应的文件编号,显示出这是保监系统的内部文件;从事件跨度来看,这5份文件最早的一份显示1月3日,最晚的一份显示5月2日。

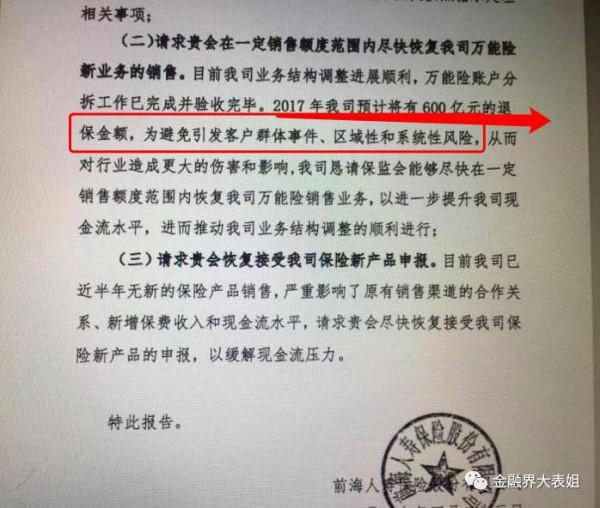

据上述文件显示,5月2日,深圳保监局向保监会、上报了前海人寿“经营状况堪忧”、“面临严峻现金流风险和业务风险”的情况,并列举了前海人寿的一系列数据,以及前海人寿向监管请求恢复一定额度的万能险销售,请求恢复新产品申报等心寒内容。

前海人寿在给保监会的报告信中以“群体性事件”的后果相逼

亮点:我们将按照贵会和政府的指示全面配合好万科的董事会换届工作

请示报告里面的内容很有看头:

1.恳请贵会理解我司支持实体经济发展的赤诚和善意,理解我司投资万科股票的初衷和目的,我们将按照贵会和政府的指示全面配合好万科的董事会换届工作。

点评:我真的知道错了,我服软,我认怂,在万科这件事上我完全听从命令,国家让我做什么我就做什么。

2.请求贵会在一定销售额度范围内尽快恢复我司万能险新业务的销售。2017年我司预计将有600亿元的退保金额,为避免引发客户群体事件、区域性和系统性风险,从而对行业造成更大的伤害和影响

点评:我的资金链就要断了,公司快倒闭了,我死了,要拉上一堆垫背的,要是不小心出了群体事件,引发金融风险,监管也得吃不了兜着走吧。

3.请求贵会恢复接受我司保险新产品申报。目前我司已近半年无新的保险产品销售,严重影响了原有销售渠道的合作关系、新增保费收入和现金流水平。

点评:我已经饿了半年了,之前的处罚真的太重了,这次是真的活不下去了,请高抬贵手,刀下留人。

前海人寿董事长

前海人寿面临生死劫:收入骤降,退保激增

在保监会暂停万能险业务、禁止新产品申报的处罚下,前海人寿正在面临退保激增、业绩骤降、同业挖角等一系列问题,当年,前脚“踢”万科,中脚“扫”南玻A,后脚又“踹”格力,独占鳌头的保险大佬,正在经历生死劫。

前海人寿“大跃进”式扩张的背后,万能险是其“杀手锏”,现在这个“杀手锏”正在变成前海自己的“夺命刀”。

据微信公众号“股票说”梳理,前海人寿成立第二年,保费规模便突破百亿元大关,达到143.1亿元,并在随后两年保持了100%的增幅。

2016年前10月,前海人寿保户投资款新增交费为721.43亿元。

其中,万能险占比80%以上。

2017年,前海人寿的退保金额出现激增。

截至今年一季度末,前海人寿总公司原保险保费收入 135.33 亿元, 同比减少69.74%;总退保金额 188.48 亿元,同比增长 145.97%,退保率超过 9%,远高于全国平均水平。

以前海人寿深圳分公司为例,该公司近三年的退保金额分别为4.46亿元、39.17亿和66.44亿元。

2017年,公司预计退保99.75亿元,同比增长近50%,占深圳人身险市场的32.21%。

截至一季度末,前海深分累计退保24.93亿元,约占预计退保金额的四分之一。

与此同时,前海人寿经营状况(保费收入)更是急转直下。

该深圳分公司2017年的保费目标是61.64亿元,同比下降50.62%。

截至一季度末,前海深分保费收入仅为8.45亿元,同比下降 87.90%, 仅完成全年保费目标的 13.71%,预计无法完成全年保费目标。

因为入不敷出,现在前海人寿的现金流由前期净流入转为大幅净现金流出(今年一季度,净现金流由去年同期的 365.54 亿元转为净流出 90.14 亿元,并且现金流缺口还在持续扩大),面临着极其严峻的的风险。

在种种压力下,前海人寿深圳分公司的业务转型也不顺利,新产品不适应市场、银邮代理渠道已受到较大影响,不少银行已暂停与其合作,而同业却趁机挖角,团队人员正在大量流失。

被顶格处罚后元气大伤 监管不给万能险留活路?

2016年年底,保监会下发监管函,针对万能险业务经营存在问题,并且整改不到位的前海人寿采取停止开展万能险新业务的监管措施;同时,针对前海人寿产品开发管理中存在的问题,责令公司进行整改,并在三个月内禁止申报新的产品。对其他在万能险经营中存在类似问题的公司,保监会正密切关注其整改进展,视情况采取进一步的监管举措。

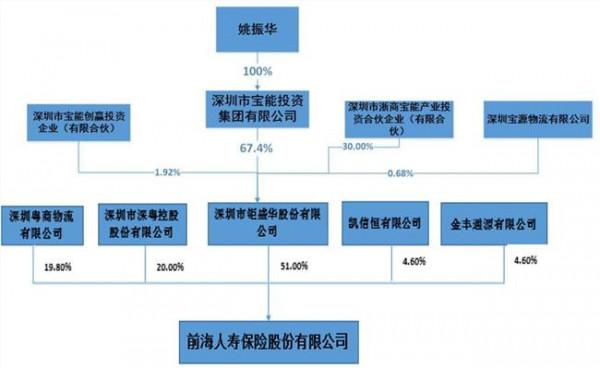

2017年2月24日、25日,保监会先后在其官网发布了针对前海人寿、恒大人寿的相关《行政处罚决定书》,其中对时任前海人寿董事长姚振华给予撤销任职资格并禁入保险业10年的处罚。

确实,前海人寿碰上了监管的严时代。

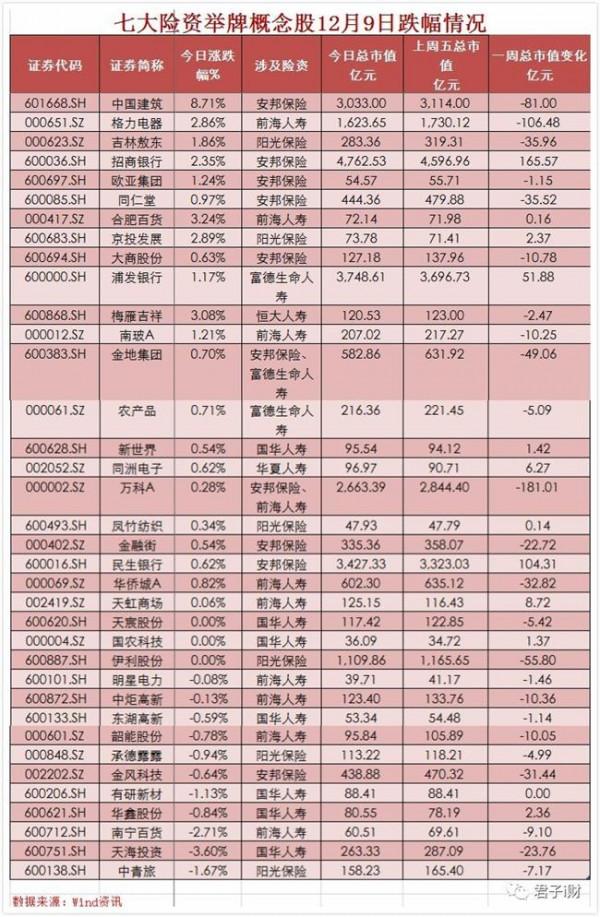

前海人寿作为万能险业务的代表之一,成为了本轮金融监管的重点对象。暂停万能险新业务,暂停新产品申报,市场都心知肚明,是对前海人寿举牌万科的“惩罚”。这一惩罚,也代表着监管层处置保险行业积聚的风险的开端,保监会随后又对多家万能险为主的险企开出了罚单。

去年的5月8日,保监会对9家寿险公司开展了万能险专项检查,前海人寿、恒大人寿、华夏人寿、东吴人寿、富德生命人寿、上海人寿、君康人寿、珠江人寿、天安人寿被下发监管函。

数据显示,前述9家险企中有4家险企今年一季度出现亏损,6家险企的核心偿付能力充足率以及综合偿付能力充足率出现下行。前海人寿一季度净现金流为-124.41亿元,恒大人寿一季度净现金流为-21.20亿元。

所以说,同样面临退保危机的,不止前海人寿一家。这无疑是一个定型炸弹。就看监管层如何回复了。

根据保险法规定,寿险公司不可以破产,如果前海人寿真的出现无法兑付的危机,就需要进行重组。实在没人解盘,就只能托管了。

但事实上,在对这些险企进行处罚时,监管层还是非常注重防止“因处置风险而发生新风险”的。

例如,在2月24日对前海人寿的处罚中,开出定格罚单的同时,保监会也明确指出,“下一步将密切跟踪监测公司运营情况,督促公司采取有效措施维持正常经营秩序,确保公司稳定运营,保障保险消费者合法权益,切实维护保险业平稳健康运行。”

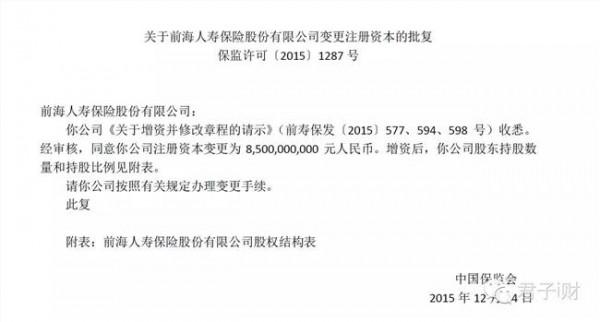

按照此次匿名邮箱披露的文件,在去年12月5日的处罚出台后,12月底前海人寿已经完成了万能险的整改,随后通过了监管验收。三个月的暂停新产品申报,也在今年3月5日到期。

在完成万能险整改并通过验收,暂停新产品申报处罚也到期的情况下,前海人寿向监管申请重开一定额度的万能险销售,重新申报新产品,本也是正常的行为。

毕竟,就算是中国人寿、平安,如果被暂停原本擅长的业务,资金同样会出现一定问题,最好的转型方式不宜是“急刹车”,而应是逐步过渡,缓释风险;毕竟,万能险也并没有被斩尽杀绝,保监会只是对其进行比例监管,目的就在于帮助前期以万能险为主的险企实现稳步转型。

严管万能险,事出有因

所谓万能险,是指投保人可以任意支付保险费,以及任意调整死亡保险金给付金额的人寿保险。万能险所缴保费分成两部分,一部分用于保险保障,另一部分用于投资账户。

保障和投资额度的设置主动权在投保人,投保人可根据不同需求作出调节;账户资金由保险公司代为投资理财,投资收益上不封顶、下设最低保障利率。

对于投保人来说,万能险产品因缴费灵活、保障可调的特点,并且兼具生命保障与投资收益的双重功能而受到欢迎;

对于保险公司来说,得益于前些年监管部门对险资的不断松绑,保险行业投资收益率和利润不断攀升,资金充裕后,面临再投资的选择,由于利率处于下行通道,市场上长期配置并且收益率合理的资产相对较少,股权投资就成了不错的选择。

但任由万能险膨胀,也会引发严重风险。

为了降低实体企业的融资成本,稳定持续下滑的经济,央行从2014年开始不断降息降准,在公开市场以逆回购的方式大量融出资金,货币增加速度极快。但长期的低利率和货币宽松,导致流动性过于充裕,而这些规模巨大货币没有进入实体经济进行交易,而是堆积在金融市场套利。

由于资金过多,而实体经济最近几年资产收益率下降,这导致较多的资金追逐较少的资产,形成了资产荒的局面。

于此同时,由于收益高的万能险抢占市场进行“长险短卖”,而资产端又集中投资于股权、不动产等变现能力较差的资产来“短钱长配”,从而引发期限错配,增加了流动性风险。另外,由于保险资产管理是在目前正在兴起的资产管理市场中竞争,其负债端的成本已然高企,所以其不得不投资于相对高收益但风险较高的资产,比如股市。

所以,收益较高,暂时风险由保险公司承担的万能险虽然受消费者追捧,但由于股市风险高,所以当很多资金全部流向万能险时,如若万能险出现问题,便很有可能导致整个金融系统发生严重震荡,甚至诱发国系统性风险爆发。

究竟是谁在扰乱金融秩序?

但也有媒体认为,在这个“信心比黄金还重要”的市场中,一封匿名邮件被曝出,或许更多是爆料者的居心叵测。

微信公众号“股票涨停内幕”称,“前海人寿面临600亿退保”的信息一出,定会引发市场和公众对于前海人寿现金流危机的关注。稍有金融市场经验的人都知道,如果媒体和公众过于关注、渲染金融机构的资金危机的话,这种关注,本身就会加剧危机。

如此筹谋数月,一朝出手,打击公众对于前海人寿的信心,从而加剧前海人寿的危机——这实际上,就很可能破坏监管层的初衷,导致发生新华社所言的“因处置风险而发生新风险”。

“股票涨停内幕”还说,平心而论,截至目前,监管层在对前海人寿的处罚与保障公司稳定运营之间,保持着较好的平衡。监管本有自己的考量与节奏,但如今,因为匿名邮箱的爆料,监管层原本的节奏会否因此打乱?

如果真的发生新华社所言的“因处置风险而发生新风险”,责任其实并不在监管层处置风险上,而在于突然泄露的文件,在于发出匿名邮件的人,究竟是如何拿到监管的内部文件的?这值得监管系统彻查。

一旦因此发生“因处置风险而发生新风险”,千千万万的保户受到损失,企业的数万员工面临失业风险,国家高度重视的金融风险防控也因此被打开缺口。如果真的这样,唯一高兴的,大概只有那些个注册在海外服务器上的邮箱主人了。

前海人寿于4月28日发布的2016年年度报告内容截图

好在,从前海人寿一季报来看,其偿付能力较去年四季度有所提升,在资金净流出159亿元的状态下,现金储备仍有421亿元,情况也许没有外界想的那么糟糕。