林利军身价 林利军:三大因素制约中国价值投资

专家表示,三大因素制约了该理念在中国的实践

在市场不断成熟、机构投资者日渐壮大的今天,关注企业核心价值的价值投资缘何难以成为中国股市的中流砥柱?

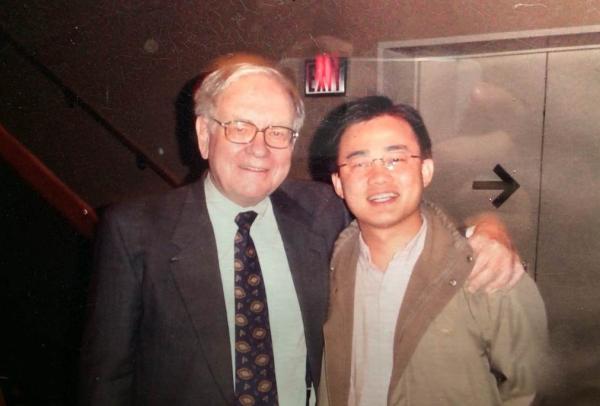

汇添富基金(微博)管理有限公司总经理林利军表示,三大因素制约了价值投资理念在中国的实践。

首先,缺乏为国民和企业提供中长期资产保值增值的措施安排。“限于经济转轨的特点,我国的养老制度和税收政策尚未前瞻性地考虑人口老龄化这一趋势,这直接导致了基于中长期资产保值增值的长期投资需求的缺乏,证券市场也因此缺乏长期投资、理性投资、价值投资的资金来源。”林利军说。

其次,机构投资者占比较低,不利于投资理念的普及。特别是随着“全流通”时代的来临,产业资本逐渐掌握市场定价权。其持股成本、持股动机与二级市场普通参与者有着天壤之别,导致了投资理念的分化和扭曲。

在林利军看来,资本市场淘汰机制的不健全是导致上市公司“劣币驱逐良币”的根本原因。“由于缺乏足够数量的优秀标的,上市公司的估值因为过度稀缺而出现偏高,价值投资也因此丧失了在远低于内在价值以下买入的意义。”林利军说。

由于相关制度的不健全,优胜劣汰在A股市场几乎成为空谈。大量绩差公司通过非常规方式达到“保壳”目的,投资者对劣质公司的偏爱造成了整个估值体系的偏差。

此外,投资者难以从上市公司的业绩增长中获取相应红利回报,也被视为阻碍中国股市价值投资实践的重要因素。国泰君安证券权益投资部总经理魏惇表示,由于A股市场股息收益率偏低,投资者难以通过现金分红获得收益,导致其只能选择通过买卖股票来获得更高的资本利得。这恰好可以解释为什么在小市值股票投机横行的同时,被称为“中流砥柱”的蓝筹股却无人问津。