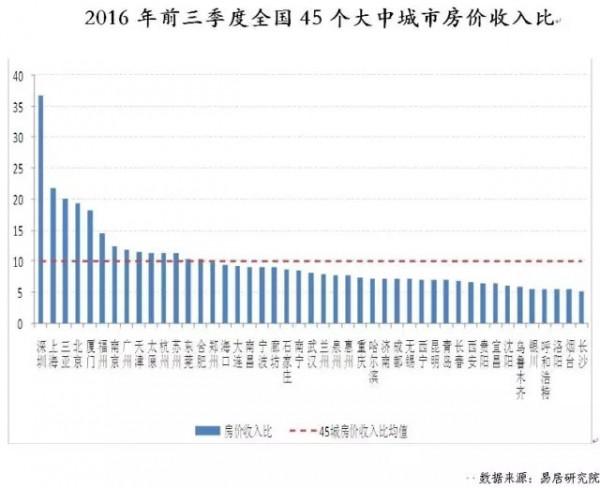

陶冬房地产 陶冬:中国房地产泡沫和其他国家的不同吗?

中国房地产泡沫和其他国家的不同吗?此题目看似伪命题,房价虚高,泡沫就是泡沫,但是在中国认为国情不同,房价必然高涨的大有人在。

中国房地产市场的确有一些不同于其他国家的基本面因素。首先,中国储蓄率很高,资金跨境流动受到限制,投资渠道不畅,银行储蓄利率明显低过人们心目中的通胀水平,所以房地产的保值功能在中国较其他地方强烈,而且中国人对不动产的偏好进一步放大了这种保值性。

其次,财政收入分配机制失调,地方政府的事权与财权不匹配,令地方财政极度依赖于土地收入,于是地方政府对土地开发趋之若鹜,抬高了土地价格,直接导致房屋成本的高企。这些是事实,是中国房地产有别于世界其他地方的特殊之处。

不过,另外一些“中国特殊性”则未必成立。

中国人多 人多从来不是房价必涨的理由,经济学中的需求,指的是有效需求,是具备购买力并有消费企图的需求。房价高到多数人无法企及的水平,那么多数人就不存在有效需求。鬼城艟憧,交通、公用并不配套,更无就业机会的“新城”,并无有效需求。在城镇化名义下建起的新城镇,如果没有商业人气,没有就业机会,既吸引不来农民,也吸引不来城市居民。

房价对经济太重要 的确如此,不过房地产有周期也是不争的规律。市场就是在升跌中延续,没有只升不跌的道理,只有跌下去才能孕育下一轮升势。次贷危机前美国人也不相信房地产周期。本次房地产周期较长,受惠于持续十年的货币扩张政策。中国人民银行已经明言,政策进入了去杠杆时代。

政府一定会救 其实世界上没有一个政府希望硬着陆的,只是软着陆的计划很多最终以硬着陆告终。的确中国政府有较强的行政主导能力,可以将周期延长,但是笔者相信它也无法改变周期,改变经济规律。不然九十年代中也就不会有持续八年的房地产熊市了。

房地产市场有一个规律性的测试方法,即每月的按揭支出(买房的成本)大致接近租金回报。如果租金回报过低,理论上讲买房不如租房。如果买房成本大幅超过租金回报,市场调整未必立即发生,但是这个市场已经变得不理性了。中国绝大多数的住宅市场的租金回报甚低,相当一部分根本租不出去。对于这些住宅的业主,他们寄希望于不断的资本升值,来弥补现金流上的缺憾。这种心理在牛市时期相当普遍,不过信心会在熊市中受到考验。

不过房地产并非中国经济目前最弱的一环,中国买房人不同于美国人,负债率相对较低。大开发商的现金流似乎不算太差,毕竟去年卖出大量楼盘,也在海外集到一批资金。小开发商的资金链较紧,部分已接近断裂状态。不过笔者相信地方政府会通过各种手段维持地方房地产市场的秩序,毕竟房价对当地经济十分重要。

对于资金链崩坏的房企,收购其资产要好过听任其减价甩货,破坏当地的价格秩序。在中央政府的默许下,地方政府已经展开了自救措施,这些措施对稳定楼市是否有效,暂时难以评估。

笔者还担心即将到来的信托/地方债违约潮,可能对整个金融业构成冲击,带来银行和影子银行的信用收缩,波及房市。总之信贷周期转势,会带来各种压力,而经济不同部门承受压力的能力不尽相同,风险自然上升。2015年上半年,房地产信托面临密集还款期,对房市资金环境也是一个挑战。

中国人民银行最近推出若干定向调降准备金率,这不应该被看成是货币政策松绑,而是将资金引向实体经济的尝试。笔者认为,货币政策之所以由全国性统一运作改成定向操作,就是为了避免再次触发热钱流入房市,干扰房地产市场的周期性调整。

一般人对三四线城市出现调整有较强的心理准备,不过对北上广深等一线城市房价就继续看好。的确一线城市集中着中国的主要经济活动和就业机会,中心地区土地供应有限,其防守能力比较突出。但是那里聚集着一批与腐败相关联的房子,目前面临抛售压力。

更值得注意的是,周边地区的民企老板购买了大量一线城市的住宅,如煤老板在北京置业,温州宁波热钱买上海豪宅等,近来这些民企不少面临资金链断裂的困境,他们卖房套现所带来的沽压,对一线城市的房市冲击颇大。

房地产业对货币信贷周期高度敏感,因为这个领域杠杆较高。之前货币政策放得越开,加上一些结构性的故事,房价就涨得越猛,随后一旦出现政策性拐点,房价的回落也越大。八十年代的日本、若干年前的美国,都曾认为自己的泡沫不同于其它泡沫,都曾挑战过地心引力。