五大啦啦和范鹏 五大主题基金主动和被动收益大PK

在中国经济转型这把重要“推手”的助推下,基金产品自2010年以来“主题风”就大行其道,各大主题基金近几年竞相创设。

究竟这类主题基金该如何选?其中有一个比较受到基民关注的是,同一主题基金下,往往存在主动管理的股票或者混合型基金,也存在专门被动投资的指数型基金,这两类基金在布局主题投资时是否存在业绩差异?

本期工作室就用医药、消费、军工、国企改革、环保这五大主题作为例子,将主动基金和被动基金收益进行大PK。数据显示,优秀的主动型主题基金适合长期布局,而被动型产品可能更适合波段操作。需要提醒投资者的是,看准“热点”来进行波段操作的难度极高,注意行业轮动的风险。

医疗保健基金

今年以来主动型有优势

涉足“医药”、“医疗”、“保健”等主题的基金是个庞大的队伍,大概有107只(各类型分开算,不包括QDII基金)。对比业绩可以发现,今年以来主动型医药保健主题基金业绩更优秀。

数据显示,截至6月16日,有今年以来业绩的43只被动型品种平均业绩为0.75%,表现最好的是易方达沪深300医药卫生ETF、华夏上证医药卫生ETF等,收益率超10%。若剔除分级基金,则有22只基金年内平均收益率为1.36%。

相对来说主动型医药保健基金的业绩更有优势。数据显示,拥有今年以来业绩的产品达到59只,平均收益率为2.53%,表现较好的是安信消费医药、德邦大健康、国泰大健康、中欧医疗健康、中海医药健康产业等,合计有8只基金的收益率超过10%。

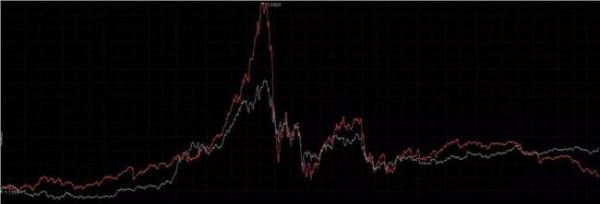

若将时间拉长,则是被动型产品(不包括分级基金)更有优势。而拥有最近两年收益的12只被动型医药主题基金平均收益率为-26.33%;拥有最近三年收益的6只被动型医药主题基金平均收益率为56.64%。而拥有最近两年收益的35只主动型医药主题基金平均收益率为-32.3%;拥有最近三年收益的15只主动型医药主题基金平均收益率为48.8%。

从最近3年实际收益率看,表现最好的仍是主动管理基金,分别为建信健康民生、长信医疗保健行业、中海医疗保健、南方医药保健等。

伴随着中国人口结构的变化,医疗健康将是未来10年的长期主题,因此投资者在积极布局的时候,也需要注意投资思路,不妨用一些长期业绩优秀的主动型基金做底仓,而被动型产品做“波段操作”或者定期定投布局。不过被动型产品也要注意风格切换,近两年更适合“大盘”风。

此外,在筛选基金时,尤其是考核基金经理的从业经历,最好选择有实际医药行业实业工作经验的基金经理,也可以看看选择规模偏小、操作风格较为灵活的产品。

环保概念宜看“纯正”品种

几十年的快速工业化,带来巨大经济发展成就的同时,也带来了较为严重的环境问题,环保主题是经济转型过程中一个较为重要的主题投资机遇,投资的重点是看标的是否“纯正”,最好选择较为纯粹的环保基金,相对来说主动型基金业绩更好。

目前以“环保”、“绿色”为基金名称的权益类基金达到29只,若扣除分级基金则为17只。Wind资讯数据显示,从今年以来业绩看,5只被动型产品的年内收益率为-2.34%,而12只主动偏股型基金则获得5.24%的正收益。主动型产品看,今年表现较好的是富国低碳环保、鹏华健康环保、景顺长城环保优势等。

若将时间拉长,最近2年指数型基金亏损超43%,但是7只主动型基金平均亏损幅度则为27.99%,主动型基金表现更好。若再将时间拉长,拥有最近3年业绩的4只主动型环保主题基金平均收益为65.99%;而拥有最近5年收益的3年主动型基金收益则达到103.02%。相对应的没有环保被动型产品有这么长的收益区间。

“环保”主题还有一个衍生主题——“新能源”、“新能车”等主题,这一主题也得从主动和被动产品业绩PK结果来看,今年以来业绩被动型微幅超过主动型产品。

因此从这个角度看,主动型产品业绩更优秀,投资者在筛选过程中,注意看准“纯正度”。不少主动型基金的环保概念非常广,每个基金配置差异很大,而且业绩表现也参差不齐,如今年以来主动型环保基金业绩差异就达到20个百分点。投资者最好选择基金经理实力较强、持续业绩优秀、风格较为纯正的产品。

需要指出的是,目前许多环保主题基金成立时间较短,规模也较小,投资者还需要仔细观察和长期跟踪。也有基金经理表示,环保主题涉及的概念太广,包括了空气污染治理、土壤、废水治理、清洁能源、节能减排等众多领域,最好选择持仓新型环保技术等品种较多的产品。

此外,一位分析师表示,选择主题基金重点要看基金规模,太大规模的基金产品运作有难度,规模太小的基金,会存在申购赎回的流动性风险。

军工主题看主动型品种

近两年因为国际局势复杂,军工主题受到资本市场的热捧,因此也推动了这类基金的火热出炉。不过许多军工主题基金成立时间较短,规模也较小,投资者还需要仔细观察和长期跟踪。

数据显示,以“军工”、“高端装备”、“国防”等为名字的主题基金达到33只,其中扣除非分级基金之后为18只。数据显示,截至6月16日,今年以来8只主动型军工基金的平均收益率为-3.9%,而10只被动型军工基金的收益率为-8.56%。

若将时间拉长同样是主动管理主题基金业绩更好。如最近2年和3年主动管理基金的平均收益率分别为-21.88%、57.56%,而最近2年和3年被动管理军工基金的平均收益率则为-51.62%、41.42%。

一位基金经理表示,军工板块受政策影响较大,从政策面来看,对军工行业支持依旧存在,也是一个布局方向。投资者选择这类产品需要注意三点,最好看准是主动性还是被动性产品,主动性产品需要加强对基金经理能力的考核;其次是看基金产品的费率问题,在同等条件下可以选择费率低的产品。

国企改革主动被动

都可以关注

国有企业是国民经济的重要支柱,推行国企改革,对于激活产业活力和增强国有资产的抗风险能力有着积极作用。“国企改革”概念一出来就受到市场广泛关注,可以说是最受市场关注的一类主题,也存在很多争议,从目前看这类主题基金是主动和被动差异不大。

数据显示,以“国企改革”、“改革”、“混改”为名字的基金达到53只,若扣除分级基金则为44只。而看今年以来业绩显示,拥有今年业绩的38只基金的平均收益率为0.15%;而被动型产品的收益率为0.76%。具体来看,今年以来业绩较好的是东兴改革精选、建信改革、农银汇理国企改革等。

将时间拉长看,最近2年15只主动型国企改革基金平均收益为-27.79%,而被动型产品收益率则为29.39%。从国企改革主题看,主动型产品和被动型产品业绩差异并不大。

需要指出的是,据一位业内人士表示,国企改革概念可能不会齐涨齐跌,尽量选择一些真正具有投资能力的主动型产品。不过,国企改革是一个长期投资主题,也可以利用被动型基金做定投。

而对于这种主动型品种,最好选择投资能力强的基金经理管理的基金。首先要看基金经理的从业经验,最好选择研究功底更为深入的基金经理、或者券商投行背景的基金经理;其次最好选择过往投资经历中擅长选股的基金经理;第三则是积极关注基金季报、年报等重仓股情况,剔除“不靠谱基金”。

除了对基金经理筛选,还需要注意看国企改革的成色——对这一主题的投资比例高低。如一只名为国企改革基金产品,至少需要配置80%以上的股票资产于国企改革领域,这样的基金成色很足。

此外,费用也是投资者需要注意的一个环节。目前来看,国企改革主题基金的管理费通常为1.5%,托管费为0.25%左右,也有一些品种费用低一些,在同等条件下可以选择费率更低的品种。

消费主题

今年被动产品更优

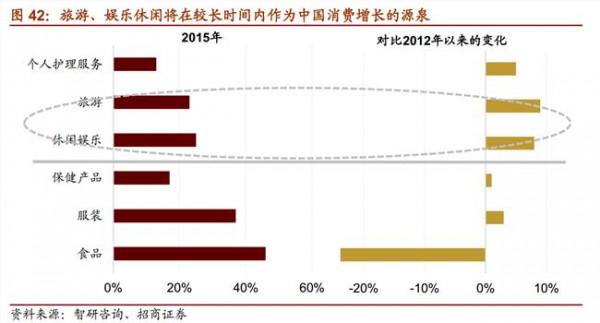

出口、投资和消费是拉动经济的“三驾马车”,而伴随着经济转型,消费升级是一个重要方向,因此消费主题基金也值得关注。从业绩对比来看,主动型产品表现更好。

基金名称中有“消费”字眼的基金很多,达到69只(各类型分开计算),扣除分级基金则为63只,其中不少消费主题基金成立年限较长。数据显示,截至6月16日,拥有今年业绩的47只基金平均获得5.35%的收益,但14只被动型基金获得了7.51%的收益。不过今年业绩表现靠前的仍多为主动型品种,易方达消费行业、鹏华消费优选、嘉实新消费、消费红利、汇添富消费行业、消费增长等表现较好。

将时间拉长来看,被动型消费主题基金的业绩也存在优势。拥有近2年业绩的29只主动消费主题基金平均亏损27.75%,而被动型品种则亏损21.19%。拥有近3年业绩的24只主动消费主题基金平均收益55.32%,而被动型品种则收益达到68.

89%。拥有近5年业绩的16只主动消费主题基金平均收益75.93%,而被动型品种则收益达到68.66%。从5年业绩来看,新华优选消费、农银汇理消费主题、鹏华消费优选、广发消费品精选等表现较好。

需要指出的是,消费类指数主要分为主要消费指数和可选消费指数两大类,这两类指数业绩差异很大,投资者也需要谨慎筛选。

历史总是重演,在市场持续震荡的过程中,稳健增长的消费类个股往往表现抗跌,是最佳的“防御类”品种。投资者布局时要注意基金业绩好坏直接和基金经理挂钩,最好是选择有过多年消费行业研究员经验的基金经理,或者是风格偏稳健、持股时间较长的基金经理。