郁亮与王石真正关系 王石郁亮与华润决策层"非正式会面" 或为应对"野蛮人"

日前,"前海人寿暗盘侵入万科"、"前海人寿半月内两度举牌万科"等报道引发人们的关注,前海人寿以"财大气粗"的架势连续举牌后,并没有行使"股东积极主义"的权利,反而突然销声匿迹了,给市场留下了充分的遐想空间。此刻,前海人寿究竟想坐享"抄底"收益的永久性平静呢?

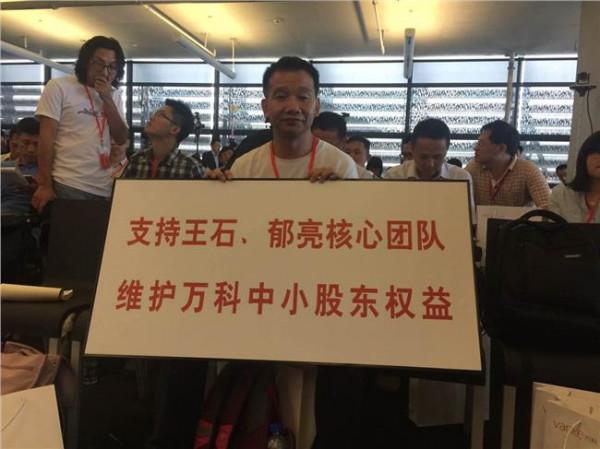

在人们还在好奇万科将作出怎样的回应时,近期报道称,万科董事局主席王石与总裁郁亮与华润决策层"非正式会面",希望联手应对这一局面。

即便前海人寿不谋求控股地位,仅充当财务人角色,万科也深知,在资本市场和房地产发展20多年后,类似于前海人寿这等精明的、擅长资本运作的大鳄或门口"野蛮人"多了去,维持了15年的万科股权平衡结构,也到了要革新的时候了。

15年前,万科之所以引入央企背景的华润,一方面固然出于"背靠大树好乘凉"的经营战略考虑,是要在房地产领域谋求"大而强";另一方面,华润大股东的地位和始终未"僭越"(不参与万科经营决策)的承诺,也筑起了击退门口野蛮人的护城河。

大股东不干预、股权极度分散,意味着职业经理人组成的管理层和公司员工拥有实际控制权,这是万科平台优越并吸引社会精英纷纷加入的主要原因。大家公认,万科是具精英意识和职业精神的房企,每个职业经理人都有充分的空间"独当一面",而不会出现不懂业务的大股东或控股股东,肆意干涉经理人决策的"非职业"现象。这也是万科前三次成功转型、"行业老大"地位10年不倒的主要原因。

过去10多年,是我国房地产发展的"增量时代",房价和需求单边上扬,但凡拿到地和建成房子的房企,都能获得其他行业难以企及的利润(毛利率和净利率分别在40%和20%左右)。在此期间,高是房企共同特征,找钱是主要任务,资产负债率低于75%的很少。2011年信贷紧缩后,房企纷纷走上成本高达10%以上的"影子融资"之路,就连万科也不例外,资本依赖可见一斑。

尽管有万科管理层的人力贡献,但顺应时代无疑是万科能成功变身行业龙头的精髓。无论专注于住宅的产品定位,还是奉行简单复制和快速周转的经营模式,或"努力做到三个受欢迎"(受消费者欢迎、受者欢迎、受员工欢迎)的企业定位,无不都在顺应和适应"资本为王"的时代。掌握了资本,就意味着规模和利润,资本支持下的"囤地"模式盈利更可观,而人力资源则退后了。

随着新房开发空间见顶,向存量时代的轻资产模式转型的时代开启。比如,向行业下游的社区服务(物业管理、社区医疗和、社区金融)转型,向"互联网 房地产"(如社区O2O、电子商务)或"房地产 金融"(如REITs)转型等。

值得注意的是,轻资产转型的"蓝海"在业已存在的240多亿平方米的城镇存量住宅中,对资金资本的依赖瞬间下降了,而对人力资本的需求骤然上升。但是,相对于重资产开发,以输出服务为主要内容轻资产转型则要艰难得多。在服务交易所需的法律信用架构还不健全的情况下。因此,尽管产业链下游被认为是转型的"蓝海",但直到目前也没有浮现出成熟的盈利模式、可观的现金流,是足以匹敌新房开发的利润率。

因此,包括万科在内,龙头房企转型颇为坎坷,王石接连发出"下一个倒下的可能是万科"的警示。在房地产行业长周期下行的背景下,用万科总裁郁亮的话来讲,就是"谁再‘拼规模’,谁就死的更快"。因此,这就对企业管理层的人力资本提出了更高的要求,是在顺应互联网时代和知识型企业涌现的趋势下推进转型,门口"野蛮人"也正是看到了转型下的估值抬升。

在资本市场"一股独大"的游戏规则下,对万科这样的股权极度分散的公司来说,管理层再怎么努力转型,很可能"赚着职业经理人的薪资,操着大股东的心"。资本尽管对于转型的贡献不大,却可通过资本收购,轻而易举地攫取转型红利。

为此,在开始探索转型之时,万科也开启了股权结构的再造,典型的就是"事业合伙人"制,即包括管理层在内的公司员工组成事业合伙人(深圳盈安财务顾问企业),在二级市场购入公司股票,成为企业重要股东。

这种机制意在让职业团队致力于企业转型的同时,对等分享转型的利益。但是,股权极度分散的结构,难以防备资本雄厚的门口"野蛮人",以认可的规则获得控股。因此,万科不得不进一步再造公司治理和股权结构。6月,董事会通过物业市场化及事业合伙人机制议案,加速万科物业市场化输出、分拆上市及引入事业合伙人制度,通过分散业务和平台、提高合伙人占比,限制外来资本的控制范围。

未来,从物业管理入手,延伸到社区、医疗等社区配套,万科未来将形成物业、养老和医疗、物流、酒店和度假等五大板块,并都将以事业合伙人制、独立并分拆上市的形式推进转型。这不仅能阻挡门口"野蛮人",还能以有效的"投入-产出"平衡,激励管理层推进转型,这或将是房企未来转型的方向。