赵丹阳牛市 赵丹阳:现在是牛市初期 此轮牛市人类史上最大

回归A股一年,赵丹阳现在怎么看A股市场呢?赵丹阳称,牛市已经启动,坚定看好后市。现在还是牛市初期,这一轮牛市将是人类历史上最大的牛市。赵丹阳表示,2014年初的观点仍没有变,利率下行、混合所有制改革、资本市场开放是支持牛市不断向前的三大主要因素。

仍然看好金融、高科技制造业、消费行业、医疗保健、互联网行业。不过,医疗保健和互联网板块估值太贵,目前并未投资。在现在这个位置上,从价值投资上讲,即使这个位置上,长远看还是值得投资的,只要你买到好的公司,总是可以睡好觉的。

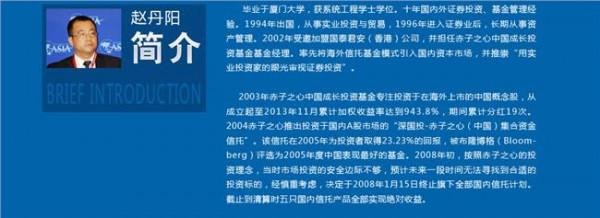

2014年1月初,上证指数还在2000点到2100点低位徘徊,市场仍是一片悲观气氛。有着“私募教父”之称的赵丹阳,时隔六年重新回归A股,旗帜鲜明的喊出大牛市要来。上证指数在2014年也给力的上涨了52.87%。【可惜赵丹阳也没有跑赢指数】

时隔一年,赵丹阳现在怎么看A股市场呢?2015年1月8日下午在深圳CBD,中信证券组织的投资者交流会上。300人左右的会场座无虚席,会场后排和门口仍有不少站着的投资者。

赵丹阳以《牛市已启动》为题和投资者做了一场70分钟的交流,赵丹阳进行了简短演讲,主要的时间为投资者提问。

赵丹阳称,牛市已经启动,坚定看好后市。现在还是牛市初期,这一轮牛市将是人类历史上最大的牛市。

赵丹阳表示,2014年初的观点仍没有变,利率下行、混合所有制改革、资本市场开放是支持牛市不断向前的三大主要因素。仍然看好金融、高科技制造业、消费行业、医疗保健、互联网行业。不过,医疗保健和互联网板块估值太贵,目前并未投资。

数据显示,赵丹阳去年回归A股成立了两只产品赤子之心价值集合资金信托计划(1期)和赤子之心成长集合资金信托计划(2期)。1期产品成立于2014年1月22日,截止12月31日产品净值为151元,涨幅51%;2期产品成立于2014年2月20日,截止12月15日产品净值为129.75元,涨幅为29.75%,至12月31日预估达47%。

据记者将交流全文整理如下(文章未经赵丹阳本人核实):

演讲部分:

大家好,我相信在座的有新的老的投资者,现在距我们回归和产品成立快一周年,借这么一个机会和大家分享交流下看法,今天我这个PPT做得非常简单。

牛市已经启动,我相信在坐大多数的人都已经分享到牛市第一波的成果,其实我们去年这个时候讲的内容在网上都有,大家可以去翻翻看,重复的就不多说(注:去年讲话全文也本公众号首发,今日也有补发,大家也可翻阅到本公众号2014年1月5日微信文章),今天大部分的时间还是和大家互动交流吧。

首先,这幅图是去年做的图,去年1月3日、4日路演用的图,当时上证综指在2050-2100点左右,市场还是比较熊市的时候,时隔六年我们从海外回归A股市场,我们当时的观点是牛市已经开始启动,将来会有一个中国历史上最大的牛市。我们当时这个话还是保守了。

实际上,这轮牛市是中国历史上,也将是人类历史上最大型的牛市,从第一浪的成交量和走势图上来看,已经验证了这个特征。所以说,这次牛市可能是中国历史上、人类历史上最大的牛市。

牛市的三个条件,去年的PPT也有,第一个是利率下行,去年这个时候,国债的利率大概在4.8%,现在应该在3.8%左右,下降了非常多;余额宝当时的收益率可以达到6%、7%,现在应该在4%左右。

过去这一年,央行也降息、下调正回购利率、降低一部分金融机构的存款准备金率,但这都是第一步。大家知道,中国是高储蓄率国家,储蓄率达50%多,长期来是资本过剩的国家,所以说中国未来的利率还会继续下降。过去的利率有些扭曲,包括地方政府平台和房地产的债务,这两块规模下降之后。接下来整个市场的真是利率开始下行,但下行的还不够。

在利率下行的过程中,A股市场场外的资本就会受到压力,比如说保险资本,他融资的成本都4、5%以上,它就必须找到可以匹配这个高收益的产品,以前场外有很多信托产品、理财产品可以匹配。未来找不到,那他就必须到股市寻找高分红高股息的股票,到股市上寻找和他匹配的投资工具,这时候就可以看到第一浪牛市中债券股票双牛就是这个原因。

牛市第一浪、9、10月之前,债券、高分红、派息的股票都涨得非常好,10月份之后、沪港通之后、降息之后,这就开始了牛市真正的引爆点。

牛市的第二个条件是混合所有制改革,大家看中石化已经做出混合所有制改革的方案,说实话这个方案没有达到市场的预期,形式上是改了,但从市场评价和股价的反应来看,并没有达到应有的预期。

我们相信混合所有制的改革,会在2015年越来越快,并且会是催生大牛市的下一个引爆点。

如果我们的上市公司都引入好的治理结构,真正达到股东利益最大化的时候,很多公司未来的损益表里,收入可能每年增长5%-10%,但利润可能增长20%、30%这样,利润的增速会远远大于收入的增速。这是治理结构改善的红利,对股价的提升和估值的提升都会有很大的帮助。这是我们觉得股市大的上涨的很大因素。

第三点呢,资本市场开放。现在沪港通开了,深港通也宣布要开了,所有这些背后其实最终就是人民币要开始国际化。中国作为全球外汇储备第一大国,未来GDP也要超过美国,大国他的货币一定要是可流通货币,从这个大前提来看,将来中国的股票不但是中国的投资者购买,还将会是全球的投资者购买。如果进入全球的如MSCI指数,全球资本对A股的需求还是很大的。

大家觉得,沪港通开通后,外资进来买A股的反应不如预期。但这只是第一步,海外的大的资金还没有进来。据我们了解,香港很多基金,他需要修改投资范围和契约。未来中国资产的回报率对海外还是会有很大吸引力,中国资产从未来十年二十年来看,还是很有投资价值。

资本进入中国后,不仅可以分享到中国的成长,还可以分享到人民币升值的收益。余额宝还有4%左右的收益率,加上人民币升值,对海外资本还是有很大的吸引力。这三个利好之下,我们觉得未来中国资产在海外还是很有吸引力。

讲到这里,我把去年牛市的观点再讲一遍,到今天我的观点还没变,还是这三点。这三点,会一步步地对中国资本市场起到更大的影响。

大家看上证综指,我们讲到2004年, 在1200点的时候,我们赤子之心成立了第一个产品,当时我们预测上证综指要到3000-5000点,结果最后到了6000点,我们在3000多点就出局了,后来又打新股【大的基金确实也有打新股的需要】各方面收益率也还不错,最终我们是在5200点清盘解散,然后跌到1600点。

到了1600点到现在,实际上打了一个大底部,这个底部打了6-7年,打得非常坚实。2014年,时隔十年我们又重新发了A股新的产品,因为我们觉得牛市要来了。现在这个点位也才刚刚起来,所以说现在才是牛市第一浪。

虽然说牛市第一浪的成交量、爆发力和速度,已经让大家大为吃惊。坦白讲,对这个上行速度,我们也没想到这么快。但是对这个第一浪和牛市的力度、涨幅都是我们预计之内的。我们赤子之心从回归A股的去年(2014年)1月份起,实际上对未来3-5年的股市怎么走、怎么预期,我们已经有一个大概的想法。

过去几个月,大家可能都很辛苦都很忙。但坦白讲,过去几个月是我最轻松的时候,两三个月我基本处于放假的状态,我们长线布局已经做好。未来股市怎么样走、怎么做,我们实际上都有大概的框架。

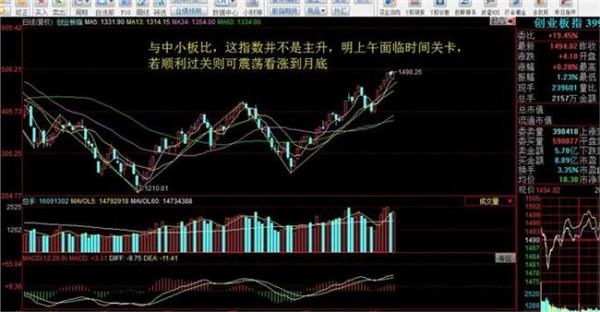

我们认为走到今天,牛市是第一浪,第一浪快结束了,股市不可能天天这么快速上涨,第一浪在这个位置需要调整、消化甚至或者经济数据不好还要一定的回吐、洗纳、这么大的成交量要充分洗干净后然后才进入下一浪,现在是第二浪快要开始了。

第二浪的整理消化结束之后,然后才进入主升浪,主升浪的时间也许是今年下半年或是什么时间,这个太细节的东西就没法预测,也预测不准。但一定是要经过一定的消化吐纳换手才进入牛市的第三浪。

第一浪是不分青红皂白,所有的股票能涨的都涨,而且互联网时代信息传播、情绪相互感染,成交量上的特别快,市场走得特别有效率。但是一个事物发展的规律还是取决于规律本身,而不会因为传播工具的加快而改变他的规律。一定会有这么一个第一浪、第二浪、第三浪。。。。。这样一个过程的。虽然第一浪比以往的成交、速度都大,但还是需要一个调整吸纳的过程。

对于这一轮牛市的高度、或者到什么点位上,我们虽然自己有一些想法,但在这里还是不方便说。我们可以说,在现在这个位置上,从价值投资上讲,即使这个位置上,长远看还是值得投资的,只要你买到好的公司,总是可以睡好觉的。

我们香港今年回报也还可以,两个基金,一个回报是31%,另一个有25.7%吧。香港的价值投资基金是2003年1月成立,过去12年的累计回报是12倍,恒生指数的回报涨了一倍多吧;赤子之心自然选择基金是2009年3月成立的,到去年底的累计回报是126%。

我们A股的信托计划,赤子之心价值是1月22日(2014年)成立,到2014年底的回报是51%,2期赤子之心成长晚一个月成立,2月20日成立,到年底的回报是46.5%吧。

我们还是继续说,坚定看好这轮牛市,这轮牛市是人类历史上最大的一次,牛市还很远,大家不要到一定高度上就产生怀疑和恐慌。

牛市第一浪,是降息推动的价值低估的修复,很多股票已经涨了很多了,低估的修复快结束了;接下来,就是要进入牛市第二浪,牛市第二浪整理消化之后,就进入牛市第三浪。牛市第三浪的推动一定是要上市公司业绩的推动。

接下来,未来就要看买到什么公司了,尤其是现在注册制加快之后,创业板、中小板里面比较垃圾的公司未来可能会像香港的仙股一样。大家知道香港的仙股,很多就几分钱、一毛钱。我们相信,未来A股市场也会出现这样的情形。未来好的公司,会持续创新高,很烂的公司、炒概念、重组,在注册制推出之后,没有业绩支撑的,未来会跌得很惨。

未来就是考验挑选上市公司和股票的能力,要挑到一定能够分享到中国的经济成长和有真实业绩的好公司。总体来说,我们还是很坚定看好后市。

我们看好的行业,是金融行业、高科技制造业、消费品行业、医疗保健行业和互联网行业。

不过,医疗保健行业,去年初的时候我们想投这个行业,但到后来实际买的时候并没有投资,因为PE(市盈率)偏贵,未来在估值不那么贵的时候还可以考虑。互联网行业,大家知道创业板动辄60、70倍的PE,打死也不会买。今天简单的交流和看法就到这,下面可以和大家互动,但声明不谈及个股。

问答环节

投资者:对美元的汇率怎么看?

赵丹阳:美国准备加息,还没加新兴国家的货币就跌得比较厉害,大家都蛮有关注和担心。

举个例子,2010年的时候,我在纽约住了一两年,在美国的跳蚤市场,有人在卖《纽约客》,有一本1942年的杂志封面,我觉得有意思就买了。我看那个杂志定价是0.15美元,后来看那个杂志现在卖7美元。也就是说现在的1美元相当于1942年的2美分多一点,也就是说过去70年美元贬值了98%。

实际上算下来,通货膨胀率是4%多,我们查过美国政府公布的通胀率是3%多,差一个多点。不仅是美元,全球任何政府的货币都是通货膨胀,只要脱离了黄金本位后,永远是通货膨胀的。

把你的问题在历史上拉长看,美元升值是不存在的。可能短期内美元升值对全球有一定影响,但是长期看,我们还是要投资于实物资产或上市公司股权,我们才能跑赢通货膨胀。

第二个问题,美元到底有没有这么强。美元升值对谁升值,美元对欧元、日元未来一段时间升值,我相信是可能的;但对人民币升值,我不相信。

美元要对人民币升值,要有两个前提,一个是说,美国人未来十年的生产效率提升速度超过中国,第二就是美国印钞票的速度慢于中国。现在中国人均7千美金,美国人均4万美金,差6、7倍,我相信一定是中国的劳动生产效率提升速度快于美国。第二个,美国外债多大,美国印钞票速度是不会慢于中国。

长期看,美元升值不存在;短期看,美元相对包括中国、印度的货币在内的全球一揽子货币,升值也是不存在的。

投资者:2007年牛市中保险股估值高于券商和银行,而目前并没有,怎么看?

赵丹阳:每个版块、每个行业,在股市的不同时间表现是不一样的,股市很多时候是不理智的,比如2014年上半年大盘蓝筹股的低估。保险长期看是不错的行业,不要纠结于一时一世的表现。

投资者:对于混合所有制改革,普通投资者怎么寻找标的?

赵丹阳:我觉得有个大的方向,比如中石化混改不及市场预期,在这种大的战略性行业里面,政府改革的步伐可能会相对弱一些。

在一些地方国资委的公司里面,我们相信未来地方政府退出的力度和决心可能性会大一些,在一些不那么关系战略性产业和国计民生的公用事业中,改革力度可能会大一些。

投资者:怎么看待AH股价差扩大的趋势?

赵丹阳:AH股定价是蛮有意思的现象,以前是A股蓝筹估值低于H股,去年降息之后,A股快速上涨,估值明显高于H股。

中国的文化历史,都是内生性的文化。体现在股市上,定价的标准不会是西方投行定价多少就是多少,它的定价一定是中国国内的投资者给它定价。未来我相信一定是H股跟随A股走,对中国公司的定价一定是在中国的券商手中。

投资者:新浪微博有一个账号,每天在发一些股市看法,不知道是不是你的?

赵丹阳:对不起啊,不是。

投资者:方不方便透露现在的持仓?

赵丹阳:一直是100%持仓,一直是满仓。

投资者:上一轮你是什么时候退出,这一轮你会什么时候退出?

赵丹阳:上一轮在3500点,出了很大一部分,清盘在5200点,上一轮赚了4倍多,出局稍微早了一点。这一轮牛市会比上一轮更疯狂,PE、PB会冲到什么位置,我们也不清楚。但是我们知道,在某个位置上,我们会不再吸纳客户的资金,在某个位置上,我们会减仓,在某个位置上,我们会撤退。

投资者:抛开PE估值,对2015年、2016年医疗保健行业怎么看?

赵丹阳:就整个行业来看,整个进入老龄化,医疗保健无疑是很有前景的行业;但我们是做投资的,我们买一个东西是为了卖他,我们永远是便宜的时候进场,在高估的时候退场。医疗行业过去太多人看好,太贵了。我们虽然很看好这个行业,但我们没有进场。未来如果有便宜的时候,我们会考虑的。

投资者:国际形势对中国的影响,周边不可预料的地缘政治黑天鹅事件会否让资金从中国退出?

赵丹阳:一颗大树,想要拥抱天空的话,没有任何力量可以阻挡他,只要他够强。中国衰退了几百年,现在又开始复兴,在这种大的趋势下,没有任何国家和民族可以阻挡。

投资者:新能源汽车前景广阔,但现在业绩不是很好,PE很高,你怎么看新能源汽车的投资?

赵丹阳:人类社会的发展需要科技公司的推动。坦白讲,我对任何评估这类公司,没有特别好的经验,就目前而言,我们很难评估,我们要承认还不懂。

投资者:怎么看待银行板块?

赵丹阳:进入牛市,金融行业都会不错。银行板块的问题,坏账的问题倒不担心,但银行依靠垄断的利润太高,随着行业管制放开,未来能否保持高息差不可知,其次是互联网的冲击,肯定会有冲击,但冲击有多大我们也难评估。不过银行板块的PE确实便宜。

投资者:您刚才提到牛市第一浪后的调整,你会怎么操作?

赵丹阳:牛市的形态和持续时间很难预测,没法预测每一浪的具体走势,我们就买了好的公司不动。但在不同阶段,我们会在周期性行业和非周期性行业之间做一些调整,要看不同时间和阶段。

投资者:基于对未来股市看好,可否对国资背景的、低PB(市净率)的蓝筹公司作为投资标的?

赵丹阳:举个例子,钢铁业是低PB,但牛市拿钢铁板块不是一个好投资;公路板块,也是低PB,牛市里拿着也不是好的投资。简单说,公用事业板块,贯穿整个牛市周期,不是好的投资选择。

投资者:对地产股票的看法?

赵丹阳:我们认为中国地产的最高峰和最辉煌时期都过了,地产股的疯狂不会再像以前那样。地产是可以拿的,但不是牛市中最好的投资。

投资者:对院线股怎么看?

赵丹阳:我不太懂,没法给你建议。

主持人:由于时间关系,今天交流就到这里。