王东峰四大黑马 盘点2014年基金业四大黑马

2014年股市债市颇多意外,也为公募基金行业带来许多惊喜:宝盈基金的股票投资品牌渐成气候,实现了低成本扩张;上市公司频频定向增发,财通基金从中分羹成为“定增王”;蓝筹股年末发力引发转债行情,长信基金旗下转债基金业绩随之走牛;分级基金杠杆份额快速上涨,申万菱信借此走出了一条不一样的路。

宝盈:重塑投研 实现低成本扩张

中国基金报记者 刘梦

2014年,无论是业绩还是增长规模,宝盈基金[微博]都算得上基金业的一匹黑马。相关数据显示,截至2014年9月30日,宝盈基金的资产管理规模达到351亿元,相比2013年底增长了110%,其中,股票型及混合型基金的资产规模增长尤为迅速。中国基金报记者了解到,宝盈基金成长的背后,是公司针对投研体系的一系列改革,包括考核制度改革、推动投研销一体化、不强调策略等等。

一位资深的基金业内人士对中国基金报记者分析道,从基金行业整体来看,近两年基金公司的规模增长多数集中于基于互联网平台的“宝类”基金,但这类基金给公司贡献的净利润十分有限。

“宝盈基金延续低成本发展的模式,对股票投研能力的投入更多,股票基金的业绩也比较出色。”前述人士称。

中国基金报记者从一位接近宝盈基金的人士处了解到,2014年宝盈基金的税前利润相比2013年将会有大幅度增长。

从投资业绩来看,宝盈基金的股票投资品牌渐成气候。今年以来至12月26日,宝盈核心优势A、C的收益率分别达到78.27%和76.17%,在混合型基金中分列第一名和第二名;宝盈策略增长的收益率达到66.45%,在同类股票型基金中排名第五;另外,宝盈鸿利收益的收益率达到53.21%,宝盈资源优选的收益率达到53.09%,均排名前列。

一位熟悉销售渠道的人士对中国基金报记者说:“近年来买宝盈基金产品的人,基本上没有亏过钱。宝盈基金在渠道中的口碑非常好。”

业绩带来的品牌效应推动基金规模不断上涨。相关数据显示,截至今年三季度末,宝盈核心优势的资产规模超过40亿元,宝盈资源优选超过27亿元,宝盈策略增长超过41亿元,宝盈鸿利收益超过23亿元,同时,今年12月刚刚成立的宝盈先进制造,首募规模达到42.57亿份。

这一切依托于宝盈基金针对投研体系所做的一系列改革。

记者了解到,宝盈基金主张投研销一体化,打通基金经理与研究员、专户投资与公募投资、投研部与市场部之间的工作,不强制进行策略研究,而是鼓励基金经理坚持自己的投资风格。“我们投研之间很少有掐架,基金经理之间、基金经理和研究员之间、公募和专户之间、投研和市场之间的‘气’都比较顺。”宝盈基金内部一位老员工对中国基金报记者说。

前述人士补充道,宝盈基金近几年业绩突出,也与其一直遵循自下而上的投资思路有关。“我们投资部很少做策略,不会因为某一个行业好就扎堆买一个行业。各个基金经理会根据自己的研究精选个股,提高集中度。我们赚自己擅长的领域的钱。”宝盈基金一位绩优基金经理对中国基金报记者说。

此外,记者还了解到,宝盈基金对基金经理的考核标准是管理产品业绩进入同系列产品的前1/2。“压力驱使,我们研究部和投资部的人都在外面调研,座位经常空着。”宝盈基金内部人士说。

目前,宝盈基金内部形成了以彭敢、张小仁、盖俊龙等为主的权益基金经理团队,以及以陈若劲为主的固定收益基金经理团队。依托在股票投资能力的品牌效应,宝盈基金扩大了权益类产品线,2014年先后发行了5只混合型基金——宝盈新价值、宝盈祥瑞养老、宝盈科技30、宝盈睿丰创新、宝盈先进制造,合计贡献了77.64亿份的基金规模。

财通:“定增王”新目标“三板王”

见习记者 饶玉哲

今年以来,上市公司频频定向增发,由于增发价与市价之间存在价差,引致投资者热捧,基金公司也不例外,而从定增市场中分羹最多的便是财通基金[微博]。

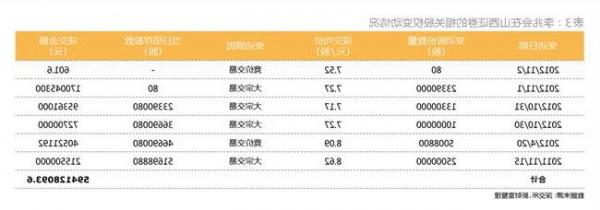

“财通基金从2013年开始参与定增项目,目前为止,我们中标的项目已经有140个,累计参与金额超过340亿元,现在总体的浮盈水平是43%,今年我们有100多亿元的浮盈,不是我们公司赚了100多亿元,是我们为客户赚了100多亿元。这么大的体量,300多亿元的规模,仍旧有超过40%的投资回报率。”财通基金副总经理王家俊向中国基金报记者表示。

记者了解到,与财通基金在定增业务领域合作的机构,包括各大券商、私募基金、PE/VC,以及保险、信托、财务公司、上市公司等在内有100多家。

与此同时,财通基金还深度挖掘各类定增标的投资机会,在定增组合投资、定增产品设计、定增个股选择、定增项目流程以及风控的把握上积累了丰富的经验,持续推出各类创新型定增产品。

“2010年后成立的基金公司,行业里已经强者如林,前十大基金公司的公募规模已经超过行业一半,幸运的是,市场处于资产管理业的寒武纪,产品形态大爆发,公募处于管制放松期,小基金公司可以在业务上单点突破做成精品店,比如财通基金就在定增这一细分市场上发力,打造‘定赠王’的品牌。”上海一位分析人士指出。

王家俊说:“目前已披露预案等待发行的定增标的有600多个,也就是说明年定增市场容量比今年更大,我们会持续关注这块市场,同时开拓更广阔的创新业务领域。”

针对明年的战略布局,除了继续在定增领域持续深耕外,王家俊提到六大布局方向。第一,权益类资产的配置时间正在到来,2015年度将加大对权益类公募和专户产品的布局;第二,在继续夯实定增业务领跑地位的同时,公司还将围绕定增业务不断创新开发,如定增公募产品、三年期定增产品、收益权互换产品、定增对冲产品、定增二级市场驱动策略产品等;第三,公司将以定增业务为契机,深度参与上市公司的市值管理等业务;第四,理财产品规模的高速增长与近年来收益率的下降,两者的反差将带来理财产品的大量资金溢出,公司将为这部分资金定制固收类产品;第五,期货资管正在经历朝气蓬勃的混战阶段,公司将不断挑选优秀的期货投顾入驻“财通基金期货投资经理工作室”,培养期货投资团队、发行主动管理的期货产品;第六,随着扩容加速、制度红利、流动性红利、高增长红利等因素集中释放,新三板可能带来巨大的投资机会,财通基金已成立专题小组深入研究提前着手布局。

“希望在未来的一两年能够成为‘三板王’,我们会花很多的时间和精力在新三板的产品研究与设计上,同时将进一步发挥自身特色,争取在行业细分领域成为业内标杆。”面对2015年新的挑战和机遇,王家俊显得踌躇满志。

长信:提前布局 成就债基黑马

见习记者 饶玉哲

股债双牛,这是对今年市场最为贴切的概括,而债券市场表现最为抢眼的莫过于可转债,可转债基金也因此成为今年表现最抢眼的小品种基金。其中,长信可转债今年以来的收益率超过88%,成为固定收益领域的一颗明星。长信基金[微博]因此成为今年的债基黑马,而这一切皆因公司早就对债券基金做了全面布局。

今年的可转债行情大致可以分为两个阶段:第一个阶段从6月至10月底,这一阶段可转债以补涨为主,扭转了前期的悲观预期;第二个阶段是从11月以来,可转债跟随正股上涨。公开数据显示,今年以来截至12月26日,长信可转债A的收益率高达88.28%,C类的收益率为87.36%,位居所有开放式债券基金第一位和第四位。

事实上,长信基金在固收领域能取得如此成绩并非巧合。早在长信可转债发行之前,长信基金已对混合一级债券基金、纯债基金和混合二级基金做了布局,并开始拓展特殊品种债券基金,挖掘可以充分享有股市和债市收益的细分品种,在此背景下发行了长信可转债。

同时,长信可转债基金经理李小羽具备12年债券投资经验,善于平衡风险与收益,力求以最小风险获取最大收益。

不久前,中国证券登记结算有限公司发布债券质押新规,导致债市应声下跌。李小羽对中国基金报记者表示,建议梳理目前持有的交易所信用债,是否在质押被调整和停牌(不能质押)之列,持仓应以中高评级信用债为主,谨防流动性风险。

同时,他认为,此次调整并不是牛市的终结,2015年一季度的慢牛行情依然值得期待,稳健的货币政策环境使得流动性相对宽松,新增理财仍然是债券投资的主力军,“目前债市并未完全进入熊市状态,收益率上行反而为投资者提供了配置时机,10年期国债已具有配置价值。”

不过,上海一位分析师认为,在11月以来的这波行情中,可转债基金可以视为一个大盘杠杆基金,放大了市场的涨幅,在此阶段,可转债已经脱离其安全边际,风险收益比不再占优。

展望后市,李小羽认为,通缩长期来看与经济正相关,同向波动,因而有望维持低位,今年四季度至明年年初大概率在2%附近波动。在经济下行、货币宽松、通胀低水平的基本面下,同时大量银行资金从各种方面进入债券市场,今年债券牛市状态被改变比较难;而另一方面,利率水平整体偏低,信用债利差过窄,银行坏账率上升,信用债投资承担的风险增加,综合来看,明年至少上半年,债市单边牛市或熊市的可能性较小,平衡的可能性较大,如果长时间维持这样或者更低利率水平,债券市场依然是很好的投资方向。

申万菱信[微博]:做中国最大的 分级基金供应商

见习记者 饶玉哲

近年来基金行业发生了重大变化,中小基金公司只有走差异化、多元化的道路才能在竞争激烈的泛资产管理行业内突出重围。申万菱信就凭借分级基金走出一条不一样的路。

2014年11月下旬开始,沪指在金融板块的带动下快速上升,与此同时大量指数型分级基金B份额快速上涨,一些分级基金B份额涨幅甚至超过100%。申万菱信中证证券分级无疑是其中最突出的代表之一。

自今年3月中旬成立以来,截至12月26日,申万证券分级基金的业绩表现优异,收益率已经高达153.75%,而其杠杆份额证券B自3月31日上市至12月24日期间,二级市场价格涨幅达422.18%。与此同时,随着券商板块的突飞猛进,11月底证券B触发上折阀值,进行第一次向上折算;在短短的8个交易日之后,证券B再触折算阀值,上演“折上折”。

与此相伴的是,申万证券分级实施两次分红,分别每10份分红5.08元和每10份分红5.85元。

其实,证券分级只是申万菱信基金今年发行的产品之一。公开资料显示,该公司今年共发行了3只新产品,均为分级基金,另外两只是中证环保分级和中证军工分级,同样取得不错的业绩。其中,环保分级自5月30日成立以来截至12月24日,收益率为24.30%;军工分级7月24日成立以来收益率为25.05%。

针对上述分级基金的设计初衷,申万菱信董事长姜国芳向中国基金报记者透露,“早在2013年,基于对证券、环保、军工等行业未来发展的良好预期,申万菱信产品与金融工程总部便开始研发和设计上述3只分级基金。从2014年这3只基金相继成立后的业绩以及市场的关注与热捧可以看出,这3只分级基金的发行适逢其时。”

事实上,分级基金已经成为申万菱信具有相对竞争优势的产品,公司在分级基金的运作、客户维护、产品设计上已经积累了一定经验,公司的规模和收益也取得了一定的成绩。

同时,以细分行业或主题作为投资标的的基金未来仍将有很大的发展空间。今年新发基金的一大特色便是主题型分级基金崛起,涉及到的主题包括军工、券商、国企改革等,具有鲜明的细分特征,当相关板块处于风口时,这些基金的净值涨幅也会较大。

上海一位基金分析人士指出,“主题型基金特别是行业类、风格类的主题指数型基金的优点在于方便投资者追逐细分板块,一旦板块上涨,收益颇丰;但同时缺点也很明显,波动幅度比较大,对投资者的知识结构提出了更高要求。”

针对公募产品规划,姜国芳表示,计划未来3年做好分级基金广度和深度的挖掘工作,不断推出满足投资者各类需求的产品,并在现有分级条款的框架下,精耕细作,挖掘存量指数的潜力,深入发掘优质的市场主题和行业。

“申万菱信基金公司仍将在指数分级基金领域深挖战壕、广备弹粮,力争打造成中国最大的分级基金供应商。”姜国芳透露。