谢侠逊的真实水平 如何知道你真实的投资水平?

我参加了一个券商组织的北京私募基金经理聚会。有一些观点和投资的感悟,与大家分享:

其一,对大盘未来趋于乐观。大家认为三季度的行情肯定来了。虽然也有私募表示谨慎,但是乐观因素在增加。大家看三季度反弹高度看3300-3800之间,集中于熔断点3600点上下。对于最低点,大家倾向于2638点不会破。

一个是成交量与之前的2012-2013年不可同日而语。另一个是,未来不会再出现,让7000亿配资和伞形基金,一周内强制卖出的人间灾难。这种强制大资金段时间内卖出形成的人为灾难,对市场形成的冲击势能是巨大的,基本上,砸出来的大概率是最低点。比如6124到经济危机的1664点。

其二,目前的私募,都是在经历了股灾3.0模式后,生存下来的,所以除非是一些深度价值投资的老牌私募敢满仓,基本上依靠技术分析,波段的操作的私募基金,仓位都不重。因为技术指标在等待能否突破前高3100点。

第三,有一个好现象,券商出身的私募基金经理,更倾向于通过波段,追求绝对收益,倾向于到3300就清仓。准备跌破3000点再买。而从公募基金公司出身,以及我们这种从技术到价值投资顿悟的草根,更倾向于分析具体的机会,而不是过于关注大盘点位做投资。因为即使是你认为股市没有指数机会,现在两市也有20%的股票超过5178点,创历史新高。如果说上半年没有机会,也许是你选股水平不够,也许是你的股票还没有开始涨。

第四,优秀的投资人总是相同的。我们说,价值投资者就像同性恋者,同性恋者现实中很难寻找到另一半,而价值投资者现实中也很难遇到相同价值观的人。所以这次聚会,只有一个50多的老哥投资和选股思路与我们一样。我们在2013年初选择了安科,他在2012年初就选择了安科,只不过,由于安科当时业绩并没有变好,所以他忍受了一年的阴跌才开始赚钱。

我们则选择了右侧交易,最低点过去了才买入。下周二的免费公开课,我本来准备讲一个未来可能出现三年十倍的行业,他恰巧是去年10月股灾后开始投资的,也是坐了半年多的过山车,最多亏了20%之后,才刚开始赚钱。

两个价值理念相同的价值投资人,没有任何的交流,竟然选择行业和对未来的判断,基本一致,呵呵,是英雄所见略同,还是纯属偶然?现在无法下结论,是否真的有三年十倍的机会,你跟着我们三年后就会知晓。只不过,他们比我们更激进:满仓融资买入股票。因为融资,所以他们曾经做期货暴过仓。

第五,与三十多家私募的交流发现,虽然价值投资是极少数,但是我们更加坚信自己走的道路正确。也对我们的投资水平更加自信。因为年轻的私募基金还在依赖技术。没有脱离散户水平,拿着20-30亿资金依靠技术指标做波段,我都冒冷汗!

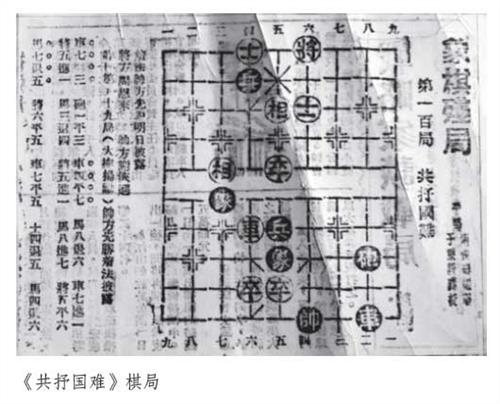

经过了将近20年的股海浮沉,看到一个人的理念和选股操作,就知道他的投资水平高低。可以用围棋的段位来说明投资者的真实水平。

股市不入门级:新股民,刚进入市场,对股市里的一切只不过有个大概的了解,甚至你都不太清楚股市的基本术语和交易规则。要买什么股票,什么时候卖,你自己一点都没什么主意。新股民的交易主要看电视,看网络,看各大媒体的评论,或者听听朋友的建议,你总觉得他们说得都有道理。典型特征是:跌了不知道该买还是该卖。

股市一段水平,投资者知道了一些技术指标,MACD、KDJ、RSI之类的,总觉得它们有时准,有时又不准。你也关心基本面情况,今天世界上发生了什么大的事件?对于股市有什么影响?你总是第一时间上网查看。典型特征是,拿着股票总感觉不踏实,所以交易比较频繁,时赚时亏,但总的来说,帐户是亏损的。一段的特点是,对什么都是一知半解。

股市二段水平:投资者在市场上已经交易了一段时间了,但总的来说帐户是亏损的。你觉得要在这个市场赚钱真的很难,你急着想在股市翻本,可你不知道该怎么办。你看了很多,一些关于股票交易的书,可你觉得他们说的是一回事,拿到这个市场中实际操作又蛮不是那么回事。

你觉得还是指标不够精确,于是你试着调整参数,可它们仍然是有时准有时不准。你上论坛,希望得到高手的指导。可他们也是说得,有时准有时不准。二段的特征是,开始怀疑股市投资是否有规律可寻。

股市三段水平:投资者已经有过股市大亏或者爆跌的经历。懂得开始敬畏市场。你知道要在这个市场上生存不能听信那些个评论。于是你开始系统地学习,你把能找到的相关书籍都看了,希望能从中找到一个战胜市场的法宝。你也学习了波浪理论、江恩的测市法则、价值投资之类的。

你也知道了短线操作,要顺势而为、亏损了要止损。可你搞不清这个“势”是怎么确定的,止损设在什么地方才好。你觉得要准确地知道市场何时反转真的太难了,你不相信在这个市场有人可以赚到钱,因为有了很多经验的你都觉得面对市场束手无策,他们怎么可能赚到钱?三段的特点是,敬畏市场,懂得股市投资真的需要学习,明白学习很贵,不学习更贵。

但是具体的学哪些东西,应该向谁学习,又似乎不明白。

股市四段水平:投资者开始明白,要在这个市场上赚钱,除了学习方法,还需要有有一套自己的交易系统。可这个交易系统具体都包括哪些东西,你还搞不太明白。你试着将几个老师的方法,几个技术指标组合成你的交易系统,根据它们提供的信号买卖。

可技术指标之间,经常相互冲突,让你搞不明白此时到底该相信技术指标还是价值投资。你试着长线,尝试价值投资,可有时你搞不清到底股指是短期回调还是要反转了。你也试着就做日内短线,经常今天赚了几千,明天却亏了一万。

你的帐单仍然是亏损的,你觉得做股市投资真是太难了,实在不行的话,你考虑是不是该放弃了。四段的特点是,懂得要建立自己的投资交易体系,但是具体的交易体系,包括哪些内容,开始反复测试,拿不准。

股市五段水平:投资者开始明白,在股票市场上你没法预测价格走势。不仅你不行,其实别人也不行。你开始逐步的建立一套自己的交易系统,你知道只要自己严守纪律,长远的来看,你该能够赚到钱。选错了股你会止损,盈利的股票你也开始能拿得住了。

你的交易会时赚时亏,盈亏基本相当或者略有盈利。有时你能按自己的系统交易,有时你不能。但你开始相信这个市场上肯定是有人可以赚到大钱。五段水平的人,开始能够偶尔选出好股,在一些博客论坛上你也开始成为大众关注的焦点。

股市六-七段水平:知行合一,投资人开始能够稳定盈利,不管即使技术还是价值投资,都开始有自己的一整套值得信赖的投资系统。你已经解决了投资理念的种种问题,开始有了自己的投资哲学。对于技术性的东西你不会太关心,你知道只要投资理念正确,即使是不看移动平均线你也可以稳定获利。

你知道股市在什么时候,你可以从容地进场,虽然你看不清以后的走势到底如何。但是你能凭借本能知道,后面一定有机会。六段水平的投资人,投资心态基本平静,但偶尔面对行情的剧烈波动还是会有些起伏,特别是重仓的时候。

股市八段水平:投资人,已经觉得股市里面赚钱实在是太容易了。选出能赚钱的股票,对你来说是家常便饭。就像一名驾驶老手开车一样,遇到红灯就停、绿灯就行。选股对你来说完全是无意识的。你不再需要对着图表精确地定义止损的位置,也不需要拿着笔或计算器去精确计算股票的估值。大部分达到八段水平的投资人,开始做私募基金,或者公募基金的资产管理,因为你已经意识到,没有比股市再赚钱的行业。

股市九段水平:赚钱已经不是第一要务。投资人要么开始大隐隐于市,过上财富自由的生活。这时候你已经在股市投资行业,神一样的模糊存在。已经做到,手中有股,心中无股,所以很少有看盘的时候,多数时间你在打高尔夫或是在太平洋的某个小岛钓鱼。你从不和别人说起交易的事,因为你知道没人能明白。当然,最后,也可能有极少数大师,愿意像巴菲特和格雷厄姆一样,回报社会,开坛普渡众生。

《如何选出未来三年十倍牛股?》

虽然风口上的猪也会飞,但不会一直飞。而站在风口上的雄鹰会飞得更高,而且风停了,也会翱翔在蓝天,因为蓝天就就是属于展翅高飞的雄鹰的。

股市投资,三年十倍的牛股诞生需要三个条件。其中第一个条件,就是行业的市场空间最够大。过去三年,我们选择出了好几个三年十倍的牛股,下一个三年十倍的确定性机会在哪里呢?

7月19日(周二)晚19点,我在和讯语音直播室免费讲:,人数很多,请提前10分钟进入房间。以防止后面来的出现网络拥堵进不来。