常江湖命数 新三板并购江湖暗礁多 常康环保终止与南方汇通重组

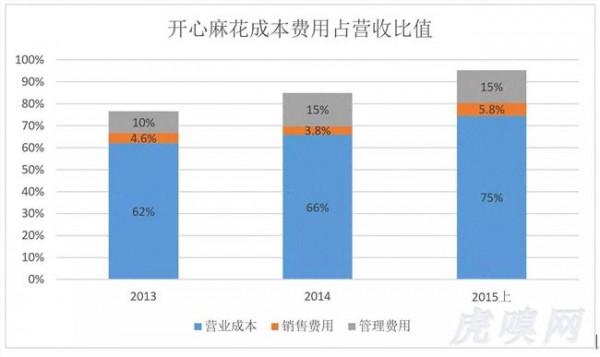

据不完全统计,截至7月27日,新三板企业共发布248份资产重组公告,其中新三板企业主动发起的重组占比高达75%。重组失败的比例也高得惊人,企业最终宣布终止、暂停重组的比例高达36%,与之对比,宣布完成重组的比例不及15%。

与A股上市公司并购重组潮流跌宕起伏相应的,还有新三板公司的资本运作浮沉。7月22日,上市公司兴民钢圈豪掷28亿元收购3家新三板公司,如此大手笔令市场一片惊呼。群议间,上市公司联姻新三板,仿佛是天作之合。

然而,并购江湖变数多。聚光灯下,但见成功者觥筹交错、把酒言欢,却不见失败者如何落寞离场、如何辗转反侧。

透视今年以来的248个新三板并购重组公告,实施完成的仅25个,对比之下宣告“取消或暂停中止”的案例却高达88个。这里面既有上市公司联姻新三板失败,也有新三板企业主动收购无疾而终。

前车之覆,后车之鉴。探寻新三板公司并购重组“翻船”之因,对那些筹谋资本运作的后来者而言,不无裨益。

豪门难嫁

7月8日,在停牌一个多月后,常康环保突然发布公告,因“公司与交易对方在交易价格等核心条款上仍未达成一致”,决定终止与上市公司南方汇通的重组计划。与此同时,南方汇通亦表示“公司收到了常康环保发来的《关于终止与南方汇通股份有限公司筹划资产重组事项的函》,该函表达了其全体股东及董事终止本次重组事项的坚定意愿。”

“相亲”失败的常康环保其实已恋上别人。7月13日,常康环保宣布,公司正“另筹划重大事项”,而本次筹划的重大事项系某上市公司拟收购公司股权。在公告中,常康环保强调:“公司以国防军工用海水淡化装置为核心业务,拟依托上市公司在材料研发、制造领域的技术优势及管理经验,横向开拓水处理业务,实现协同发展。”经历了前次失败后的常康环保,再次重组将作价几何呢?谜底或许不久即可揭露。

然而,并非每一份被搁浅的“重组姻缘”,都有翻盘机会。

约三个月前,上市公司唐人神发布公告表示,公司拟分别作价4.41亿元和2.9亿元收购龙华农牧和比利美各90%股份的重组方案遭到证监会否决,原因是“根据公司申请材料所披露的信息,并购重组委无法判断本次重组标的公司之一深圳比利美英伟生物技术股份有限公司业绩的真实性。”其中所提及的“深圳比利美英伟生物技术股份有限公司”正是新三板拟挂牌公司比利美。

重组方案遭到否决后,唐人神即表示“拟对原方案作调整”,继续推行相关重组计划。7月16日,酝酿了三个月的“重组方案2.0”预案终于面世,而这一次,公司直接放弃了对新三板拟挂牌公司比利美的收购,改为只收购龙华农牧90%股权。

豪门不易进,要想成为上市公司的“媳妇”,恐怕半点差错都使不得。

5月24日,在对深交所关注函的回复中,日海通讯表示,之所以终止收购新三板挂牌公司建通测绘100%股权,是因为“公司与交易对方及标的公司就资金使用计划、风险防范措施、管理团队授权等交易协议未明确约定的交易方案细节进行磋商过程中,双方未能达成一致意见,也未能就财务顾问提出的调整方案达成一致,同时在深入接触后,交易双方管理理念上的差异逐渐显现,可能导致重组后管理效率不达预期。”

除了上述案例外,据东财Choice数据显示,大智慧并购湘财证券、京蓝科技并购力合节能、达意隆并购赤子城、金力泰并购银橙传媒等,均在上半年宣告流产。

多位投行人士向记者表示,出于增厚业绩、降低市盈率需要,上市公司一直存在并购诉求。而今年上半年以来,确实有不少“主板土豪”在物色“新三板白富美”。但随着主板重组新规出台,上市公司的并购计划也受到不同程度的影响,“股权 现金”、或“换股”的模式,操作难度大大提升,现金收购是较容易实现的方式。可问题是,优质的新三板企业又有多少甘心接受“一锤子买卖”式的现金交易呢?

海通证券新三板与结构融资部高级副总裁李洁向记者分析了上市公司并购新三板企业的吊诡难题:首先,上市公司处于强势一方,习惯了高姿态,在与新三板企业谈判时并不会妥协,导致双方难以在估值、利益捆绑等关键点上达成共识;其次,被上市公司相中的新三板企业,一般都是业绩佳、行业好的企业,有较大的内生性成长空间,通过在新三板上对接资本,也还是可能做大的,所以他们并没有迫切需要被收购的欲望;最后,主板对于并购重组的监管政策有趋严倾向,就算上市公司与新三板“郎情妾意”,仍然需要过监管层的审核关。

安信证券诸海滨亦表示:“新三板企业融到资金‘腰板就粗了’,以前需要省吃俭用很久才能做的事情,现在都有钱去做了。从我接触到的优质新三板企业来看,他们是不愿意被别人并购的。”

好事多磨

问君并购流产几多愁,恰似一江春水向东流。

6月29日,在宣告终止筹划重大资产重组事项后,飞田通信终于复牌。当天,公司股票跌幅达19.74%,此后四个交易日,公司股价持续下跌,并于7月18日跌幅达66.17%,领跌当日做市股。7月18日,飞田通信收于0.91元/股,而其净资产价格为1.182元/股。此后数日有所反弹。

安信证券诸海滨认为,从统计数据看,新三板企业在并购市场上正逐渐掌握更多的主动权,新三板企业主动并购数量明显上升。

据记者不完全统计,截至7月27日,新三板企业共发布了248份资产重组公告,其中新三板企业主动发起的重组占比高达75%。但与此同时,重组失败的比例也高得惊人,数据显示,企业最终宣布终止、暂停重组的比例高达36%,与之对比,宣布完成重组的比例不及15%。

大部分公司对于重组流产的解释都有几分相似。“公司与相关重组方就标的资产的估值及交易对价未能达成一致意见”、“交易标的存在瑕疵”,这两大原因占据了半壁江山。

沪上某从事并购业务的资深人士告诉记者,新三板企业主动并购重组的流产率居高不下,与企业对标的资产的判断力有极大关系。“上市公司有更专业的并购队伍,大部分标的一看就知道不合适。而新三板公司在这一块的资源和经验都比较薄弱,很多标的乍一看觉得挺美好、挺性感,但是他很难判断好不好,于是就先停牌、做尽职调查,后面发现不合适,那就终止重组。”

而一家新三板企业董秘则向记者诉苦,并购难做,原因有三:首先,新三板公司并购对象往往是有过业务往来的小微企业,这些企业经营中存在各种各样的问题,甚至连尽职调查都无从下手,最后只得终止了事。其次,随着新三板市场逐渐走弱,企业并不看好这一资本运作平台,一些优质企业也不太愿意被新三板公司并购,其结果是新三板企业要么需要支付高昂溢价,要么就只能退而求其次,寻找“不太好的企业”,而并购“不太好的企业”,又不得不面临前述尴尬。

更重要的是,该董秘提出,不少并购重组计划倒在了政策限制上。根据股转系统6月16日出台的《挂牌公司并购重组业务问答(二)》:“挂牌公司如存在尚未完成的证券发行,在前次证券发行完成新增证券登记前,不得筹划重大资产重组事项,也不得因重大资产重组申请暂停转让。”一些正在进行股份发行的公司均受此影响。如东方略和爱酷游分别于6月21日、6月30日发布了相关说明公告,并暂停重组计划。

好戏可期

道路曲折,但前途光明。透视这半年来的公告,新三板上的“好学生”对于并购重组的积极性已经明显提升。尤其是随着产业并购基金模式逐步被新三板公司采纳,该市场的并购好戏值得期待。

安信证券在其中期策略研报中乐观预计,新三板并购市场将呈现加速之势。研报认为,技术进步或产业升级将一直为新三板挂牌企业主动并购的最重要驱动力,其次是行业内的整合动力。设立并购基金将成为更多的新三板挂牌企业实施并购的方式。

据记者统计,上半年来至少有7家挂牌企业公告拟设立并购基金,至少14家挂牌企业在筹划设立产业基金。不少企业公告透露将通过与投资机构合作设立基金,专注重组并购事宜。如4月7日,威丝曼表示拟与北京新鼎荣盛资本管理有限公司共同出资设立新威时尚设计产业并购投资管理中心,基金规模1亿元,以“国内外时尚研发机构、类威丝曼企业、与威丝曼的发展有协同效应的‘互联网 ’企业为投资方向”。

凯石投资合伙人俞铁成此前曾表示,挂牌公司与PE机构合作设立专项并购基金,再适度配资,完全可以收购较大体量的公司。“这个思维一旦放开,新三板企业在主动并购方面能够做的事情就非常多。”