朱琰中信证券 中信证券朱琰:银行股步入价值投资区域

银行业2012年二季度投资策略:经营高位承压,投资价值确定

通胀下行增加货币政策渐宽空间,监管政策延续稳中求进思路。预计二季度央行操作重点仍在数量调控方面,优先采取回购操作平衡资金市场流动性,搭配次数有限的法定准备金率调整,利率调整的可能性则偏低。4-5月份由于准备金缴款、信贷投放及财税征收因素,下调法定准备金率的概率较高。监管方面,资本管理和流动性风险管理办法或将正式出台,对银行融资及资产配置影响预计偏低;贷存比料技术性松动,表外业务强化监督。

二季度贷款供给条件改善,社会融资总量或小幅回升。在额度宽松、投向政策微调、专项金融债发行及大行贷存比目标值上调背景下,二季度信贷供给条件将出现改善。信贷需求方,短贷回落势头趋稳,民生工程和基建项目的投融资需求有所回升,预计二季度新增贷款2.

2-2.4万亿。负债端,银行通过加大考核、夯实客户基础、业务创新吸收存款,预计存款季度新增2.5-3万亿。预计二季度企业债券和股票发行规模将增加,社会融资总量将平稳增长。

新增贷款利率下行,负债成本滞后反应,净息差有回落压力。二季度贷款定价效应预计将基本结束,在信贷供需关系改善、企业融资成本负担能力下降以及信贷结构调整作用下,新增贷款的议价能力或有所减弱,敏感性测算显示2012年贷款利率下行中枢为20BP;负债成本同向滞后于贷款利率变化;两者共振作用,预计二季度净息差步入平台期,全年NIM下降中枢为10BP。

充足拨备预留不良反弹空间,信用成本平稳降低盈利波动。经济减速及企业经营承压背景下,仅部分区域(比如浙江)和行业(比如中小企业)不良余额增加,预计2012年银行体系不良贷款温和反弹5-10%,年末行业不良贷款率不会超过1.3%。目前银行体系贷款拨备总额1.2万亿,覆盖率达278%,充足拨备降低信用成本波动,预计全年信用成本维持0.5%左右。

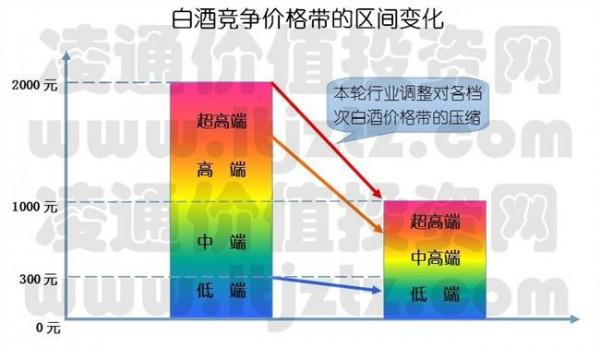

银行融资功能受限,再融资对二级市场冲击不大。预计银行股2012年PE/PB分别为6.4/1.1倍,如果银行采取配股或公开增发,则融资价格基本接近每股净资产,估值极低限制银行融资行为。2012年超过2000亿A H股融资未完成,其中大股东出资超过1000亿,H股融资逾700亿,对A股流通股东影响仅招行配股和民生可转债,规模料低于400亿。

风险提示。监管政策严厉程度超预期。经济恶化对银行资产质量的挑战。

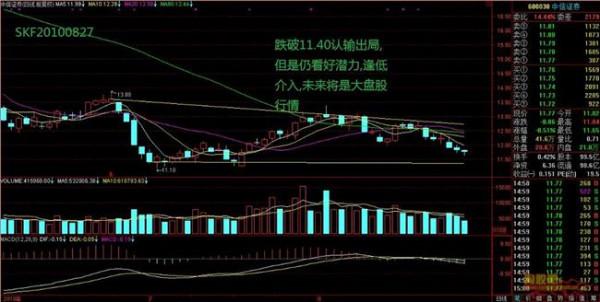

投资策略:维持银行业“强于大市”评级,步入银行股价值投资区域。流动性方面,预计二季度政策渐宽,实体经济资金供给条件向好,利于改善投资者流动性预期。从基本面看,银行经营景气高位承压,盈利数据料将小幅回落,预计中期业绩同比增速为20-22%。我们认为,配置低估值银行有望收获绝对收益,推荐盈利乐观、估值偏低的投资组合,即浦发、民生和中信银行(601998)。