李学明光大 李学明冲击波 光大银行H股上市悬疑

自去年开始,光大银行(601818.SH)就不断传出将在H股上市的新的信号,却在一再强调的“合适的上市窗口”中无限拖延。

光大银行董事长唐双宁3月8日表示,该行在香港上市已经获得监管部门批准,正等待合适时机赴港IPO。“各项审批相关公司股票走势光大银行海通证券民生银行招商银行华夏银行手续都已完成,监管指标也已完成达标,万事俱备,只欠东风,现在在等好的时间窗口,希望今年能上。”

今年2月初,光大银行副行长林立对《第一财经日报》等媒体表示,光大银行H股上市相关准备工作都在正常进行,包括监管部门的审批、基石投资者的引进、非交易路演的宣传等,“就等老天爷给出一个适当的资本窗口。”而从唐双宁最新的表态也可以看出,光大H股上市又有所进展。

央行某金融圈资深人士对时代周报记者表示:“光大国际(0257.HK)与光大银行属关联公司,李学明身份受调查一事或牵扯光大银行H股的进程”。这一说法得到北京某知名金融律师的认同:“若关联公司涉入重大案件的调查,光大银行的H股即使等到了一个合适的市场时机也要暂缓”。但光大集团某内部人士对时代周报记者否认了这一猜测。

与此同时,光大银行于近日发布的2011年年报显示,其资本充足率与核心资本充足率双双上了警戒线。光大银行董事长唐双宁表示,今年光大银行将努力突破资本瓶颈难题,破解资金紧张的困难,努力提升盈利水平。

登陆H股或又延缓

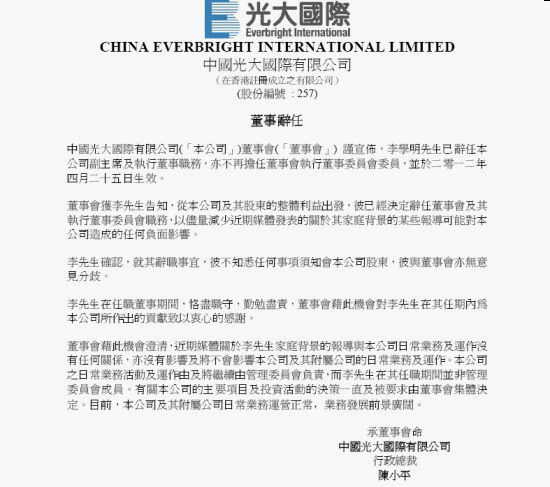

有媒体日前报道,光大国际副主席李学明疑是化名,李学明真实身份另有隐秘之处,令光大集团无端被卷入日前的风口浪尖中。据悉,李学明缺席了4月17日召开的光大国际董事会。光大国际总裁陈小平于4月18日回应称,他与李学明通过电话,得悉李目前在北京,而缺席董事会会议是因为身体原因,可能患上感冒有关,但相信李学明是完全自由。光大国际已经安排董事专门确认李学明是否还有其他姓名,估计不日即将出现结果。

光大国际表示,李学明毕业于清华大学,在加入公司之前担任中国航天国际控股有限公司副总裁。上述公告称,李学明未持股、未获奖金而且未涉及光大国际的日常业务运作。据彭博汇总的数据显示,李学明2011年的年薪为170万港元(21.9万美元)。

屋漏偏逢连夜雨,光大银行正在伺机等候市场转暖大刀阔斧登录港股市场,此消息一出,光大银行的H股上市或又遭变故。央行某金融圈资深人士对时代周报记者称,光大银行与光大国际属关联公司,李学明的调查不结束,光大银行的H股计划恐被搁浅。

但光大集团某内部人士对时代周报记者透露:“李学明在光大集团一直只是挂名,根本就很少见到人,也没有具体分管的工作”。该人士表示李学明身份一事对光大银行的H股发行“并无影响”。

某不具名银行股分析师对时代周报记者的回答颇为别致:“李学明一事是最近一个月才发生的,光大银行从去年就开始进行H股IPO了,该行一直以来未选择登陆H股该是选择合适时机,而与此事无关”。而就时代周报记者追问此事是否对光大银行未来的H股计划产生影响时,该分析师则避而不谈。

自2010年8月18日,光大银行A股登陆国内资本市场之后,其H股发行上市一直是市场关注的焦点。但随后的曲折复杂远远出乎人们的预料。

静待“时间窗口”

光大银行登陆国内A股资本市场后仅隔半年,2011年2月份,光大银行就宣布H股发行上市方案,并为确保上市顺利完成,选择了中金、摩根士丹利、瑞银、摩根大通等9家顶尖投行。

如此豪华团队保驾护航,却也未能改变瞬息万变的市场环境对光大银行H股上市的干扰。

本有望2011年7月份登陆香港联交所,却被推迟到8月份,原计划在该年8月18日挂牌,但也未能得偿所愿。彼时全球金融市场受到债务危机的影响,资本市场出现大幅波动;在香港上市的内地银行股被接连抛售,加上中资银行股被国外机构频频唱空,光大银行一边坚持自己的融资原则,一边等待“合适的资本窗口”。

2011年11月底,有媒体称光大银行重启H股IPO,融资额或缩减六成。该行相关人士对此作出否认。另有媒体记者也从承销光大银行H股上市的投行人士处了解到,H股上市仍在静候时机,并认为当时仍不是合适的时间窗口,“虽然光大银行资本方面出现压力,但年底求稳,一般不会采取激进的策略。另外,如果按部就班地走程序,2011年内上市在时间上也来不及”。

香港市场的表现,无疑是光大银行H股上市迟迟没有进一步推进的因素之一。12月15日,周大福(1929.HK)挂牌首日即出现“破发”尴尬,当日周大福珠宝最终报13.8港元,较发行价15港元低8%,成交金额高达24.6亿港元,占当日港股总成交金额的4%。而海通证券也发布公告称,由于市场环境变化及意外波动,公司决定推迟H股发行上市计划。

这一等又是小半年。光大银行H股上市补充资本却一直未有进展,光大银行董事长唐双宁却持乐观态度,他在年报中指出,该行H股发行上市已经圆满完成尽职调查,顺利获得监管批复,有效组织非交易路演,广泛遴选基石投资者。

在唐双宁看来,光大银行各项准备工作一切就绪,就只待市场回暖、发行窗口显现。同时,为促进H股的发行,增强投资者信心,公司确定了近三年的分红政策,健全对投资者持续合理的回报机制。

资本金告急

据光大银行发布的2011年年报显示,去年该行实现净利润超过180亿元,同比增幅超过40%。与其他7家股份制上市银行相比,这样的业绩表现略显平庸。而光大银行去年底7.89%的核心资本充足率已经跌破8%的监管红线,在所有已公布年报的上市银行中排名垫底,其规模扩张速度大幅放缓。而同类的民生银行(600016.SH)已于3月份完成H股配股融资,核心资本充足率达到8.42%。

年报显示,截至去年底,该行资产规模达到1.73万亿元,同比增长16.81%。这一增幅在股份制银行中仅略高于资产规模排名第一的招商银行(600036.SH),与华夏银行(600015.SH)、深发展(000001.SZ)相比优势进一步缩小。

年报还显示,光大银行去年的存款余额增长仅为15.25%,其中去年四季度,该行的单季存款环比仅增长0.2%,在8家股份制银行中排名垫底。国金证券银行研究员陈建刚表示,光大银行的结构性存款持续流失,新增规模的主要贡献来自于同业资产,2011年四季度拆放同业资产猛增了1倍,使得同业资产占比达到37.6%,达到该行历史最高水平。

正是由于大肆增加同业存款,光大银行去年的利息支出同比增长62%,超过了44%的利息收入增幅。海通证券金融业分析师董乐认为,同业业务导致该行的存款付息成本大幅提升,说明该行吸存能力仍是短板,在负利率环境下受融资成本上升的影响较大。

与其他股份制银行相比,光大银行同样受到资本瓶颈束缚,民生银行去年的存贷款增幅与光大银行基本相当,但资产规模增速仍然保持在22%的高水平,净利润增幅更是接近6成,远超光大银行;与同业业务著称的兴业银行(601166.SH)相比,规模小很多的光大银行净利润增速虽然压过兴业,但净息差表现上逊于兴业,在所有股份制上市银行中垫底。

有接近光大银行的人士指出,目前该行H股IPO的发行规模和融资规模与去年相比没有变化,即最高发行不超过120亿股H股,募集资金在380亿元人民币左右。陈建刚表示,按照年报最新数据测算,发行H股后光大的资本充足率和核心资本充足率有望上升到13.98%和11.40%,至少可以满足未来3年的发展需要。资本金的告急无疑令光大银行对筹谋已久的H股IPO更加饥渴。

![>唐双宁联动发展能力 [股市360]光大集团唐双宁:注重联动发展 5年内总资产翻番](https://pic.bilezu.com/upload/0/b0/0b0f7f1363aba3442e99c66f6fe0db5d_thumb.jpg)