个税抵扣房贷利息是怎么算的?个税抵扣房贷利息计算方法

个税抵扣房贷利息是怎么算的?个税抵扣房贷利息计算方法

财政部长楼继伟在成都G20会议上说:“义无反顾推动房地产税改革”,掷地有声,震惊四座。

那么,房地产税开征会给我们带来什么样的变化?房价会降吗?楼市会降温吗?老百姓要买房要多交钱吗?

最近还有传闻说,“房贷利息抵扣个税”,也就是说,每月的工资先扣去房贷利息再交税。这又会给我们带来什么样的影响?和小编一起看看~

在23日上午的成都G20会议上,财政部长楼继伟的一句:“义无反顾推动房地产税改革”,掷地有声,震惊四座。

问题1:房地产税一旦实施,对买房会带来什么影响?

税率多高?按什么房价征收?免征额是多少?

据央视财经了解,未来的房地产税主体税种由房产税、城镇土地使用税合并而成。

老百姓最为关注的是,房地产税一旦实施,买房要多交钱吗?要多交多少钱?

问题2:哪些城市会先行实施房地产税?

当前火爆的一二线楼市要小心了!一二线城市或将先行实施。

全国政协委员、中国财政部财政科学研究所原所长贾康指出,房地产税作为一种地方税,在走完立法程序之后,可以选择先后实施,分城实施。在一些房地产市场过热的一二线城市,可以选择先行实施。

虽然全面开征的步履艰难,但房地产税的征收一直是近年来中国社会的热门话题。有声音认为,房地产税一旦全面开征,会削弱“去库存”的效果。因此在库存压力减轻之前,应该放慢房地产税在全面推广的速度。

南方财富网微信号:南财

问题3:房地产税法何时全面开征?

那么,房地产税全面开征还有多远呢?

财政部部长楼继伟表示,将义无反顾地推动房地产税和个人所得税改革,并直言“只要是真正的税收再分配,就会受到真正的阻碍,但我们要义无反顾地去做”。

这样的一个表态,有不少声音认为房地产税可能会比较快落地。但实际情况,可能并非如此。

房地产税改革应该说一直在既定改革清单上,是必定会做的工作,至于落地时间,实际有些遥远。我国房地产税的出台,已经有了明确的路径,将由全国人大立法通过,财政部配合相关工作。

要由全国人大立法通过,必然经历好几轮人大常委会讨论,出台绝不会太突然,一定会经历广泛的讨论和征求意见;房地产税牵涉利益甚广,必然会经历各种博弈。

北京大学财经法研究中心主任刘剑文接受媒体采访时表示,考虑到房地产税法草案在税率、征收范围、是否给予地方一定自主权等方面,短期内难以达成共识,不排除房地产税法草案要到下一届全国人大任期内,才能够得以解决。

而本届人大最后一次常委会预计将于2018年2月召开。刘剑文表示,房地产税是一个涉及民生利益的重要税种,很可能要历经人大常委会四审才能通过。因此,房地产税从出台到实施,绝对不是一个短期内就能实现的问题。

7月初,全国人大财经委员会副主任委员郝如玉某论坛上也曾透露,目前大家关心的房地产税仍在起草过程之中,操作难度比较大。

著名财经媒体人刘晓博认为,第一,中国的房地产税开征仍然需要相当长的时间,至少四五年;第二,未来不会有累进制、惩罚性的房地产税;第三,真正有条件开征房地产税的只是数十个中心城市、经济发达城市。 南方财富网微信号:南财

问题4:是什么阻碍了房地产税的推行?

除此以外,近日,关于“房贷利息抵扣个税”的传闻不断,这对刚需购房者来说是个利好消息。下面跟21君一起看看和“房贷利息抵扣个税”有关的几个问题~

问题1:“房贷利息抵扣个税”是什么意思?

个人所得税可抵扣房贷,准确的说应该是“房贷利息抵税”。也就是说,你每月的工资先扣去房贷利息再交税。

分析人士认为,把房贷利息部分作为税前抵扣项,最直接的效果是降低了个税负担,从而达到变相降低月供负担的效果。

问题2:“房贷利息抵扣个税”会在全国推广吗?

近日,关于“房贷利息抵扣个税”的传闻不断。全国政协委员、财政部财政科学研究所原所长贾康7月22日在三亚表示,个税抵扣房贷已经确认,可以确定该方案会在全国推广。

确定“个税抵扣房贷”方案会在全国推广

贾康表示:“个人所得税可抵扣房贷已得到确认,可以确定该方案会在全国推广。至于进展,要看个税改革的时间,中央要求的时间是1年左右,但今年可能赶不上了。可以确定的是,这种方案会在全国推广。”

今年3月7日,财政部部长楼继伟透露,综合与分类相结合的个人所得税改革方案已经提交国务院,今年将把个税方案提交全国人大审议。

问题3:抵扣对什么人影响最大?

据报道,最有先放开的可能是首套房,个人只有一套住房的房贷利息将用来抵扣个税。

房贷利息将可抵税,对于买房人尤其是中产改善家庭来说,是重大的利好消息,可以切实降低还款负担。

此前国家出台的各种降息、降准和减税利好给买房人已经创造了很好的信贷环境,而房贷利息抵税的减负作用也将非常直接。 南方财富网微信号:南财

问题4:房贷利息能省多少?

房贷利息将省15-45%

亚太城市房地产研究院院长谢逸枫表示,“对大部分人而言,这可以为个人节省房贷利息15%到45%的钱。”

下面让我们举两个例子:

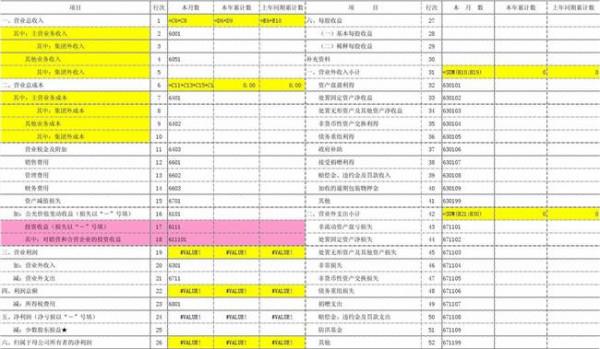

A先生是白领一族,假设他购买的是150万元的住宅,通过商业贷款按揭七成供30年,如果他选择的是等额本息的还款方法,月均还款额约5573元,其中约2656元是利息支出。

按照他的税前月收入为1.5万元计算,在扣除四金、税基等应纳税1520元(以上海地区为例)。但如果按揭贷款的利息支出可以在税前抵扣,在其他条件不变的情况下,A先生每月将少缴税约680元,相当于利息支出的25.61%。

B先生是企业高管,假设他在上海购买的是1300万元的住宅,通过商业贷款按揭五成供30年,同样是等额本息的还款方法,月均还款额约34497元,其中约16442元是利息支出。

按照他的税前月收入为15万元计算,在扣除四金、税基等应纳税51132元,但如果把按揭贷款的利息支出在税前抵扣,B先生每月将少缴税约7399元,相当于利息支出的45%。

房贷利息税前抵扣的作用,由此可见一斑,真的不是个小数哦!不过,房贷利息抵个税恐怕也存在负效应,特别是可能加剧财富分配的马太效应,值得警惕。

问题5:楼市将引发新一轮投机热?

据报道,房贷利息抵税还有可能造成楼市新一轮投机热,使楼市运行偏离轨道。

一方面,房贷利息抵税释放出鼓励贷款购房的信号,将影响多层次住房供应体系的稳定性。在同等居住条件下,如果房租不能抵税,贷款利息可以抵税,这无疑是引导消费者远离租赁市场,可能会阻碍住房消费市场的结构优化,人为加剧供需矛盾。

另一方面,现在不少城市取消了限购、限贷,高收入阶层的贷款能力又较强,他们利用大量购置不动产来避税的可能性并非不存在。

实际上,早在1998年,上海为了应对亚洲金融危机对楼市的冲击,就曾出台过为期5年的个税抵扣政策。政策实施后,虽然强力拉动了楼市销售,但也造成高收入人群大肆囤购中高端房产避税,推动楼市走向畸形高烧。本是“抽肥补瘦”的所得税政策,反而加剧了收入分配差距,这是谁也不想见到的。

但有一点是肯定的,这对于刚需购房者来说是一项重大利好。

南方财富网微信号:南财