杨凯生互联网金融 杨凯生:互联网金融与传统金融真正的前景在于融合

作者指出互联网金融和传统金融之间应该是相互融合发展的关系。银行在与互联网进一步融合的过程中,将会进一步发挥好自身的资本、资金实力,风险控制经验,以及客户、技术和网络的优势。

这几年来,互联网金融在我国可谓持续升温。每隔一段时间,我们就相关公司股票走势工商银行可以在各种媒体上看到各式各样有关互联网金融的消息。例如,从较早时候的一些故事,余额宝如何已经迅速成长为全球规模第二的货币基金;微信红包一经推出,又是怎样在不到一个月的时间里,就成功绑定了过亿客户的银行账户,等等,直到最近的关于“不需要设置物理营业网点”“无需财产担保”的微众银行,和“专注小企业”“专门发放小笔贷款”的网商银行的相继开业,等等。

这些消息都引起了人们的极大关注。但与此同时,也存在着一个现象,那就是我们对商业银行如何加大互联网创新力度,怎样推出互联网金融战略,包括商业银行自己搭建电商平台、社交平台,开展直销银行业务等信息,似乎了解不多,关注不够。

我认为之所以存在这个现象,可能有不少原因。但其中两方面的原因比较重要。

一是在自媒体时代,在媒体的互联网化程度不断提升的时代,互联网企业涉足金融业、银行业,在宣传和营销上,在影响力的传播和扩散上,在与社会公众的交流沟通上,它具有着与生俱来的特殊优势;二,更重要的是,目前,社会各方面对互联网金融与所谓传统的金融究竟是一种什么样的关系,并没有认识得十分清楚。

互联网金融和传统金融、传统银行业之间究竟是不是一种对立的乃至狭路相逢之后必然你死我活,是不是两者之间只有胜者才能生存的关系,或是他们之间能够通过正常竞争,相互促进,通过不断摸索,不断规范,走出一条既反映技术创新、时代进步的特点,又遵循金融运行基本原则的路子,进而最终可以相互融合呢?

我认为互联网金融和传统金融之间应该是,也必然是相互融合发展的关系。

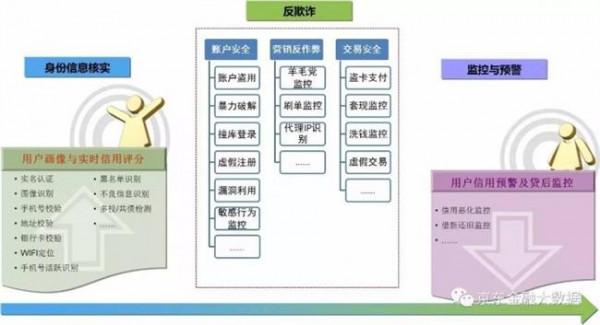

这是因为,一,无论在什么情况下,只要存在商品生产、货币交易,任何金融活动和银行的经营都必然会面对风险,始终坚持金融的本质属性,注重风险防控是不论任何人以任何形式从事任何金融活动都要遵循的不二法则;二,随着大数据、云计算和社交网络、搜索引擎等信息技术的不断发展,几百年以来,传统的金融功能必须依靠特定的金融组织,必须通过有形的物理机构才能实现的状况已经发生改变。

与此同时,现代经济生活、广大社会公众对金融服务的便捷性、效率性的要求越来越高。

在这样的情况下,银行必须紧跟时代的步伐,通过依靠互联网,运用新技术来构造银行新的组织框架,创建银行新的经营机制,开发银行新的服务产品,从而才能实现自身的不断发展。

很高兴地看到,经过近几年来的热闹和喧嚣,互联网金融的从业者和商业银行的经营者都开始认识到了不应把对方简单地视作对手和威胁,互联网与传统金融的融合才是自己可持续发展的出路所在。

新近开业的网商银行以及蚂蚁金服的管理层已经多次谈到要遵循金融规律,要小心谨慎。他们正在努力而低调地拓展自己的银行业务。而各家银行也正在努力加快发展互联网金融业务。这就是互联网金融和传统金融一种相互融合的态势。

例如工商银行从1999年到2014年十五年间,已成功地通过两步走实现了自身的重要转型,第一步是将大量的柜面业务搬到网络上,实现网上银行对柜面的第一轮替代;第二步是适应移动互联网的发展趋势,展开了移动金融对网上银行和柜面业务的又一轮替代。

目前工商银行每天4亿多笔业务量中,有87%以上是通过包括网上银行、手机银行等在内的互联网渠道完成的。2014年工行电子渠道实现的交易额为456万亿元。电子渠道一年完成的业务量相当于替代了3万个物理网点。

今年上半年手机银行交易额又已经接近了去年全年的交易额。可以说传统金融或者说银行,没有等别人来改变,而是一直在主动变革、主动创新之中。而正是在这些创新变革之中,银行进一步获得了新的发展机遇和空间,例如不少银行通过开办电商平台,寻找了一条“以融引商,以商促融”的具有银行特色的电商平台发展道路,电商业务拉动了存款、贷款、信用卡、代发工资等一系列传统银行业务的发展,凸现了银行电商平台的综合价值贡献。

再如银行也正在改变过去以产品、功能和渠道推广为基础的业务发展方式,越来越注重围绕客户需求来构建新的服务模式,从做产品向做客户转型,从做功能向做场景转型,从做渠道向做平台转型。

一些银行已经搭建了网络客服平台,打造移动化金融社交服务,搭建起了客户与客户经理、在线客服之间的社交网络,让客户实现了“将客户经理带在自己身边”,这种大规模、个性化、全天候的服务将根本改变过去客户服务中心被动应答的传统服务模式。银行正在利用线下网点众多的优势,加快发展O2O模式,实现线上线下一体化,构建“任意一点接入、线上线下互联互通、全程响应”的服务营运体系。

银行在与互联网进一步融合的过程中,将会进一步发挥好自身的资本、资金实力,风险控制经验,以及客户、技术和网络的优势,特别是充分利用和挖掘好银行所拥有的海量数据的价值。

例如仅工行存储的数据量已超过1300万GB,并且还在以前所未有的速度增长。同时工行已建立了100多个数据分析模型,不仅可以通过对历年信贷数据、客户交易习惯等历史数据进行信用风险的提示和预警,还可以对市场风险、操作风险进行计量,对每笔业务风险调整后的资本收益进行计算。

下一步银行要在这一基础上,不断加快实现“信息整合、数据驱动”的业务模式,以取代原先的“任务分配、流程驱动”的发展方式,这就可以进一步通过对客户交易、支付、交互等数据的有效整合与分析,精确挖掘和发现客户现实的和潜在的金融服务需求。

综上所述,我的基本观点就是,(一)互联网技术的发展,为传统银行业的变革和升级创造了条件,也为互联网企业进入银行业带来了机遇;(二)在当今时代,银行如果不懂互联网就一定会落后,一定要被淘汰,而互联网企业涉足金融业如果不懂金融的基本规律,忽视了做金融的基本功也一定不能成功,也一定会被淘汰(例如今年上半年,P2P问题平台数首次超过了新增平台数。

这应该引起重视);(三)银行注重风险防控,讲究审慎经营是必须坚持的原则,但不能因此沦为保守和固步自封。互联网企业提倡创新开拓,敢于在风口起飞的精神值得尊重和弘扬,但在办互联网金融业务的过程中,这种理念不能演变为对一种投机心态和急功近利的鼓励。

总之,互联网与传统银行的融合不仅是应该的,也是必然的,谁做得更自觉,更主动,谁就能赢得未来。