人际关系黄金法则 筛选银行的黄金法则—内生性增长

最近几年,银行板块的估值受到严重压制,整体平均市净率不到1,处于一种全行业严重低估的状态。不过,银行股的估值分化也愈发明显。有的银行市净率接近0.7,但有的银行市净率1.5,可谓天壤之别。那么,投资者应当如何理解这种估值的分化呢?下面,笔者分享一条筛选银行股的黄金法则——内生性增长。

核心资本充足率是否震荡攀升

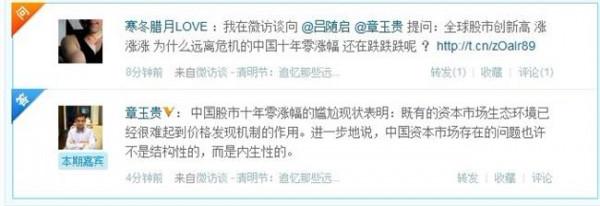

内生性增长本身不是一个明确的报表指标,而是一种银行经营的状态——不依赖外部股权融资的情况下,能够持续经营并且保持银行对股东的回报持续增长。只有具备内生性增长的银行才能持续给股东以现金回报,而对于那些不具备这一能力的银行,基本上隔一段时间就需要进行股权融资。如果采用配股的形式就相当于从股东手中圈钱,如果是定向增发也会摊薄股东手中的权益。那么如何才能找到内生性增长的银行呢?

主要看2个指标:第一个是在不进行股权融资的情况下其核心资本充足率是否能震荡攀升。第二个是看一家银行在一段时间内的净派现能力(分红金额-融资金额)。笔者选取了国内几家投资者关注较多的银行(包括:建设银行(行情601939,诊股)、招商银行(行情600036,诊股)、浦发银行(行情600000,诊股)、民生银行(行情600016,诊股)、兴业银行(行情601166,诊股)、平安银行(行情000001,诊股))看一下各家银行的情况。

如图1,显示的是从2014年年报(2014H2)到2018年中报(2018H1)这6家银行的核心一级资本充足率的情况。之所以选择核心一级而不是一级资本充足率主要是为了规避永续债、优先股等固定派息类的资本补充工具对分析的干扰。

可以看出,6家银行中,民生银行和平安银行这2家的核心资本充足率是持平或略降的,而且平安银行还进行了一次股权增发。剩下4家中,招商银行和建设银行核心资本充足率的提升较为明显。而浦发银行和兴业银行表面上看核心资本充足率有所提升,但是实际上这两家在统计周期内分别进行了增发,其中浦发银行在2016年3月和2017年9月进行了2次股权增发,兴业银行在2017年4月进行了1次股权增发。

此外,平安银行、浦发银行和民生银行在2019年还会进行可转债的再融资,其中平安银行已经实施完毕。虽然可转债表面上看补充了2级资本,但通常基本所有的可转债最后都完成了转股。所以,可以认为这3家银行在2019年又进行了股权融资。

净派现能力强弱

除了观察核心资本充足率外,通过净派现能力也可以从另一个角度观察各家银行的内生性增长能力。如表1数据显示,招商银行和建设银行近几年不仅没有进行股权融资(优先股除外),而且还能保持持续稳定的现金分红,其中招行更是保持了现金分红的环比持续增长。

民生银行虽然没有进行股权融资,但是其分红能力在2017年出现了环比“腰斩”。兴业银行进行了一次股权融资,但是分红还是稳定提升的,而且也覆盖了融资金额。浦发的现金分红能力是每况愈下,4年来派现和股权融资金额基本相同。表现最差的是平安银行,不仅现金分红能力差,而且累积4年的现金分红还抵不过1次融资。

最关键的是,表1几家银行中,平安银行的核心资本充足率是6家中唯一一家2018H1数据低于2014H2数据的银行,而且平安银行2019年1季度又进行可转债融资。可以毫不客气地说,平安银行几乎没有为股东创造任何价值,只是在不停地吸血。

那么究竟是什么造成了各家银行如此大的差距呢?其实很简单,原因在于各家银行单位风险资产的获利能力不同。2008年之后,全球为了防范金融危机,在巴塞尔协议的第三版中,大幅提高了对银行资本金充足率的要求。提高资本金充足率最大的作用是增加银行抵抗风险的能力,但是其副作用是降低了银行经营的杠杆倍数。这就使得原来那些习惯了依靠规模扩张提升利润的银行玩不下去了。

单位风险资产的获利能力往往决定了一家银行是否具有内生性增长的潜质,而衡量单位风险资产获利能力的指标就是风险加权资产收益率RORWA。如果一家银行的RORWA较高,那么这家银行就具备较高内生性增长的潜力,反之亦然。

而且相较于大家日常使用的净资产收益率ROA,RORWA的反应更敏感。如图2和图3所示,在过去的4份年报中,建设银行和招商银行无论是RORWA还是ROA指标都表现亮眼,RORWA的指标在2016年就显示招商银行形成了拐点,而ROA指标要滞后1年。在2张图表中表现最差的依然是平安银行,这和前面的分析结果完全吻合。■

![>中集集团吧麦伯良 [路演]麦伯良:中集集团未来发展得益于三大引擎](https://pic.bilezu.com/upload/3/4f/34f3370fab629b4bbb1e38f6515f94e4_thumb.jpg)