黄金法则选股 保住本金是投资的黄金法则

巴菲特,全球最顶级的股神,是中国无数基金经理膜拜的对象。过去40多年,巴菲特的年化投资收益率是20%左右。不要小看这20%,1年20%,5年下来100万就会变成249万,10年下来100万变成619万,20年100万变成3800万,40年下来100万变成14.7亿,复利的威力超级强大!其实单一年度实现20%的回报率并不难,但要几十年都维持这一水平就很难。

过去20年是房产投资的黄金时代

虽然实现年化20%的回报率非常有挑战,但是北上广深的大部分民众都做到了,他们通过买房实现了超高的年化回报。以北京为例,从1998年2008年,北京的商品房价大致涨了20倍,从2008年到2018年也至少了涨了5倍。

假定大家20年前在北京买房子,首付30%,其余部分按揭,首付和月供资金的年化回报率在34%左右;如果10年前在北京买房,也是30%的首付,年化投资回报率大致有23%。也就是说无论是20年前,还是10年前,你在北京买房,年化回报率都超过了巴菲特。

2018年以后,人人胜过巴菲特的时代已经结束了!未来投资房产,长期实现年化20%以上的机会已经不可能有了。

自2017年3月北京强力调控房产以来,房价已累计下跌15%左右,到2018年3月,北京的房价已基本稳定下来。但是2019-2021年北京上市的新房将是2016-2018年的2-3倍,未来2-3年北京还将面临着房价下调的压力,未来5年北京的房价即便能涨30%,考虑到各种成本,投资北京房产的年化收益率也就是4%。

未来10年,北京的房价再翻一倍也很难。房地产周期一般是20年左右,房产快速增长的黄金时代已经结束了。下一个20年将是缓慢增长,进入成熟期的20年;现在我们的城镇化率在58%左右,未来20年,城镇化率达到75%以上,进入成熟期。

未来5-10年,是股票和基金投资的黄金时代

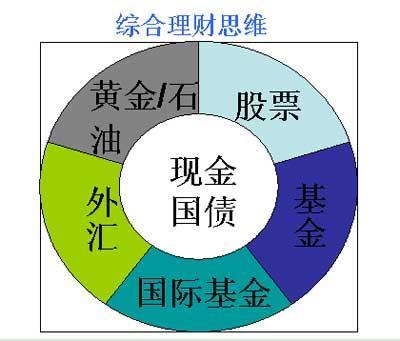

从大类资产配置的角度,现在该投点什么呢?笔者认为是股票和基金。投资股票需要有一定的经验,而且要经常盯盘,如果持有的股票数量太少,容易出现大幅回撤,大部分人不适合自己做股票。那么基金呢?需要挑选优秀的基金经理,短期业绩跑得快的基金不一定是好基金,不摔跟头、长期业绩稳定的基金才是好基金。

笔者在7年前认识一位非常优秀的基金经理。他管理的基金在2011年末完成建仓,当时上证指数的点位在2400点左右,2018年6月8日上证指数为3067点,这期间上证指数涨了27%,但是他管理的基金实现了150%左右的业绩增长,而且从2012年-2017年连续6个年度,任何一年的收益率均为正,即便在2015年股灾的最高点5178点买他的基金也能实现20%左右的回报,展示出了极强的主动管理能力。

他在中国最大的保险公司股票投资部门做过投资总监,接受过最严格的绝对回报投资训练。

保险资金有三性:安全性、收益性和流动性。其中安全性排在第一位,因为保险合同给客户的约定是本金有保障的。在保险公司投资股票的经历,练就了他在高度波动的中国证券市场中保持了连续6年实现正收益率的投资业绩。

据观察,连续6年正收益,全市场几千只股票和偏股混合型基金中,符合这一条件的基金,不超过10只。今年以来,不少2017年排名业绩靠前的基金出现了较大的回撤,但是他管理的基金出现了正增长,而且全年大概率会保持正增长。做投资的第一法则是保住本金;第二法则是牢牢记住第一法则。

未来5年上证指数再上涨27%,达到3900点左右是完全有可能的。如果说2015年败家的做法是“卖房炒股”,那么未来5-10年,“卖房买股和基金”将是一条发财致富之道。南开大学研究康波周期的周金涛说过以下观点:人生要发财致富,不是靠工作,工作只是获取现金流的手段,主要看能不能抓住大类资产配置轮动的战略机会。笔者认为,未来10年,战略性的资产配置机会是中国的股市和基金。