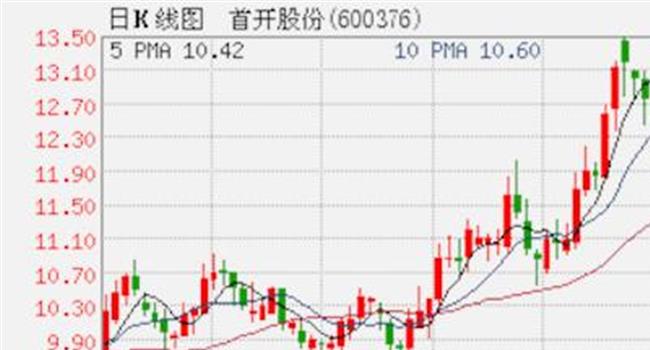

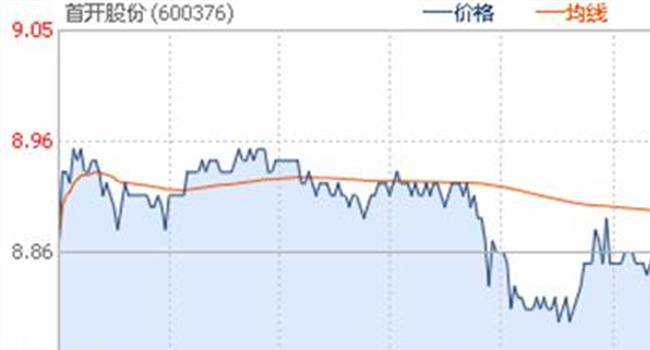

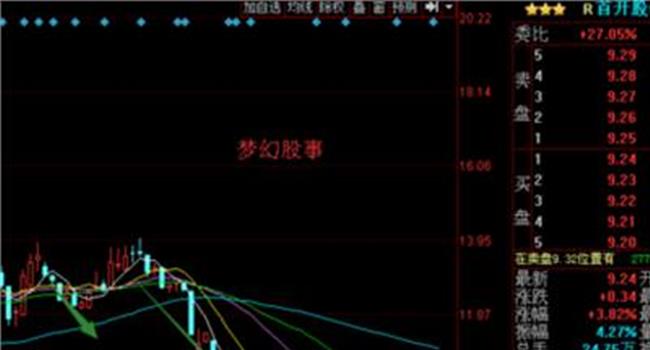

【首开股份分时图】[房企图鉴]首开股份:财务压力较大 存货周转率低

新浪财经上市公司研究院 大眼楼管/肖恩

持续调控政策下的房企有哪些变化?地产行业真的进入了严冬?房企真的迎来了“剩者为王”的局面?新浪财经上市公司研究院梳理上市房企主要的经营数据,带你窥探龙头房企“过冬”的变化与应对,从融资、拿地、销售、土储、偿债、利润……入手探寻房企之变。

本期新浪财经上市公司研究院梳理今年以来经营业绩表现,并与去年同期数据、主流50家上市房企经营数据均值进行比较,同时根据房地产企业开发业务的整体商业模式和运作流程,参考主流评级体系,归类经营指标并赋予相应权重,从四个方面来评估首开股份今年以来的“中考成绩”与“改变”。

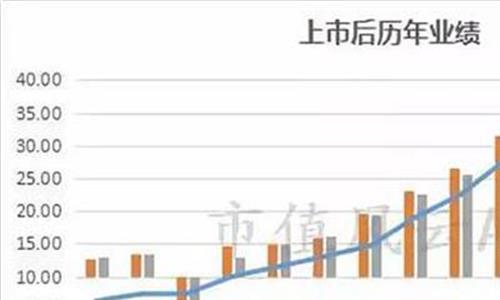

上半年,首开股份实现营收232.45亿元,同比增长32.49%,归母净利润20.64亿元,同比增长54.17%。中考成绩方面,首开股份总体的成绩一般,总成绩为B。业务发展成绩稍好,“中考”成绩为A-,但由于整体规模不大且净负债率较高,首开股份在规模优势、财务实力的成绩较为一般。

基本业务方面,首开股份2019年上半年拿地金额为151.9亿元,拿地面积为141万㎡,而2018年上半年拿地金额为73.6亿元,拿地力度有所加大。首开股份半年销售金额在克而瑞销售排行中位列第31位,为403.9亿元,较去年同期上涨31.24%。拿地强度(拿地金额/销售金额)平稳,为0.38,销售均价与拿地均价之比为2.59。但公司存货周转率较低且有所放缓,由去年同期的0.09下落至0.08。

财务方面,首开股份今年中期平均融资成本较2018年基本持平,为5.38%,明显低于主流上市房企平均融资成本均值6.44%。2018年数据显示,首开股份平均融资成本为6.36%。截止上半年,公司净负债率高企,达到184%,明显高于行业均值99.62%,但较上年末继续升高。

目前首开股份货币资金 受限制使用资金共有236.33亿元,短期债务为311.08亿元,长期债务为934.02亿元。短期偿债压力指数是评估一家房企一年内的债务压力情况,首开股份短期偿债压力指数为1.32,短期债务压力不小,明显高于主流房企数据均值0.66。

规模与盈利方面,首开股份无明显规模优势,盈利能力也一般。2019年上半年首开股份总资产2944.08亿元,净资产547.6亿元,土地储备货值为5309亿元(以当期销售均价乘以土储面积所得),权益土储货值为3929亿元,首开股份预收账款(合同负债)为613.45亿元,整体规模处在主流房企的中游。

首开股份的销售毛利率44.2%,三费较去年同期均有所增加,其中财务费用由去年的6.88增长71.5%至11.8亿元,销售净利率17.94%,高于主流房企16.5%的平均水平,半年ROE为7.89%,低于行业平均水平9.8%。