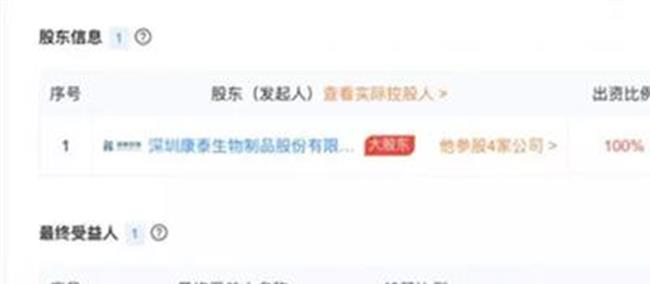

【康泰生物热议】康泰生物:公司业绩符合预期 买入评级

投资要点事件:2019年10月29日,公司发布2019年三季报,2019Q1-Q3营业收入13.94亿元(-7.05%),归母净利润4.31亿元( 14.53%),扣非归母净利润4.16亿元( 16.07%)。2019Q3营收5.87亿元( 34.46%),归母净利润1.73亿元(92.21%),扣非归母净利润1.71亿元( 98.99%)业绩符合预期。

四联苗销量大幅提升,公司销售费用有所下滑。公司2019Q3业绩驱动的核心因素是四联苗高速增长。四联苗上半年由于批签发原因影响销售,三季度逐步恢复,公司2019Q3单季度四联苗批签发161.88万只(上半年仅90万只),我们预计Q3单季度销量超100万支,全年预计450万只左右,2020年仍有望持续增长。

此外公司23价肺炎疫苗批签发89万只,有望持续贡献业绩增量。公司前三季度毛利率91.89%,基本与去年持平,净利润率达30.

90%,相比去年全年提升9.30个百分点,主要由于公司销售费用率大幅降低,2019前三季度销售费用率为39.50%,相比去年全年下降10.35个百分点,考虑到Q3每个月激励费用预计约2000万元,实际销售费用率随着公司产品体量增大及预期大品种陆续获批,终端销售推广费用有所下降。

13价肺炎疫苗申报在即,三代狂苗持续推进。公司13价肺炎疫苗完成申报前沟通,预计于近期申报上市,并且有望于2020年下半年或2021年上半年获批上市,公司进度位于国内第二。狂犬疫苗(人二倍体)国内领先,该产品有望于今年年底申报上市。

公司IPV疫苗处于临床III期,位居行业领先水平,OPV后遗症及II型脊髓灰质炎病例出现,IPV需求大幅提升,多城市开展2IPV 2OPV的免疫接种计划将进一步提升品种空间。此外,公司百白破-IPV-Hib(新型五联苗)、麻腮风水痘四联苗均快速推进,进一步提升公司产品市场空间。

盈利预测与投资评级:我们预计公司2019-2021年营业收入为22.73/25.81/37.73亿元,归母净利润为5.69/8.02/14.10亿元,对应PE为94X/66X/38X,13价肺炎疫苗、三代狂苗等重磅产品上市为带来销售增长,丰富的研发管线为公司未来发展提供持续推动力。公司作为行业龙头,受益于行业集中度提升,因此我们维持“买入”评级。

风险提示:研发进度低于预期的风险;疫苗销售低于预期的风险;疫苗行业事件风险。