杨德龙前海 前海开源杨德龙:深度解读当前股市 坚定加仓价值股

本周二A股放量大涨,一根罕见的光头光脚大阳线改变了很多人的悲观预期,看多的人猛然增加。作为春节后一直坚定看多做多的分析师,我再次强调大盘已经走出完美的W底形态,下半年借助外资入场、养老金入市、深港通开通,以及A股90%以上概率加入MSCI指数等利好,大盘将重拾升势,实现中级大反弹。

1、把握趋势是A股投资成功的关键

现在国内很多行业都处于低迷期,在这个时候大家往往看不到希望。最近有一个著名专家说,“现在在中国干什么都赚不到钱,”我觉得这个说法过于悲观。我是2006年从北大光华金融硕士毕业后到南方基金,先做汽车行业研究员,然后做策略分析师、基金经理,今年年初我又到前海开源基金做执行总经理、首席经济学家。

前海开源基金这段时间是非常火的,大家非常非常关注它,为什么呢?因为它在过去两年对大市的把握非常精准的,可以说是整个基金行业把握最准的。

在2014年,大家都不相信这是一个牛市的时候,前海开源基金就提出这不是一轮牛市,也不是轮大牛市,而是一轮特大牛市,之后确实来了特大牛市,上证指数到了五千点。看牛市过程中,有一些人逐渐翻多,也看五千点,但投资最重要的是对趋势的把握,准一次可能是蒙的,必须准两次以上。

去年5月21日,证券时报发布了前海开源基金的一个公告,有两条内容,第一条创业板泡沫太大,我们认为这可能是人类历史上最大的泡沫之一,所以当时限制旗下的基金配置创业板股票;第二限制旗下基金的仓位,要求仓位降到10%以下,四千点以上发的基金不予建仓。

在去年5月21日的时候,大盘快到5000点了,整个市场都处于比较疯狂的状态,所以在这段时间公开看空风险是很大的,承受来自各方的压力,但前海基金确实做到了将仓位降到了10%以下,相当于成功躲过了三轮股灾,当时设定的期限也比较准,设定了九个月不加仓。

2、三个指标判断A股的顶部底部

截止到今年春节,市场经过了3轮股灾,跌到2638点,我们判断市场已经跌到了一个底部了。春节前后市场底部特征特别明显。其实判断A股的顶点和底点并不困难,我把它归结为三个指标,第一个是基金的首发规模。在牛市的时候,基金销量非常高,特别是在高点的时候,一天卖一百亿,比比皆是。

基金反映了普通投资者入市的意图。在市场低点的时候,销量会收缩到冰点,一般在市场底部的时候,基金成立都很困难,卖到两个亿都需要两个月,春节前后基金已经很低迷了。

第二个指标就是市场成交量。成交量反映了场内投资者的交易意愿,高点的时候成交量到达过2.2万亿以上,低点一般会萎缩到高点的20%-30%,春节前后已经萎缩到四千亿,也就是不到高点的20%,这个也反映市场到底了。

第三个就是沪深300的估值。沪深300的估值是相对稳定的,从历史上来看,沪深300的估值最低是11倍,最高是45倍,平均下来是20倍左右。春节前后沪深300估值降到12倍,已经接近了估值的底部,从这个指标看到市场已经到底部了。

前海开源基金从春节以后两个交易日之内,仓位从10%以下提高到90%,几乎加满,市场已经充分反映了各种利空,也就是市场空头和多头都退出市场,只剩一些滑头。真正看空的只有两类,第一类已经把股票卖完了,接近空仓。

第二类就是已经在高岗上站很久了,套50%以上,反弹500点和下跌500点都不会动了,这个就是“死猪不怕开水烫”的状态,这时候市场已经呈现接近“出清”了,也就不存在大幅下跌的理由。现在很多看空的人,已经不是真正的空头,而是潜在的多头,因为看空的人已经没有股票了,他随时找机会进场,不是找机会出货,这点是我们坚定信心可以把仓位加满的原因。

3、反弹不是底,是底不反弹!

在春节前我们判断底部,这不是说自己加仓而不对市场发表观点,但是我们公开向市场提出一个观点,大家印象也应该比较深刻,就是“中级大反弹”。我们认为今年的市场不会像很多人说的那么差,跌倒2000点甚至更低,相反我们认为市场会从2638点展开中级大反弹。

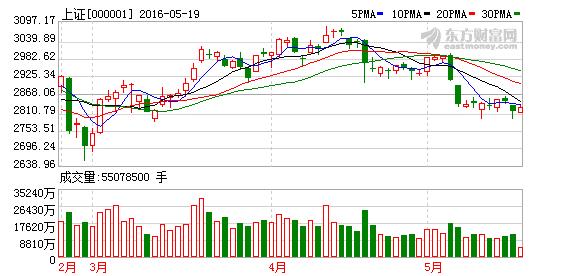

当然,到现在过了几个月的时间,第一波反弹接近3100点,又因为各种利空又回调到2800点,当然这并没有破坏市场见底回升的趋势。下半年随着养老金的入市,再加上深港通开通以及经济逐步企稳等,我认为下半年仍然是延续中级大反弹。

我前段时间提出了一个很重要的观点:“反弹不是底,是底不反弹”。意思就是,市场下跌的过程中,都会伴随着一些急速反弹,熊市开始的时候,反弹力度会非常大,但是随着市场的见底,这种反弹力度会越来越小,最后就变成涨两步退一步。

在去年三轮股灾中,第一轮股灾到7月8日,7月9日随着国家队的入市展开了大反弹,当天从跌停到涨停,随后是三个涨停,大概从3373点一直到4100多点,但这个极速反弹只能说明市场还没有见底。

第二轮股灾是8月份,这轮股灾之后市场也有一波反弹,但是没有第一波那么快,而且用了一个季度的时间,从2850点反弹到3600多点,这波反弹中很多中小股翻了一倍,说明还有很多投资者对A股没有死心,对市场还有信心,那么市场就没有跌透,只要有反弹就不是底。所以很快,市场到元旦时经历了两次熔断,创新低到2638点。

中国有一句老话叫事不过三,前两轮股灾中,有一部分投资者比较淡定,大家都还相信A股,相信市场,但三轮股灾以后,很多人不相信市场,很淡定的人都骂娘了,这时候市场再反弹,力度就比较弱了,所以最近的反弹都是涨一个月,两天就跌回去了。为什么说这次是真正见底了,因为从各个指标和历史规律来看市场都到了底部。

那到了底部之后会不会在底部待很长时间呢?我们认为不会的,因为现在的市场已经不是原来的市场了,现在是一个有杠杆的市场,所以就变成了牛市很短,熊市更短,盘整的时间也会比较短。因为很多投资者都是在加杠杆和去杠杆中把本金亏掉了。

市场一旦有反弹机会,加杠杆的资金就有机会卷土重来,如果亏的时候是加杠杆,反弹的时候没有杠杆,那这辈子都不可能回本了。加杠杆就像毒品一样,吸了以后就戒不掉了,所以我一直是反对加杠杆,因为加了杠杆以后,相当于你就是离亏光本金那一天不远了,但是没有办法,有了杠杆工具以后肯定还会有人加。

4.从海外市场看A股方能洞若观火

前段时间我写了一篇文章,我们不能从国内经济看A股,也不能从A股看A股,这样看你是看不懂的。因为A股从资金上来看80%是散户,从交易量上看90%是散户产生的,你靠散户为主的市场引领全球和债券定价,那是不可能的。

极端一点说,A股的定价从来就没有对过,一直在纠错。就举最近的例子,从2010年到2014年这5年的时间里,美联储三轮量化宽松,全球股市都是牛市,特别是美股,当时道琼斯指数从6500点涨到15000点,现在的高点又到了18000点,创了历史新高。

但A股市什么样的呢?A股是5年熊市,大概从3478点跌到了2000点,另外A股是远远落后于全球股市,但是没有关系,A股纠错能力强。2014年7月,我们用不到一年的时间,大盘从两千点涨到五千点,涨了2.

5倍,这和道琼斯指数从6500点涨到18000点的涨幅是一样的,他们涨了5年,我们只需要1年。但是A股往往都是矫枉过正的,一不小心就涨过了,特点是小盘股,涨了五六倍,创业板指数从2013年598点涨到4000点,涨幅过大,又开始纠错。

美国从18000点的道琼斯指数回调到16000点,回调10%,我们则从5000点回到2600点,创业板指数跌了100%多,我们回调的时候也是矫枉过正,现在又到了什么阶段呢,现在又到了我们跌过头了,又是一个回升的时候了。

5.债转股方案将排除企业债危机爆发可能性

在两会上,李总理第一次提到债转股的概念,这次的债转股和1998年那次完全不同。当时把不良资产转到资产管理公司做债转股。这次中央明确了,这次债转股是以银行债权人为主导,银行感觉哪个企业值得债转股,将来还有救的就债转股,如果这个企业没有前途就不会债转股,保证了债转股的道德风险降到最低,这就是有选择的债转股。

当时我写了一篇报告,债转股方案,相当于把中国债务危机发生的可能性基本排除,把中国经济硬着陆的可能性排除。

现在大家最担心的问题是,中国企业债大规模爆发,现在有几家已经出问题了,但是我认为政府有能力、有意愿,再加上债转股的方案,我觉得债转股危机爆发的可能性基本排除。这个利好,它的级别相当于前年的地方债置换。

前两年股市为什么一直熊市,大家担心地方债爆发,后来推出了3万亿的地方债置换,把危机至少是推后了,当然并不能说完全排除。这次的债转股的方案相当于把债务危机爆发的可能性基本排除了,企业危机爆发的可能性降低,就是企业的利好。

6.A股是大类资产配置首选

现在从资产配置角度来看,我建议大家减少对楼市、债市的配置比例,多投资股市的配置比例。因为一线城市的房价见顶是确定的,也就是未来的收益会大幅下降,债市牛市终结也是确定的。股市现在在历史的底部,我们看沪深300,我们加仓的主要方向也是白马股,所以虽然我们仓位很高,但风险很低。

经过三轮涨跌之后,大家也不太相信别人的故事了,有一句话是说“你可以欺骗我,但是请注意次数”。今年绝对是价值股的投资机会来临,下半年的反弹应该是确定的,可能我现在讲这些大家还不理解,但是我觉得没关系,涨上去以后,大家就理解了。