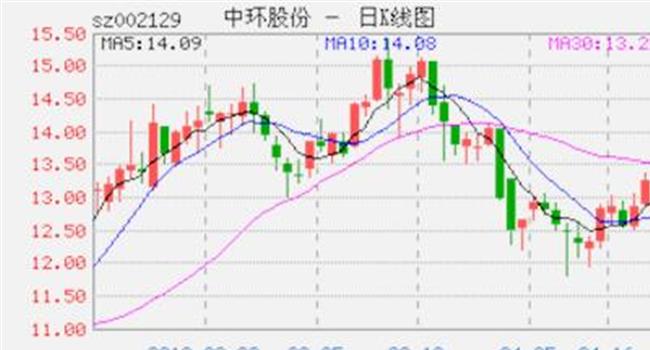

【中环股份最新消息】中环股份发债“遇冷”难阻扩张步伐

3月19日,天津中环半导体股份有限公司(以下简称“中环股份”,002129.SZ)抛出90亿元的扩产计划。

当天,中环股份发布公告称,其已经与内蒙古呼和浩特市人民政府签订合作意向书,共同投资90亿元用来建设“中环五期25GW单晶硅项目”,其中呼和浩特市政府所属国有企业投资8亿元,建成达产后中环股份单晶硅片总产能将超过50GW。

中环股份证券部的工作人员在接受《中国经营报》记者采访时表示,目前只是签订意向合作协议。项目的具体资金来源与开建时间以具体的公告为准。

根据中环股份此前公告披露的信息,其在2018年4月获证监会核准公开发行面值不超过30亿元的公司债券。其中,第一期发行规模不超过20亿元。但最终实际发行数额仅为4.5亿元。

连续抛出扩产计划

中环股份在建及拟建项目规模大,且尚需投入的资金规模较大,易使公司面临较大的后续资金投入压力。

作为国内半导体和光伏龙头公司,中环股份在光伏领域的主营产品以单晶产品居多,包括单多晶硅棒(片)、高效单晶PERC电池片、高效太阳能组件等;半导体材料方面,其生产包括腐蚀片、抛光片、区熔硅单晶硅片、直拉硅单晶硅片等多个产品;半导体器件方面,则包括大直径玻璃钝化芯片、各类二极管等。

近几年,中环股份更是围绕上述两个板块频繁发力。尤其进入2019年,其扩张的态势甚是明显。

2019年1月7日,中环股份披露定增预案,拟非公开发行股票的数量不超过此次发行前总股本的20%,约5.57亿股,拟募集资金总额不超过50亿元,其中5亿元用于补充公司的流动资金,剩余用于集成电路用8~12英寸半导体硅片之生产线项目仅两个月后,即3月19日,中环股份发布公告称,其已经与内蒙古呼和浩特市人民政府签订合作意向书,共同投资90亿元用来建设“中环五期25GW单晶硅项目”,其中呼和浩特市政府所属国有企业投资8亿元。

上述工作人员对记者表示,目前只是与对方签订意向合作协议,具体的细节以公司的公告为准。

值得注意的是,中环股份在内蒙古地区已先后建设再生能源太阳能电池用单晶硅材料产业化工程,计划于2018年底建成达产,将形成30GW全球领先的单晶硅棒生产基地,若五期项目建成达产后中环股份单晶硅片总产能将超过50GW。

而对于上述项目的进展,该工作人员对记者表示,目前四期已有产能产出,五期开建的时间以公告为准。但其表示,2019年底,中环股份产能将达到30GW。

实际上,早在2017年,中环股份相继开展了超薄高效太阳能电池用硅单晶切片,可再生能源太阳能电池用硅单晶材料和超薄高效太阳能电池用硅单晶切片产业化工程四期等多个投资项目,投资金额约为182.14亿元。

而同为光伏单晶龙头的隆基股份在2017年也发布了产能扩充战略3年规划,按其计划,2018年底单晶硅产能将达到28GW,2020年底达到45GW。

在中环股份发布投资建设中环五期25GW单晶硅项目之前,隆基股份在2月23日发布60余亿元的扩产计划。

其中计划在保山投资17.49亿元建设年产6GW单晶硅棒项目,在丽江投资19.37亿元建设年产6GW单晶硅棒项目,在楚雄投资14.86亿元建设年产10GW单晶硅片项目,以及在马来西亚砂捞越州古晋市投资8.4亿元建设年产1GW单晶电池项目。

按照此前的扩产速度,截至2018年,隆基股份和中环股份两家企业的产能就已经达到48GW,已占据国内单晶产能的半壁江山。若中环五期单晶制造基地建成,仅中环一家的产能就将超过50GW。

中环股份的工作人员对记者表示,仅从中环股份与隆基股份在市场的调价能力来说,其地位就可见一斑。

但是与隆基股份相比,中环股份多个盈利指标却不如前者。据两家公司2018年中期报告显示,中环股份在新能源材料方面的营业收入与毛利率分别为36.8亿元、16.82%。而同一报告期内,隆基股份的同类产品累计实现的营业收入为59.93亿元。其中,太阳能组件、单晶硅片、电池片、单晶硅棒的毛利率分别为34.97%、35.48%、26.44%、18.75%。

不仅如此,联合信用评级有限公司在对中环股份的评价中提到,中环股份在建及拟建项目规模大,且尚需投入的资金规模较大,易使公司面临较大的后续资金投入压力。

债券发行不及预期

为偿还即将到期的有息负债,中环股份计划通过发行债券的方式来缓解自身的债务压力。

随着公司业务规模的增长,中环股份的债务压力也在不断增加,截至2018年9月底,中环股份负债合计224.97亿元,较年初增长24.93%,其中流动负债122.71亿元,较年初增长19.97%。而其非流动负债102.26亿元,较年初大幅增长31.44%。

据公开数据显示,中环股份2019年3月~9月的即将需要偿还的有息负债达到约32.05亿元。

为偿还即将到期的有息负债,中环股份计划通过发行债券的方式来缓解自身的债务压力。

2018年4月19日,中环股份获得证监会核准公开发行面值不超过30亿元的公司债券。公司债券的募集资金拟用于偿还有息负债和补充流动资金。其中,第一期发行规模不超过20亿元,债券简称“19中环01”。

然而,事与愿违。2019年3月4日,中环股份和主承销商在网下向合格投资者进行了票面利率询价,利率询价区间为5%到6%。根据询价结果,中环股份及主承销商审慎判断,最终确定本期债券票面利率为6%。

3月6日晚,中环股份公告称,本期债券发行时间自3月5日至3月6日,最终实际发行数量为4.5亿元。仅能够支撑中环股份2019年3月~9月的即将需要偿还的有息负债的14%。

不过,该工作人员对记者表示,公司实际债务不止这些,但是债券发行不及预期并不会影响公司的偿债能力,目前公司资金有能力覆盖相关债务。

上述业内人士对记者表示,2018年以来,在金融去杠杆的背景下,整个资本市场融资成本一直在上升,尤其是2018年多家上市企业出现债务违约的情况,导致金融机构的信心下降。而光伏行业在“5·31”新政之后,国内市场遇冷,部分光伏企业停产或破产等情况发生,对金融机构带来一定影响,部分金融机构会降低光伏行业信用评级,给光伏企业正常的债券融资带来负面影响。

重金加持半导体

半导体材料业务不但没有明显增长,甚至出现了一定程度的萎缩。

中环股份的前身是1988年成立的天津市中环半导体公司,1999年更名为天津市中环半导体有限公司。2007年4月,中环股份在深交所上市。2007~2019年,中环股份共计发行11次债券,累计募集资金71.3亿元。

除发行债券,定增也是其“跑马圈地”的主要资金来源。招股书显示,公司募集资金5.81亿元将用于投资6英寸0.35微米功率半导体器件生产线。

仅仅一年之后,即2008年5月,中环股份便发布定增公告,公司拟以每股16.89元的价格向中环集团发行2360万股股票,购买中环集团旗下资产。其后,中环股份又分别进行了多次定向增发。据计算,截至目前,中环股份通过首发和定增等股权融资额已高达百亿余元。

而最近的一次融资则为,2019年1月7日晚间,中环股份披露定增预案,拟非公开发行股票的数量不超过此次发行前总股本的20%,募集资金总额不超过50亿元,其中5亿元用于补充公司的流动资金,45亿元用于加码半导体硅片,即集成电路用8~12英寸半导体硅片之生产线项目。

据业内人士介绍,随着半导体行业景气度的持续提升和国家产业政策的支持,国内迎来半导体晶圆厂、硅片厂投资热潮,但从半导体产业链条出发,仍存在产业空白。中国内地作为世界半导体产业新的增长极和第三次产业转移承接方,随着半导体生产技术的不断提高,硅片整体向大尺寸趋势发展,8英寸和12英寸硅片已成为半导体硅片的主流产品。

实际上,中环股份是以半导体材料和器件的生产起家,2009年其子公司内蒙古中环光伏材料有限公司成立,中环股份才得以正式进军光伏产业。

随后,光伏业务不断增长,成为公司重要的收入来源。而半导体材料业务不但没有明显增长,甚至出现了一定程度的萎缩。

2010年,新能源业务板块营业收入仅为5.02亿元,半导体行业营业收入则为7.66亿元。而据中环股份2018年半年报公布的财务数据显示,光伏为中环股份当前第一大主营产品,今年上半年实现营业收入约36.8亿元,贡献了约87%的主营收入。半导体材料与电力产品分别为第二、第三大主营产品,2018年上半年分别实现营业收入3.2亿元、1.0亿元,占主营业务收入的比重分别为7.7%、2.4%。

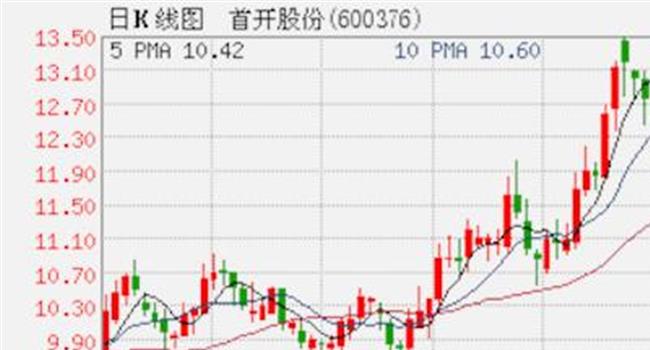

但是,资本市场对于此次中环股份重金加持半导体业务定增并不“感冒”。消息一出,中环股份次日股价一度逼近跌停,收跌7.25%。

发债“遇冷”后,中环股份90亿元扩张前景几何?