赵丹阳私募 私募江湖人物谱之赵丹阳:私募教父 股神门徒

赵丹阳,毕业于厦门大学自动化系,获系统工程学士学位。1994年出国,从事投资和贸易,1996年进入国内证券业,从事风险投资。后加盟国泰君安(香港)公司,负责管理客户委托的资产,被称为“私募教父”。

他创造了A股市场上多个第一,2004年,开创了以信托为平台的阳光私募行业,成为阳光私募第一人;2008年,高调主动宣布私募基金清盘,巧妙躲避了一轮熊市;2008年,以211万美元的价格,竞拍到2009年巴菲特慈善午餐的机会。

2013年,赵丹阳回归A股,并于2014年1月发行赤子之心成长和赤子之心价值,目前的累计收益率均保持在30%以上。

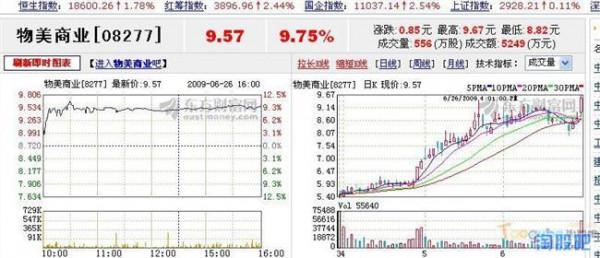

数据显示,2014年以来,赵丹阳管理的私募产品只现身过新华保险、老凤祥、全聚德、山西汾酒、中国国旅、中远航运6只个股,体现出主攻消费、集中持股,偏好知名品牌公司的特征,并且在买入前和买入后调研动作频频,以全聚德为例,赵丹阳在正式回归之前就对该股调研,随后在去年2、3季度加仓,直到去年四季度减仓,买入山西汾酒之前,赵丹阳也调研了多家上市酒企。

作为巴菲特的忠实信徒和价值投资的坚定执行者,赵丹阳的一些理念和投资方法值得我们借鉴。

赵丹阳认为,一个值得投资的股票一定具备三个特性:好的企业、好的管理层和好的价格。A股市场实际上有不少好的公司,但价格却偏高了,已经预支了未来5-10年的成长,对投资者而言就没有太多的回报。一个成熟的投资经理必须要有足够的耐心等待理想的价格,宁可错失,不可冒进。

应该以实业眼光看待投资,具体选股的时候,要看公司有没有护城河或者垄断性,一个公司长期未来的确定性是最重要的指标。首先这个公司有长期存在性,再看管理层,要选躺着睡觉都能经营好的公司。当这两个条件都满足,再看估值。价值投资一定是合理的价格,合理的内在价值,没有完全定量的标准,假如说成长性有10%,市盈率只有8倍,相对成长,足够便宜,更喜欢这样的公司。

一旦选好股票就集中投资、长期持有。赵丹阳认为,好的企业像钻石一样稀有,一旦发现就要重仓投入、长期持有,不要频繁交易,高昂的交易成本是长期投资的敌人。风险的控制不在于投资目标的分散程度,而取决于投资目标的真正内在价值。

如果买入后碰到跌了,而基本面没有变化,有新的资金应该加仓。能控制好交易纪律,即使下跌,还应该坚守。

赵丹阳是国内草根调研的先驱,他认为,投资不能指望运气,再高超的技术分析也不可能永远是对的。上市公司真实的营运状况、现金流和资本回报率是调研的三大重点。对一个企业长期深入的了解,才知道什么是正确的选择。

投资宁沪高速前,赵丹阳曾专门制订在其各个路段实现“数车”的计划,并亲自到收费站蹲点,以了解其车流量的实际情况。

2001年买进同仁堂前,赵丹阳考察过同仁堂公司10多次,还对其供货商和经销商都进行了专门探访,甚至还向同仁堂的竞争者――广州药业了解市场实情。另外,还自己到药店看同仁堂六味地黄丸瓶底的生产日期,侧面了解其库存情况,并到各大中医院去了解医生对同仁堂药品的评价。

2001年的“银广夏”事件,赵丹阳在调研过程中,没有单纯依赖银广夏提供的数据,而是直接查看了银广夏天津工厂的耗电量,发现每月用电额度仅为上百度,从而识破了骗局,避免了损失。

用怀疑一切的眼光看待企业的报表和公告,拜访企业的客户、原材料供应商、电力供应商等等,倾听竞争对手的评价,从不同的侧面收集这些企业的一切情况。赵丹阳的这些调研思路和方法,直到现在仍具有借鉴意义。

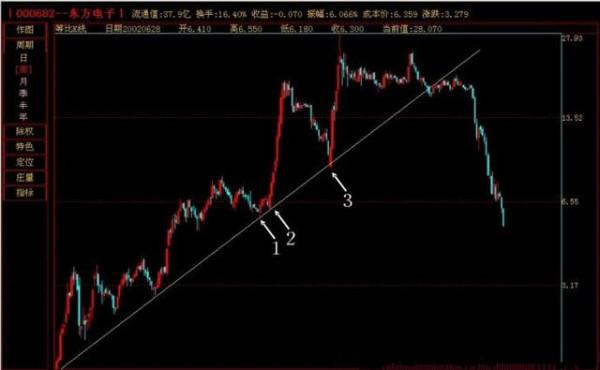

赵丹阳是个不多见的旗帜鲜明地抛弃技术分析的人。

他认为证券市场每日价格的波动是持续而毫无意义的,市场只不过是大众各种心理的随机反映。人的天性决定其是社会性动物,其喜悦和恐惧往往惊人的一致,并相互感染和不断强化,市场永远在投资者喜悦和恐惧的交替循环中达到波峰和冰谷,完成牛熊的转换。

证券市场的墨菲定律---永远有80%的投资者亏损的法则说明,成功的投资者永远不要和人群站在一起。 赵认为股市没有先知,并且从不预测股指。他开玩笑说:“指数的底和顶只有上帝知道。

”在运作赤子之心中国成长基金的过程中,赵丹阳的理念是抛弃指数分析、量价分析。他认为个股图形从来不能用做判断投资的依据,图形只是工具,个股曲线实际上只是大众心理每日看法变化的图表化。赵丹阳只赞成基本分析。

从长期衡量,企业的股价一定会反映企业的内在价值。时间是优秀企业的朋友。赵丹阳感觉自己和基金团队的任务就是寻找在不同行业里能在未来十年、二十年、三十年中存活下来,并且有比较高的成功确定性的企业。如果投资于这些企业,财富也将随其高速成长而获得可观的收益。

赵丹阳是一个把风险扛在肩上的人一谈风险控制