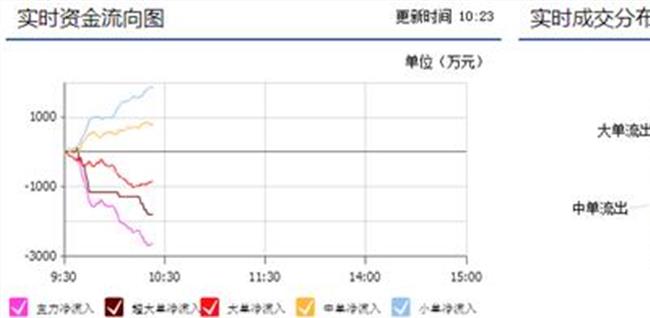

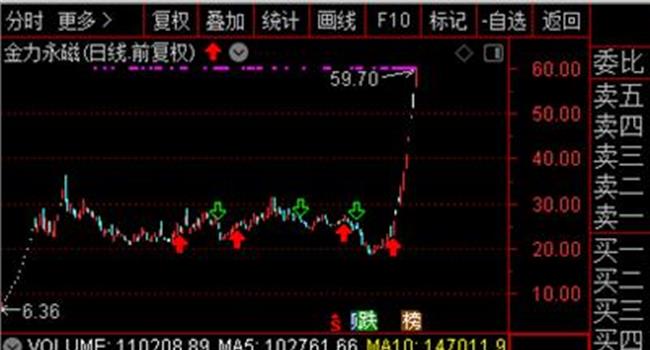

魏东福记 福记食品股价离奇暴跌40% 魏东身家缩水6亿元

18亿可转债明后年到期 从公开信息来看,福记食品在9月初披露,集公司秘书、合资格会计师、财务总监及授权代表多项职能于一身的吴国才因私人理由辞去相关职位。公司强调,吴国才与公司董事会成员并不存在任何意见分歧,并随即宣布新的人事安排。

除此之外,福记食品还在9月初公布了第一季度业绩公告。该公司期内营业额增长了84.2%,净利润的同比上升17.3%,至1.11亿元。而在资本结构环节,公司披露,至2008年6月30日,公司的负债包括主要按固定年息率 (5.

913厘至8.217厘)及浮动年息率(0厘至12.75厘)计息的银行贷款、收购某附属公司应付代价、花旗债券及2009年到期的可转债,合计25.

92亿元。同期公司权益总额为29.385亿元,资产负债比例为88.2%。新鸿基金融策略分析师彭伟新向记者表示,一般餐饮类企业的负债率在30%至50%。 在2006年11月9日,福记食品发行了本金总额为10亿港元的可转债,换股价格为每股17.

51港元。值得注意的是,在2008年1月18日,福记食品曾将该换股价格调低至17.18港元,但在9月26日又澄清恢复此前的换股价。

不过,福记食品昨日的收盘价,已较这批可转债的换股价低81%。公司披露,至今年6月底,这批可转债未偿还本金额约为4.62亿港元。 相比而言,公司向花旗发行的可转债价格更高,达到每股32.825港元。这批债券总规模15亿元的可转债于2007年11月发行,2010年10月11日到期。

当时这批可转债集资中的8亿港元是用作收购经营金汉斯连锁式酒楼的天宝大部分股权。而公司也表示,除非这批可转债在到期日之前已经被赎回、购买、注销或转让,否则公司将于到期日按其人民币本金乘以107.

3399%的等值港元赎回债券。一季报中非流动负债项显示,2010年到期的可转债为13.95亿元,换言之在明后两年福记食品将有总额约18亿元的可转债先后到期。而一季报也披露,在截至6月底的三个月时间内,仅可转债利息就花费福记食品2963.5万元,占其整体融资成本的78.3%。

清盘潮引发中小企业信任危机 “最近香港市场有多家中小型公司宣告清盘,这对投资者的信心是个重大的打击”,彭伟新向记者表示,“大家都在担心自己手中的股票会不会是下一个宣布清盘的公司,于是负债率较高的中小型企业遭到投资者 的抛弃,这也成为近期小型股跑输大市的重要原因”。

9月1日以来,香港小型股指数累计下挫43.4%,而同期恒生指数的跌幅为27%。 彭伟新指出,在全球金融危机的阴影下,投资者对上市公司的财务状况更为关心。

近几个月,联洲国际 (00048,HK)、宜进利(00304,HK)、德发集团(00928,HK)、佑威(00627,HK)等香港上市公司相继陷入财务困境,并最终走向被接管或清盘之路。

·人物背景· 公开资料显示,魏东于1999年辞去公职,与妻子姚娟在苏州创办了第一家福记中餐馆。2002年,魏东进入当时尚未被开发的工业配餐市场,并成为通用汽车等诸多500强企业的工作餐供应商。

2004年,在引入法国里昂证券的风险投资后,福记食品在创建后的第五个年头远赴香港上市。 目前福记食品控股旗下拥有福记联合(上海)餐饮、澳特莱集团发展有限公司等众多子公司,公司也发展成为全国最大的工作餐供应商。

在内地消费股最受追捧的2007年,福记食品的股价一度冲高至29.20港元。目前,魏东夫妇共持有2.85亿股福记食品,持股比例约为52.65%,持股市值约9.4亿港元。

![魏东水利 [股市360]福记狂泻40% 魏东身家缩水6亿](https://pic.bilezu.com/upload/0/50/050627218f2ac6cf1a8ae9ff73d24ca8_thumb.jpg)