香江控股房地产排名 香江控股多地项目去化缓慢营收净利下滑

同时,公司营业总成本较上年同期微涨0.7%。主要由于公司的财务费用大涨151.1%至3.4亿元,其中利息费用约3.8亿元。因此,香江控股的营业利润同比下降44.1%至6.5亿元,净利润同比下降53.6%至4.1亿元。

香江控股对净利下滑的原因进行解释,由于营业收入较上年下降 5.75 亿元,营业毛利较上年下降 2.19 亿元,主要是房地产结转收入差异性导致;财务费用较上年增加 2.03 亿元,主要是发行公司债及银行贷款增加导致利息支出增加。

值得注意的是,由于香江控股期内经营现金流入略降,支付的土地款增多,以及并购天津三项目支付的现金较多,致使公司经营现金流与投资现金流均为负,2018年财报显示,香江控股的经营性现金流量净额下降762.02%至-29.41亿元。

近年来香江控股在土地市场上布局较少,主要集中在珠三角和长三角地带。2018年5月,香江补缴土地出让金30.37亿元,成功获取了广州翡翠绿洲十六期优质地块,增加土地储备25.2万平方米的计容面积;在长三角区域,香江控股先后在江苏如东成功拿地,2018年内分别与苏州吴中区、扬州瘦西湖管委会、南京、南通、济南高新区、青岛胶州市空港经济区等区域签订战略框架协议。

高力国际咨询服务部华南区董事陈厚桥分析,国内土地市场已经进入一种大资本竞赛的阶段,中小房企只能避开资本正面比拼的状况,可以往一些小而精的项目转向,比如考虑一些城市更新、文化产业项目等需要耐心、需要专业运营经验的领域,这些领域对于追求高周转、追求国内销售额排名的大房企来说,不太愿意花心思去考虑。

转型商贸物流受阻

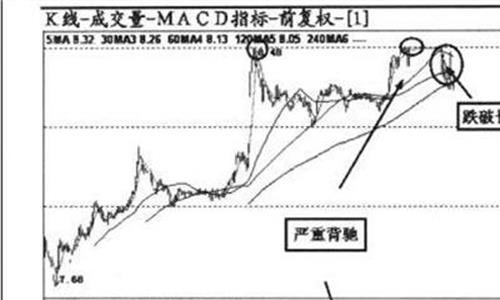

此前,由于地产行业处于下行通道,香江控股曾表示,公司将从主要以住宅类房地产开发销售业务为主,商贸物流地产开发销售业务为辅,逐步向商贸物流地产开发销售与运营为主转型。

尽管香江控股曾提出大力发展商贸流通运营业务,但业绩情况并不尽如人意。2018年财报显示,目前香江控股的主营业务仍然为物业销售、商贸流通运营,两项业务营业收入占总收入比例分别为56%、33%。2016年~2018年度,香江控股商贸流通运营业务收入占总收入的比重分别为55.8%、40%和33%,呈逐年下降趋势。

严跃进认为,企业做过住宅开发后再去做别的业务就会发现,前者盈利空间大,资金回笼也快。企业一直在尝试将商贸流通作为一个有相对优势的业务,但可能还是会面临一些压力。

值得注意的是,香江控股2018年的短期借款和一年内到期的非流动负债都呈现快速增长的趋势。短期借款20.37亿元,同比增长228.71%;一年内到期的非流动负债22.06亿元,同比增长151.36%。

香江控股对深交所的回复函也提及了债务问题,截至2019年4月30日,香江控股借款余额约为63.81亿元(含公司债),其中短期借款和一年内到期的非流动负债合计约23.98亿元,公司资金余额约30亿元。下半年将利用存量资金和销售回款归还银行借款。

协纵策略管理集团创始人黄立冲认为,房企要降负债,降杠杆,在融资趋紧的大环境下,停止任何短债长投的行为,先关注现金流量表,经营性现金流要正,投资现金流也要正,融资现金流也要正,把债务/资产比率降到70%以下。